اصول بازار خوانی

در این مقاله شما با اصول بازارخوانی آشنا خواهید شد، که عبارت اند از: شناسایی کمبود تقاضا، تست کردن عرضه، فشار برای افزایش عرضه، حجم بالا در قله بازار، مارک آپ یا مارک داون کردن بازار

دوستان عزیز!

در مقاله قبلی (اربابان بازار. قسمت1) من در مورد اصول و چگونگی عملکرد بازار، تاثیر مارکت میکر ها در تحرکات قیمت و نحوه تشخیص بازار ضعیف یا قوی توضیح دادم. امروز، اسرار بازارخوانی را با شما در میان خواهم گذاشت و این نکات را مرور خواهیم کرد:

- شناسایی کمبود تقاضا

- تست عرضه

- فشار به سمت بالا توسط عرضه

- حجم بالا در قله های بازار

- مارک آپ و مارک داون کردن بازار.

چگونگی تشخیص کمبود تقاضا

کمبود تقاضا یکی از رایج ترین نشانه هایی است که مشاهده خواهید کرد و تشخیص آن بسیار آسان است.

این الگو به عنوان یک میله گاوی با اسپرد (محدوده قیمتی) باریک شناخته می شود (یعنی تفاوت نسبتا اندکی بین کف و سقف آن وجود دارد)، که توسط دو میله یا بیشتر که رو به پایین بوده و حجم کمی دارند دنبال می شود. اگر چنین ساختاری را مشاهده کردید و پس از آن، هیچ فشاری برای فروش مشاهده نشد، و همچنین قیمت سقوط موقتی را به خود دید، این روند به احتمال زیاد صعودی خواهد شد.

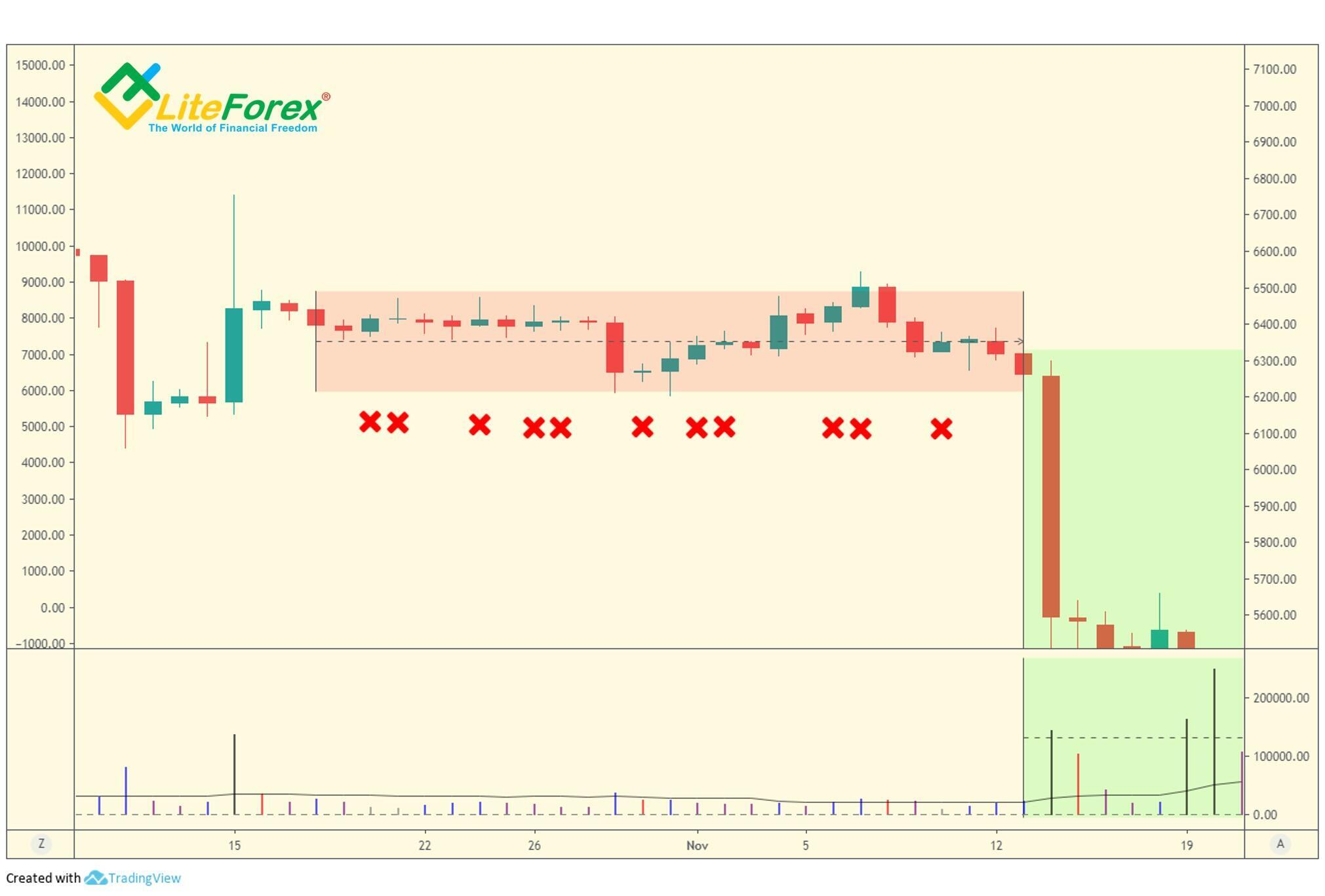

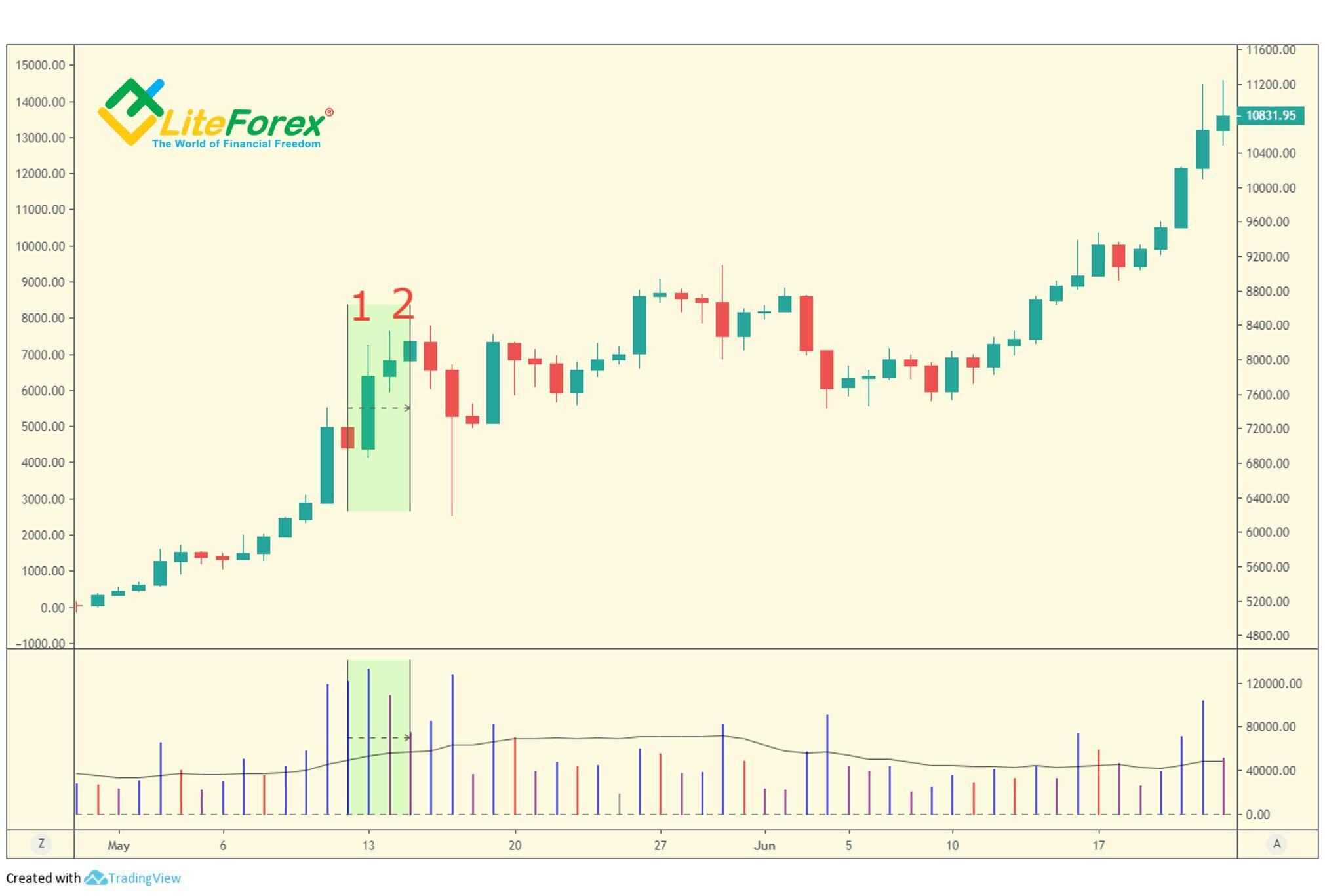

در نمودار روزانهBTCUSD ، دو الگو واضح بیانگر عدم وجود تقاضا در بازار می باشند. هر دو این الگو ها در توسط مناطق سبز رنگ نشان داده شده اند. در هر دو مورد، یک کندل رو به بالا مشاهده می شود که نسبت به کندل های کنار خود دارای اسپرد (اندازه ی) کوچک تری می باشند (کندل های 1 و 4 در نمودار). این کندل، توسط دو کندل رو به پایین با اسپرد بسیار باریک دنبال می شوند (یعنی کندل های 2،3 و 5،6 نمودار). علاوه بر این، حجم مربوط به کندل هایی که مطالعه کردیم به طور قابل توجهی پایین تر از کندل های کناری می باشد. بنابراین، می توان عدم وجود فشار فروش را متصور شد که در این حالت روند صعودی به زودی ادامه پیدا خواد کرد. همانطور که در کندل های بعدی مشاهده می کنید، تحلیل ما به درستی انجام شده است، چرا که قیمت تحت تاثیر مستقیم مارکت میکر ها در حال بالا رفتن است و این امر توسط حجم های بالا قابل اثبات می باشد.

عدم تقاضا اغلب با عدم وجود قطعیت در بازار همراه است. علاوه بر این، بیشتر معامله گران نتوانسته اند ارتباطی بین عواطف انسانی (در این مورد، منظور ما معامله گران حرفه ای می باشد) و اسپرد قیمت و حجم ایجاد کنند، در چنین شرایطی، آنها ترجیح می دهند "اخبار" منتشر شده را باور کنند که به صورت واضح با سیگنال هایی که از میزان عرضه و تقاضا منتشر ارائه شده است، متفاوت هستند.

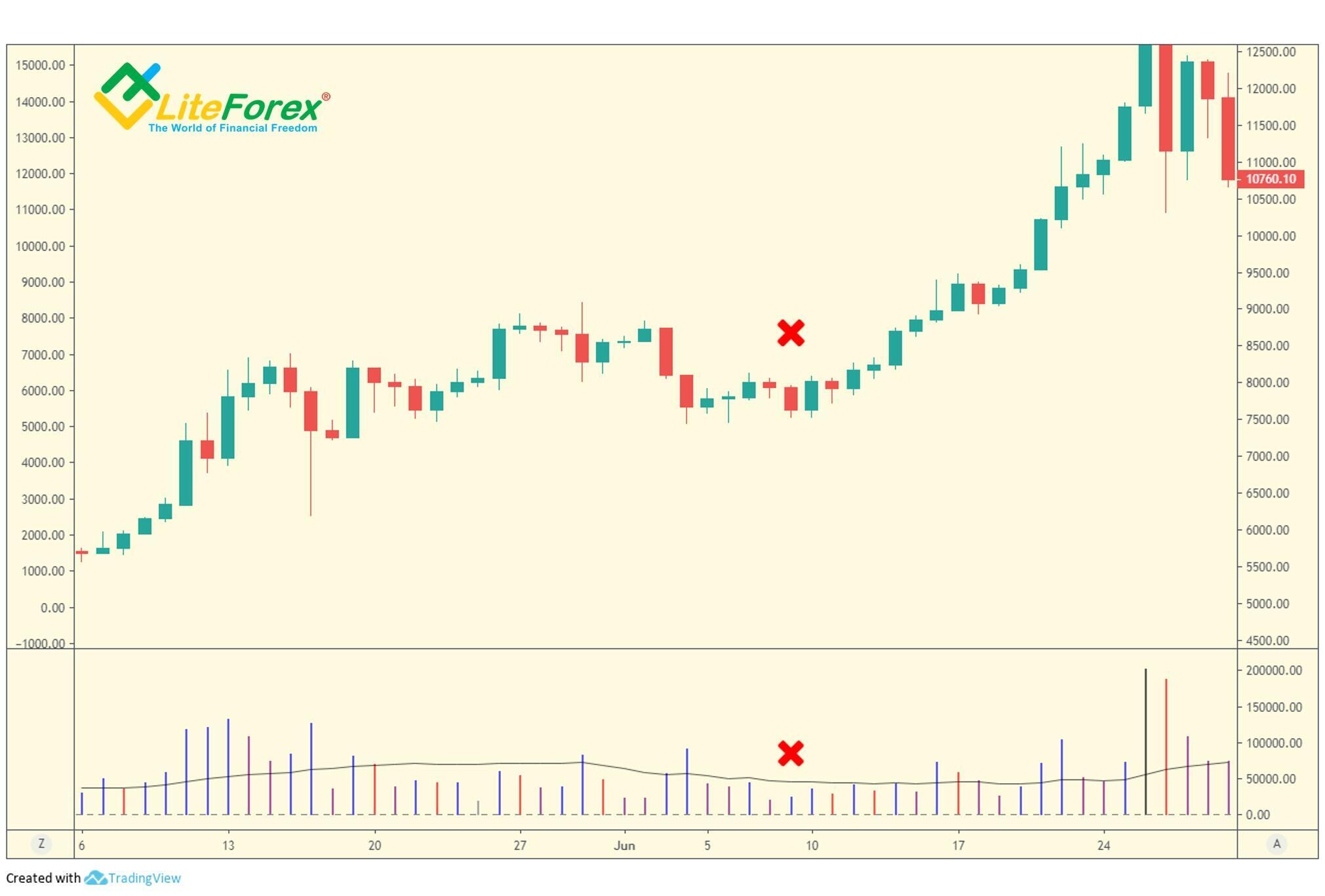

نمودار بالا نشان دهنده بازاریست که توسط بازیگران بزرگ پشتیبانی نمی شود. تمام کندل هایی که با ضربدر قرمز نشان داده شده اند بالاتر از کندل قبلی خود با حجم کم و با اسپرد باریک در حال بسته شدن هستند. این بدان معناست که در حال حاضر قیمت دارای حمایت بوده و همچنین سقف های قبلی به سختی شکسته می شوند. با توجه به این میزان کمبود تقاضا، بازار به جای جذب حمایت بیشتر برای حرکت به سمت بالا، تمایل به رسیدن به یک کف جدید دارد.

یکی از رایج ترین اشتباهات افراد مبتدی این است که آنها به محض مشاهده نبود تقاضا فورا شروع به فروش دارایی خود می کنند. با این حال، معامله گرانی که مهارت بیشتری در تحلیل دارند انتظار تایید بیشتری دارند. برای مثال، زمانی یک تایید خواهیم داشت که یک کندل رو به بالا با اسپرد باریک و به همراه افزایش حجم را مشاهده کنیم. این بدان معناست که معامله گران حرفه ای شروع به فروش سهام های خود به خریداران مبتدی و مشتاق کرده اند. در اصل قیمت ها به طور عمدی بالا نگه داشته می شوند.

یا در نمودار بالا، یک سیگنال فروش توسط کندل رو به پایین با اسپرد زیاد و در حجم زیاد، دریافت می شود. (با دایره آبی مشخص شده است). چنین شرایطی زمانی رخ می دهد که فشار فروش توسط حمایت سرمایه داران بزرگ ایجاد شود که به معنی ظهور یک روند پایدار نزولی می باشد.

تست تقاضا

بزرگترین خطر برای معامله گران حرفه ای که دید صعودی نصبت به بازار دارند، فرا رسیدن نواحی عرضه یا همان فروش می باشد. در این حالت خرید بسیار خطرناک به نظر می رسد چرا که به دلیل وجود تقاضای مصنوعی، قیمت می تواند بالا رفته و سپس به شدت کاهش یابد. بنابراین قبل از ورود به معاملات طولانی مدت باید از حذف شدن کامل عرضه اطمینان حاصل کرد.

بهترین روش پیدا کردن عرضه و تقاضای مصنوعی، مارک داون شدن سریع قیمت ها می باشد. این حرکت خرس ها را به چالش دعوت می کند، تا از لانه خود بیرون آمده و خود را نشان دهند. این امر همچنین به منظور فعال کردن حد ضرر های کوچک خواهد شد، که یکی از بهترین روش ها، برای خرید در قیمت های پایین می باشد. به هر حال، این تکنیک گاها به عنوان تخته سنگ (springboard) در بین معامله گران شناخته می شود.

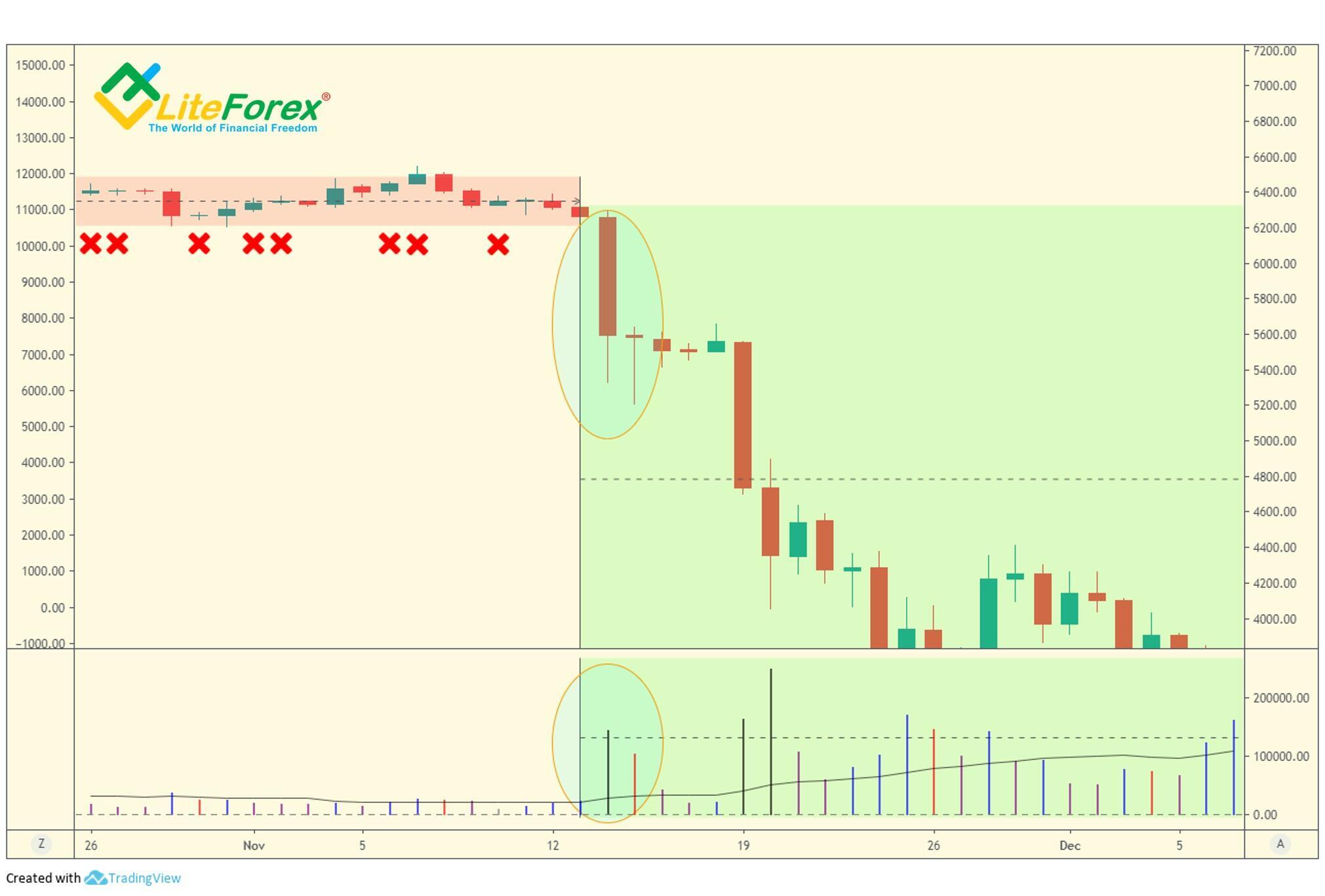

معمولا، یک تست موفق (در حجم کم) نشان از احتمال رشد فوری بازار می باشد، در حالی که یک تست با حجم های بالا نشان دهنده صعود موقت و معمولا منجر به انجام ری تست (تست دوباره) در منطقه قیمتی جدید و در زمانی دیگر خواهد شد. در این نمودار، الگوی "W" دیده می شود. این الگو گاها با اسم های "پرش گربه مرده" و یا "دو کفی" (دو دره – دابل باتِم) شناخته می شود.

در نمودار ساعتی BTCUSD، تست تقاضا در منطقه بیضی شکل نشان داده شده است. در زمان شکل گیری، قیمت به منطقه کف قبلی که با ضربدر قرمز نشان داده شده است منتقل شده است. سپس، قیمت دوباره قدرت خود را پس گرفته و در نزدیکی سقف کندل، با حجمی نسبتا کم بسته شده است. بنابراین، تقاضا با کمبود مواجه شده و قیمت در حال آماده شدن برای پرش می باشد، که کمی بعد این اتفاق نیز می افتد.

علاوه بر این؛ سیگنال دیگری را می توان از قدرت ظاهری بازار دریافت کرد. به عبارتی دیگر، بازار باید فورا با قیمت بالاتری به تست واکنش نشان دهد (اگر در همان لحظه واکنشی نشان نداد می توانید تا روز بعد به آن فرصت دهید)، این حالت را می توان نشانه ای از قدرت بازار در نظر گرفت. در این شرایط مارکت میکر ها بلافاصله شروع به خرید خواهند کرد که با یک روند صعودی جدید به همراه حجم بالا این امر اثبات می شود.

فشار به سمت بالا توسط عرضه

در قسمت قبلی، من درباره معامله گران قفل شده توضیح دادم. این افراد کسانی هستند که دغدغه اصلیشان فروش سهم خود می باشد با این امید که متحمل ضرر بیشتر نشوند و یک عرضه کننده (مقاومت) بلقوه برای مارکت میکر ها باشند. اگر آنها گاوی عمل کنند و پیش بینی آنها زسیدن به قیمت های بالاتر باشد، مارکت میکرها خواهان شروع یک افزایش قیمت پر سرعت خواهند بود. حال مشکل اینجاست که این معامله گران قفل شده در حال فروش سهام خود هستند با این تصور که سهام خود را در قیمت بالایی به فروش می رسانند قافل از آن که مارکت میکر ها قصد رالی و افزایش قیمت را دارند اما می خواهند این سهام ها را در قیمت پایین تری خریداری کنند.

اگر قیمت با سرعت بسیار کمی بالا رفت، مارکت میکر ها باید از این معامله گران قفل شده با قیمت های نسبتا بالا خریداری کنند، در غیر اینصورت، فشار فروش فقط از رشد قیمت جلوگیری خواهد کرد. مارکت میکر ها می توانند با یک حرکت سریع، اسپرد زیاد و یا ایجاد گپ به سمت بالا از منطقه قدیمی عرضه، این مشکل را حل کنند و این امر باعث می شود که موقعیت هایی که معامله گران قفل شده بدست آورده اند، از بین برود. برای معامله گران با تجربه، این روند یک نشانه روشن از قدرت می باشد.

درنمودار، افزایش فشار رو به بالای عرضه، همراه با حجم زیاد و با اسپرد بالا و گپ ها نشان داده شده است.

در نمودار روزانه BTCUSD، معامله گران قفل شده با قسمت سبز رنگ نشان داده شده اند. سطح مقاومت در سقف این منطقه قرار گرفته است. افزایش سریع همراه با حجم زیاد نشان دهنده این امر است که سرمایه D افراد حرفه ای آماده جذب هر فروشی از معامله گران قفل شده ای می باشد که تصمیم به فروش گرفته اند و این روند باعث ترغیب سایر معامله گران برای ورود به بازار توسط معاملات طولانی مدت و در نتیجه فشار قیمت به سمت بالا خواهد شد. علاوه بر این، آن دسته از معامله گرانی که سفارش فروش ثبت کرده بودند هم اکنون تحت فشار قرار خواهند گرفت تا موقعیت های ضعیف خود را با سفارش خرید پوشش دهند. علاوه بر این، تمام معامله گرانی که در بازار حضور ندارند ممکن است احساس کنند که در حال از دست دادن فرصت هستند و برای خرید تشویق خواهند شد.

از این پس، اگر شما متوجه انجام تست بر روی سطوح خاص یا کندل های رو به پایین در حجم کم شدید، این حرکت یک سیگنال قوی برای خرید می باشد.

حجم زیاد در سقف بازار

بسیاری از معامله گران بی تجربه با خود فکر می کنند زمانی که بازار با یک حجم بالا به سقف جدید رسیده است، موقعیت خرید فرا رسیده و روند صعودی ادامه پیدا خواهد کرد (اخبار هم مثبت بوده و جو حاکم بولیش یا گاوی می باشد). این فرض می تواند بسیار خطرناک باشد. در واقعیت، دست یابی به یک سقف جدید با حجم بالا، به خودی خود می تواند هم سیگنالی از ادامه روند و هم بر برگشت روند باشد.

سیگنال قوی تر مبنی بر ادامه روند صعودی، زمانی است که کندل بعدی، نقطه ی های (بیشترین قیمتی که کندل به ان رسیده است) کندل قبلی را می شکند. یک کندل روزانه صعودی با حجم بالا که توانسته سقف کندل قبلی را بشکند (در هنگام بررسی بازار گاوی)، یا کف کندل قبلی را بشکند (در هنگام بررسی بازار خرسی)، نشانه از ضعف می باشد. در این مثال، در واقع خرید صورت گرفته است. هرچند، خرید به احتمال زیاد از سمت سهامداران ضعیفی انجام شده است که پوزیشن های خود را در نزدیکی سقف باز کرده اند و تا زمانی که قیمت به سقف نرسد، آنها در خلاف جهت بازار معامله خواهند کرد.

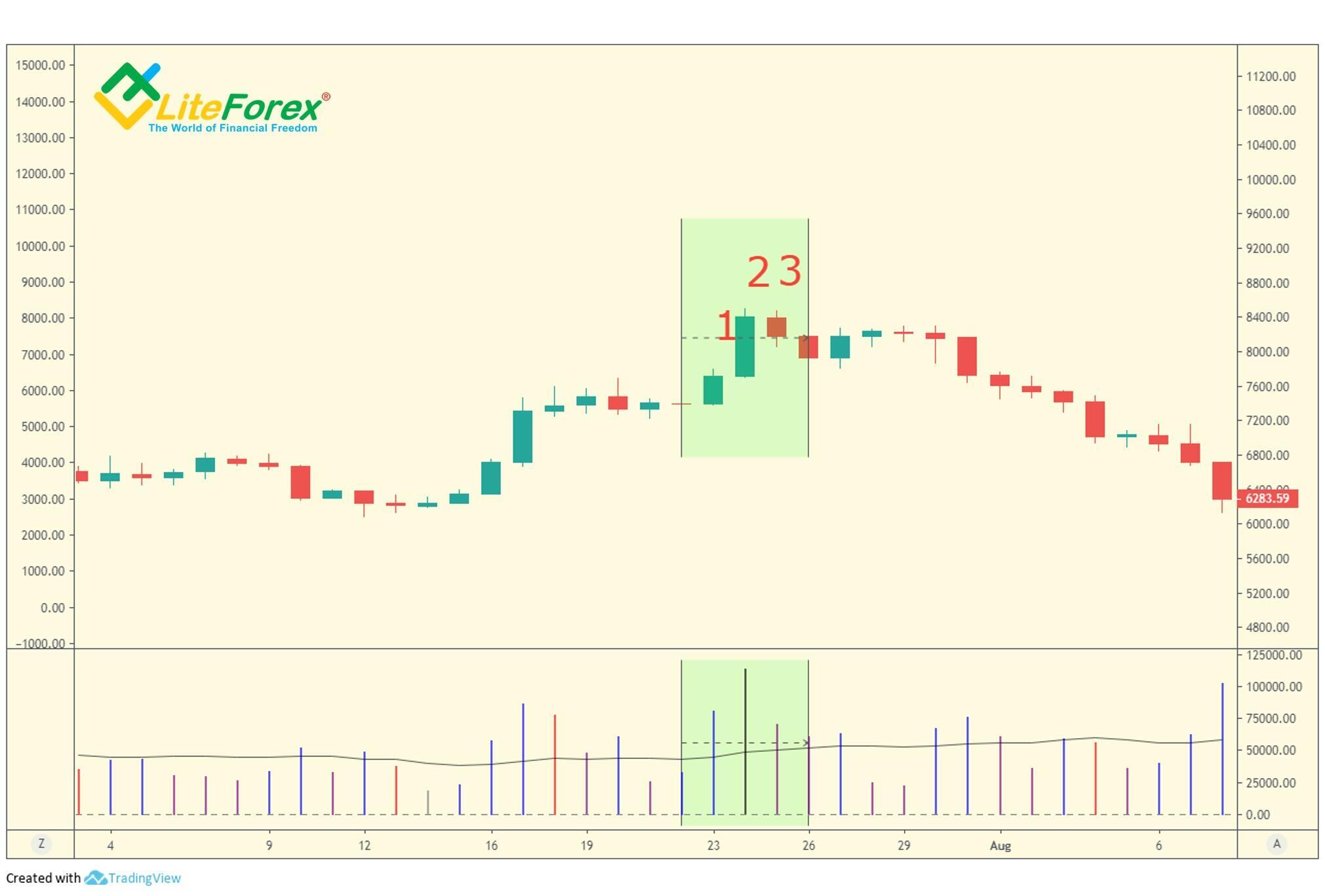

در نمودار ماهانه، کندل شماره یک، یک های محلی جدید را نشان می دهد که توسط حجم بالای کندل های کناری، تایید شده است که نشان دهنده تلاش برای بالا بردن قیمت توسط گاوها می باشد. هرچند، کندل بعدی یعنی، کندل شماره 2 پایین تر از کندل اول بسته شده است. بنابراین، حجم بالا احتمالا توسط هولدرهای ضعیف ایجاد شده است و درواقع بازار ضعیف می باشد. ضعف بازار بعدا توسط برگشت روند به سمت پایین خودش را نشان می دهد.

حال، بیایید شرایطی را در نظر بگیریم که یک سقف جدید در حجم بالا نشانگر ادامه دار شدن روند صعودی می باشد.

در اینجا، شرایط مشابه نمودار روزانه می باشد. میله شماره یک با های (سقف) محلی جدیدی در یک حجم بالا برخورد کرده است. علاوه بر این، قیمت در میله بعدی با حجم زیاد بالا می رود. این ببدان معناست که مارکت میکر ها حالت گاوی به خود گرفته اند. سپس، قیمت به رشد خود ادامه می دهد.

به هر حال، من اغلب از تایم فریم های متفاوتی برای نشان دادن نحوه کارکرد VSA استفاده می کنم.

بازار می تواند مارک آپ یا مارک داون شود

مارکت میکرها، متخصصان و سایر معامله گران حرفه ای، در حال کنترل بازار نیستند. بلکه آنها از شرایط بازار به بهترین حالت استفاده می کنند تا سود معاملات خود را افزایش دهند. هرچند، اگر شرایط بازار مساعد باشد و آنها بتوانند بازار را مارک آپ یا مارک داوون کنند و فقط به صورت موقت بتوانند از استاپ لاس ها استفاده کرده و معامله گران را به سمت اشتباه هل بدهند، می توانند از شرایط بازار به بهترین حالت ممکن استفاده کنند.

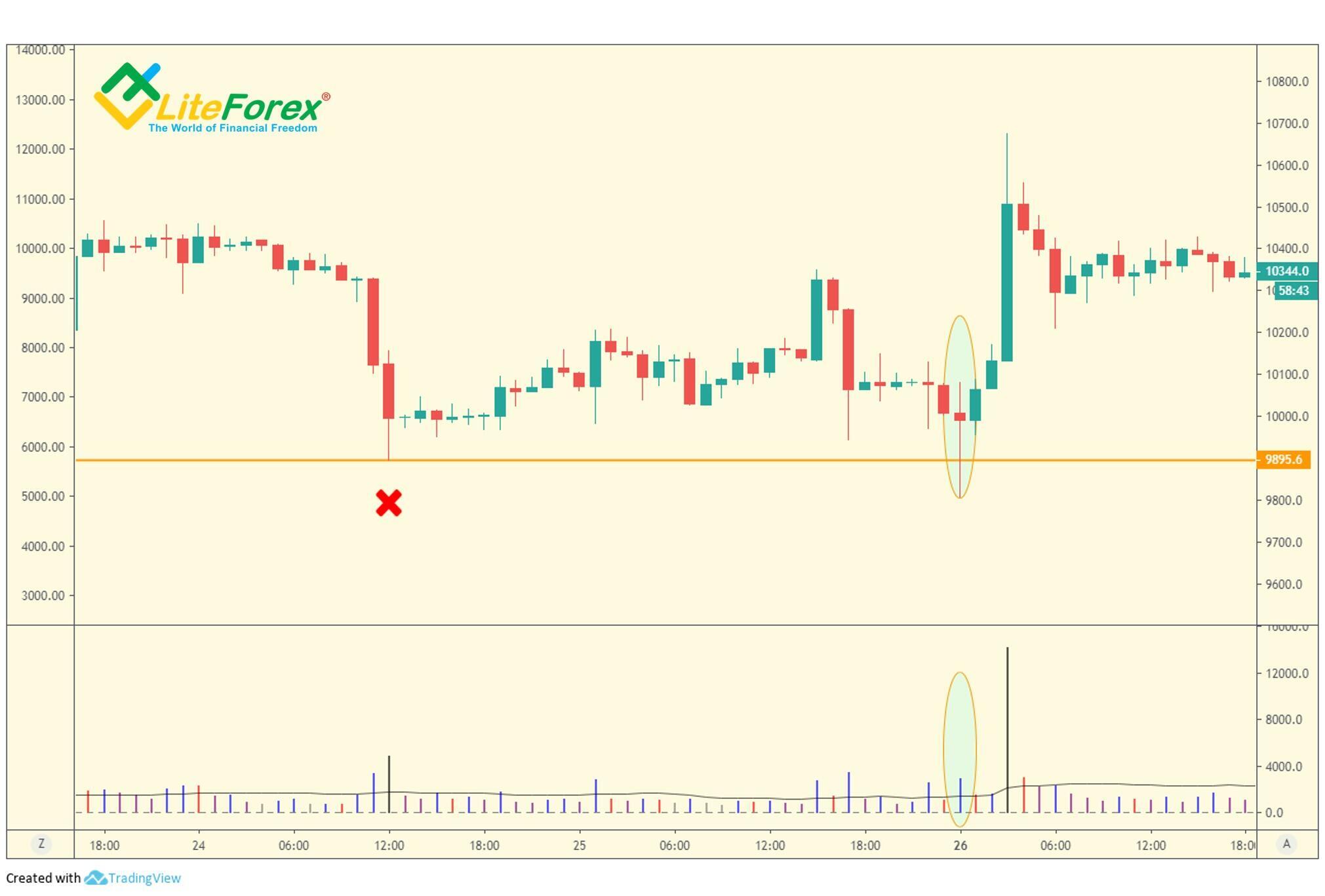

معامله گران معمولی، به دلیل نقدینگی پایین نمی توانند چنین دستکاری هایی در بازار انجام دهند. با این حال، ما می توانیم این دستکاری ها را شناسایی کنیم. معمولا یک حرکات مصنوعی بازار، با یک حجم کم همراه می باشند. دومین سیگنال مهم، ایجاد یک حرکت پیوسته در جهت یکسان می باشد. اگر هیچ معامله ای در یک جهت خاص انجام نشود روند اصلی به طور کلی برعکس خواهد شد.

کندل رو به پایین با حجم کم، با ضربدر قرمز در نمودار نشان داده شده است. بعد از بسته شدن این کندل، یک روند بلند مدت گاوی آغاز می شود. در چنین شرایطی، نباید قبل از حرکت رو به پایین با حجم بالا، فورا شروع به فروش کنید.

استفاده از تایم فریم های مختلف

من در این قسمت تکنیک هایی را با شما به اشتراک خواهم گذاشت که با آن ها می توانید حتی در زمانهایی که هیچ نشانه واضحی وجود ندارد، بازار خوانی کنید.

با تجزیه و تحلیل یک تایم فریم، شما گاها با شرایطی مواجه می شوید که هیچ عامل مهمی برای خواندن بازار وجود ندارد. یا ممکن است شاخص ها واضح نبوده و ورود به معاملات کاملا خطرناک باشد. عیب دیگر این روش اینجاست که، معامله گران روزانه معمولا با نمودار های ساعتی و یا کوتاه تر بازار را تحلیل می کنند و از نمودار های بلند مدت استفاده نمی کنند. از طرفی، پوزیشن تریدر ها هیچ اهمیتی برای تایم فریم های کوتاه مدتی قائل نیستند.

تحلیل با VSA زمانی بیشترین بازدهی را خواهد داشت که تایم فریم های مختلف را تحلیل کرده باشید. نمودار های روزانه (اینترادی) می توانند برای پوزیشنتریدر ها کاربردی باشند، چرا که این دسته از معامله گران شاخص های قدرت یا ضعف را مشخص کرده و یک روز را به عنوان روز گاوی و یا خرسی مشخص می کنند که با این روش می توانند شاخص قوی برای چگونگی انجام معاملات خود در طول روز را دریافت کنند. به نوبه خود، معامله گران اینترادی می توانند سود قابل توجهی از تصویر گسترده تری که می توان از نمودار های روزانه و هفتگی گرفت، کسب کنند. این امر، به شما اجازه خواهد داد تا همراه با بازار معامله کنید، نه بر خلاف آن.

بیایید یک مثال ساده را بررسی کنیم:

استفاده از نمودار روزانه برای مشخص کردن وضعیت، دشوار به نظر می رسد، چون کندلی که با بیضی نشان داده شده است، نشانگر تلاشی از مارکت میکر ها برای شکست منطقه مقاومتی برای اجتناب از فروش سنگین توسط معامله گران قفل شده می باشد. از سویی دیگر، در الگوی تحلیل شده به نظر می رسد نیرویی در حال هول دادن عرضه به سمت بالا می باشد. از سمتی دیگر، رشد به اندازه کافی قوی نیست تا بتوانیم با اطمینان های محلی جدیدی را متصور شویم. همانطور که می بینید، قیمت در سطح های اخیر متوقف شده است، جایی که معامله گران قفل شده می توانند در آن منطقه قرار داشته باشند.

اگر به تایم فریم H4 نگاهی داشته باشید، وضعیت فعلی بازار بخوبی قابل درک خواهد شد. واضح است، حرکت به سمت بالا فقط توسط چهار کندل انجام شده است (منطقه سبز در نمودار). بعد از آن، حجم به شدت کاهش یافته است، بنابراین احتمالا رالی دیگر ادامه نخواهد داشت. علاوه بر این، حجم تقریبا بر روی کندل های صعودی و نزولی در محدوده قرمز رنگ برابر می باشد. این بدان معناست که بازار احتمالا درون یک روند فلت (مسطح) می باشد و این روند تا زمان تست بعدی بازار یا افزایش فعالیت تجاری معامله گران بزرگ ادامه خواهد داشت.

تلاش در برابر نتیجه

در بازار خرسی، تلاش برای بالا بردن قیمت، معمولا توسط یک اسپرد بزرگ (محدوده ی قیمتی بزرگ) رو به بالا مشاهده می شود که همراه با حجم بالا انجام شده و در سقف ها متوقف می شود. حجم نباید بیش از حد زیاد باشد چرا که این امر نشان دهنده درگیر شدن عرضه در حرکت می باشد. در مقابل، یک کندل به سمت پایین با اسپرد زیاد و همراه با افزایش حجم، که در کف ها بسته می شود، یک حرکت خرسی بوده و نماینگر تلاشی برای پایین آوردن قیمت می باشد.

با این حال، شما باید نه تنها روی تلاشهای انجام شده بلکه باید روی نتایج هم تمرکز داشته باشید. نتیجه تلاش می تواند مثبت یا منفی باشد.

در این نمودار که نماینگر هل دادن به سمت بالا توسط عرضه می باشد، یک کندل به سمت بالا با اسپرد پهن به صورت واضح مشاهده می شود که در سقف بسته شده و با افزایش حجم حمایت شده است. علاوه بر این، قیمت حرکت خود را با حرکت به سمت بالا ادامه داده است که به معنی مثبت بودن نتایج تلاش برای بالا بردن قیمت می باشد. بنابراین، یک روند صعودی پر قدرت، شکل گرفته است.

در اینجا، کندل شماره 1، توانسته است قبل از تشکیل کندل دوم، یک سقف (های) محلی جدید برای خود ایجاد کند. علاوه بر این، با توجه به افزایش حجم، به نظر میرسد که بازار به حرکت صعودی خود ادامه خواهد داد. هرچند، این الگو در نهایت با نتیجه ای منفی همراه شد. این نتایج از کندل شماره دو حاصل می شود. این کندل به یک سقف جدید تبدیل شده است که نشانگر ضعف بازار می باشد چرا که با یک کندل به سمت پایین یعنی کندل شماره 3 دنبال شده است. این امر یکی از مهمترین نشانه های ضعف بازار می باشد.

غالبا، در تمام نمودار ها می توانید تلاش بدون نتیجه را مشاهده کنید. به عنوان مثال، می توانید رالی گاوی ناگهانی ایجاد شده تحت تاثیر ورود حجم بالا و اخبار مثبت را در نمودار مشاهده کنید. هرچند در روز بعد، روند به سمت پایین حرکت می کند و یا تحت اسپرد باریکی به سمت بالا می رود و در میانه و یا کف بسته می شود. این امر نشانی از ضعف می باشد که بعدها این ضعف به خوبی اثبات می شود چرا که بعد از این رویداد بازار علاقه ای به پیشروی ندارد.

مسیری با کمترین مقاومت

این اصول اساسی به شما کمک می کند تا تصمیمات معاملاتی بهتری گرفته و ریسک معاملاتی خود را کاهش دهید:

- اگر میزان فروش، در یک حرکت رو به پایین کاهش یافت (فشار فروش کم شد)، بازار به زودی صعودی خواهد شد. اگر روند صعودی با کاهش خرید مواجه شد، بازار یا سقوط خواهد کرد و یا مسطح (فلت) خواهد شد (یعنی تقاضایی وجود نخواهد داشت).

- افزایش میزان فروش در کندل های که رو به بالا، بازار را تحت فشار برای صعودی شدن قرار می دهد و افزایش میزان فروش در کندل های رو به پایین، فشاری برای نزولی شدن در بازار ایجاد خواهد کرد.

حرکت های گاوی بیشتر از حرکت های خرسی طول می کشند چرا که معامله گران سعی دارند سود های خود را در فواصل کم برداشت کنند. حرفه ای ها علاقه ای به ادامه دادن خرید در مناطق مقاومتی ندارند، حتی اگر حالت گاوی داشته باشند. آنها همچنین ممکن است با تست بازار به صورت مصنوعی مقاومت بازار را کاهش دهند، که این حرکت همراه با یک لرزه شدید و یا افزایش میزان گپ انجام می شود.

بازار خرسی حرکت سریع تری نسبت به بازار گاوی دارد. بیشتر معامله گران، برخلاف حرفه ای ها، از ضرر خوششان نمی آید و به امید اینکه در آینده بازار بهبود پیدا خواهد کرد، از فروش خودداری می کنند. در این حالت، آنها به معامله گران قفل شده تبدیل می شوند، که در نهایت مجبور به ترک معامله در کف بازار خواهند شد.

برای این قسمت کافیست.

در پست آموزشی بعدی، با روند ها و تحلیل حجمی (VSA)، سر و کار خواهیم داشت.

موفق و پر سود باشید!

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

نمودار قیمت BTCUSD در حالت زمان واقعی

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.