دستیابی به دانش مالی یک فرآیند پیچیده است که نیازمند درکی عمیق از مفاهیم اصلی مالی مانند اجرای استراتژیهای صرفه جویی در پول و یا ایجاد نقشه راه برای سرمایه گذاری میباشد. این کار با کسب دانش اولیه در مورد مسائل مربوط به پول آغاز میشود و با تحقیق در مورد ابزارهای مالی پیشرفته ادامه مییابد. در این مقاله، ما در مورد پدیدهی مشتقات مالی بیشتر صحبت خواهیم کرد. با ما همراه شوید و از این سفر لذت ببرید!

مقاله شامل موضوعات زیر می باشد:

مشتقات مالی چیست و چگونه کار میکنند؟

مشتقات یا ابزار مشتقه قراردادهایی هستند که دو طرف را ملزم ساخته و متعهد میکند تا دارایی از پیش توافق شده (یا ارزش مشتقه از پیش توافق شده) را در زمان از پیش تعیین شده و به قیمتی که پیش تر بر سر آن توافق شده واگذار کنند. چندین نوع دارایی پایه وجود دارد: این دارایی ها میتوانند یک دارایی مالی، یک شاخص (مجموعهای از داراییها)، یک اوراق بهادار، و یا حتی یک نرخ بهره باشند.

خریدار موافقت میکند تا دارایی خاصی را در یک تاریخ از پیش تعیین شده با قیمتی که از قبل مشخص شده است خریداری کند. قابل توجه است که یک فروشنده مشتقه نیازی نیست تا مالک یک دارایی پایه باشد، زیرا آنها میتوانند با ارائه پول کافی به خریدار برای خرید دارایی مورد توافق با قیمت مشخص، قرارداد را تحویل دهند.

بیایید ببینیم این ابزار چگونه کار میکند. یک سرمایه گذار آمریکایی به نام جف را در نظر بگیرید که حسابهایش به دلار است. جف سهام یک شرکت اروپایی را از طریق هر یک از مبادلات عملیاتی اتحادیه اروپا به یورو خریداری میکند. از آن به بعد، جف در معرض خطر تغییر نرخ ارز است. اگر ارزش دلار آمریکا در برابر یورو افزایش یابد، جف از فروش سهام خود در شرکت اروپایی سود نخواهد برد.

اگر یک فروشنده به یک خریدار مشتق دیگری بدهد، با این کار ارزش قرارداد اول را جبران میکند. و این امر دلیل اصلیای است که مدیریت و معامله قراردادهای مشتقه را نسبت به هر نوع دارایی پایه آسان تر میکند.

مشتقات میتوانند به عنوان ابزارهای مالی موثر برای کاهش ریسک (هجینگ) یا برای حدس و گمان در مورد خطرات احتمالی به منظور پاداش متناسب استفاده شوند.

مشتقات معمولاً در بورسهای تخصصی معامله میشوند که برخی از آنها خارج از بورس یا به صورت فرابورس (OTC) معامله میشوند.

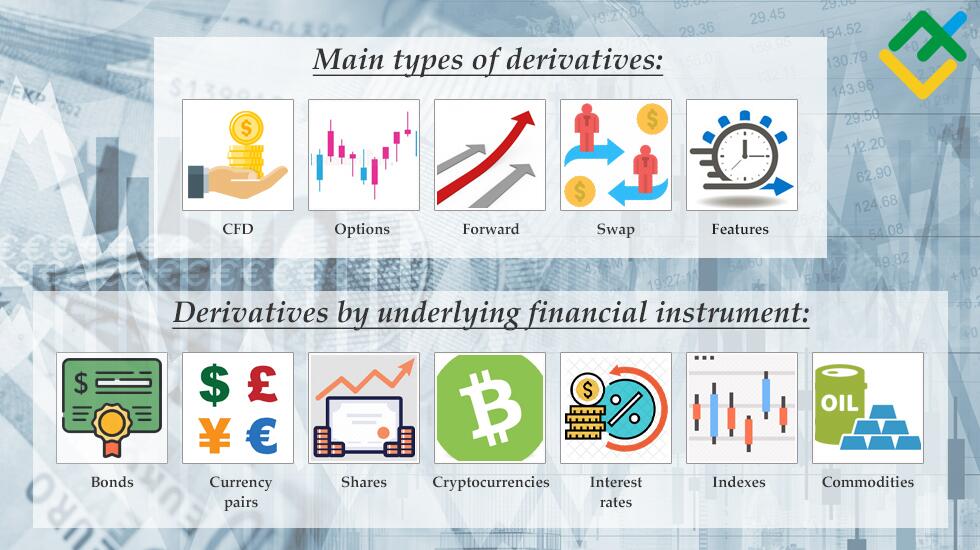

انواع و دسته بندی مشتقات

محصولات مشتقه را میتوان به دو دسته تقسیم کرد: محصولات بسته (lock)(به عنوان مثال، سوآپ) و محصولات اختیاری (به عنوان مثال ، اختیار سهام).

- محصولات بسته (lock products) قرارداد بین طرفهای مربوطه را از ابتدا تا برآورده شدن شرایط مذاکره شده در طول مدت قرارداد را مهر و موم میکند.

- محصولات اختیاری به دارنده این حق را میدهند (بدون هیچ گونه تعهدی) تا دارایی پایه را با یک قیمت قراردادی مشخص و یا قبل از انقضای اختیار، معامله کند.

همانطور که قبلاً نیز اشاره کردیم، ارزش مشتقه بر اساس یک دارایی است؛ با این حال، اگر شما یک ابزار مشتقه دارید، به این معنی نیست که شما صاحب خود آن دارایی هستید. رایج ترین انواع مشتقات معاملات آتی، فوروارد، اختیار معامله، سوآپ، و وارانت است. بیایید کمی بیشتر در مورد آنها مطلب بیاموزیم.

فورواردها در مقابل معاملات آتی (فیوچِر)

یک قرارداد فوروارد، که به آن پیمان آتی نیز میگویند، یک قرارداد خصوصی سفارشی بین دو طرف مربوطه است که به منظور خرید یا فروش یک دارایی پایه با قیمتی توافق شده در یک تاریخ خاص منعقد میشود. فورواردها اغلب برای هجینگ یا سفته بازی استفاده میشوند، اگرچه ماهیت غیر یکنواختشان، آنها را به یک ابزار مناسب برای پوشش ریسک (هجینگ) بدل میکند.

فورواردها و معاملات آتی (فیوچر) اشتراکات زیادی دارند، اما كاملاً شبیه هم نیستند. هر دو بر اساس توافق خرید و فروش برخی داراییها در تاریخ از پیش تعیین شده استوار هستند، در عین حال قیمت آنها از داراییهای پایه مربوطه مشتق میشود.

یک فیوچر، که به عنوان قرارداد آتی نیز شناخته میشود، یک مُفادنامهی قانونی مشابه به منظور خرید یا فروش برخی از داراییها با قیمت از پیش تعیین شده و در زمان از پیش مقرر شده در آینده است. با این حال، یک فیوچر یک قرارداد استاندارد بین یک طرف و بازار مبادله است که با سررسیدهای تعیین شده و روز انقضا، مشخص میشود. تسویه قرارداد آتی یا همان فیوچر به صورت روزانه انجام میشود.

بنابراین، تفاوت قابل توجهی بین قرارداد فوروارد و فیوچر وجود دارد: یک قرارداد فوروارد را میتوان بر اساس کالا، مبلغ، تاریخ، و محل تحویل آن، سفارشی کرد؛ همیشه در پایان تاریخ انقضا تسویه میشود و یک مشتقهی فرابورس است.

وارانت

وارانت یک مشتقه مالی است که توسط خود شرکت صادر میشود و به دارنده (بدون هیچ گونه تعهدی) حق خرید و فروش اوراق بهادار- به طور معمول اکوئیتیها - را با قیمت توافق شده قبل از تاریخ انقضا ارائه میدهد. وارانتها به ندرت توسط شخص ثالث صادر میشوند و اغلب در فرابورس معامله میشوند. قیمت توافق شدهی یک اوراق بهادار پایه، قیمت توافقی یا قیمت انجام (اِعمال) نامیده میشود و پس از اِعمال وارانت، سهام پایه باید تحویل داده شود.

تفاوت قابل توجهی بین وارانتهای آمریکایی و اروپایی وجود دارد؛ نوع آمریکایی آن را میتوان در هر لحظه و یا قبل از تاریخ انقضا تکمیل کرد، در حالی که نوع اروپایی وارانت تنها در تاریخ از پیش تعیین شدهی انقضا، قابل اجرا است.

- وارانتهای خرید مشتقات مالیای هستند که به شما حق خرید اوراق بهادار را میدهند.

- وارانتهای فروش مشتقات مالیای هستند که به شما حق فروش اوراق بهادار را میدهند.

اختیار معامله (آپشنها)

یک اختیار معامله برخی از ویژگیهای مشترک با یک وارانت را دارا میباشد، زیرا به خریدار این حق را میدهد (بدون هیچ گونه تعهدی) تا دارایی پایه را با قیمت از پیش تعیین شده خریداری کرده و یا بفروشد. با این حال، لازم نیست تا اختیار معامله توسط یک شرکت صادر شود؛ آنها معمولاً قراردادهایی هستند که بدون دخالت هیچ نهاد تجاریای بین دو نفر معامله میشوند. یکی دیگر از ویژگیهای متمایز یک قرارداد اختیار معامله این است که طرفین قرارداد ملزم به رعایت توافق خرید یا فروش دارایی نیستند. یک اختیار معامله میتواند به عنوان "یک فرصت" تعریف شود، در حالی که یک فیوچر همیشه "یک تعهد" است.

- اختیار معامله خرید، مشتقات مالیای هستند که به شما حق خرید سهام را میدهند.

- اختیار معامله فروش، مشتقات مالیای هستند که به شما حق فروش سهام را میدهند.

سوآپها

سوآپ رایج ترین و قابل معامله ترین ابزار مشتقه است. یک سوآپ در واقع مبادلهی موقت داراییها (ارز، اوراق بهادار، سهام، و غیره) در معاملات بورس است. ویژگی اصلی سوآپ گذرا بودن این مبادله است؛ طرفین معامله باید داراییهای خود را در مدت زمان اعلام شده به یکدیگر بازگردانند. سوآپها برای از بین بردن خطرات احتمالی هستند و امکان دسترسی سرمایه گذاران به بازارهای غالب که تحت حوزههای مختلف قضایی فعالیت دارند، فراهم میکند.

بیشتر سوآپها بر اساس ارزها و یا نرخهای بهره متغیر، میباشند. سرمایه گذاران اغلب از سوآپ به عنوان ابزاری برای کاهش ریسکهای احتمالی استفاده میکنند.

به عنوان مثال، یک شخص میتواند سهام را در یک کشور بفروشد و سپس آنها را با ارز خارجی خریداری کند تا خطرات ارزی موجود را کنترل کند. در این حالت، سهام به صورت فرابورس معامله میشود.

مزایای تجارت ابزار مشتقه

حتی اگر قبلاً با مشتقات مالی کار نکردهاید، میتوانید اطلاعات زیادی را در مورد تأثیر قابل توجه آنها بر روی بازار مالی مدرن بیابید. در اینجا برخی از مزایای اساسی مشتقات آورده شده است که باید توسط سرمایه گذاران مشتاق مورد توجه قرار گیرد:

مدیریت ریسک

هجینگ (پوشش ریسک) یکی از محبوب ترین ابزارهای مدیریت ریسک است که برای جبران خسارت به وسیلهی اتخاذ یک پوزیشن متضاد در یک دارایی مربوطه مورد استفاده قرار میگیرد.

از آنجا که ارزش قرارداد مشتقه به ارزش دارایی پایه بستگی دارد، چنین مشتقاتی همچون اختیار معاملهها (آپشنها) و یا فورواردها به منظور پوشش ریسک مورد استفاده قرار میگیرند. استراتژی هجینگ نوعی سرمایه را برای سرمایه گذار فراهم میکند، زیرا خطرات احتمالی که در پی تغییرات نامطلوب قیمت در دارایی مربوطه ایجاد میشود را کاهش میدهد. این مورد مشابه زمانی است که شما بیمه خسارت اموال را برای محافظت از خانه خود در برابر سرقت، آتش سوزی، یا سایر حوادث خریداری میکنید.

در مشتقات، انتقال خطرات از یک طرف به طرف دیگر با استفاده از سوآپها (همانطور که در بالا ذکر شد) نیز ممکن است.

تعیین مقدار واقعی

ابزار مشتقه اغلب به عنوان یک ابزار مالی موثر برای تعیین ارزش واقعی دارایی پایه مورد استفاده قرار میگیرند. قیمتهای لحظهای مشتقات کالایی از این دست، به عنوان معاملات فیوچر میتوانند بینش مناسبی در مورد قیمتهای معاملاتی کنونی کالاهای خاص ایجاد کنند و به تعیین قیمت توافق شدهی یک دارایی در بازار کمک کنند.

افزایش کارایی بازار

مشتقات به طور کلی تقویت کنندههای قدرتمندی برای کارایی بازارهای مالی محسوب میشوند. قراردادهای مشتقه سرمایه گذاران را قادر میسازد تا به راحتی از داراییهای خود سود ببرند و از آربیتراژ بالقوه که ناشی از تعادل بین قرارداد و ارزش دارایی پایه است دوری کنند.

دسترسی به بازارهای خارج از دسترس

با استفاده از مشتقات، سازمانها و شرکتها میتوانند وارد بازار شوند و داراییهایی را که قبلاً در دسترس آنها نبود ارزیابی کنند. سرمایه گذاران میتوانند به جای دوری از قرض گرفتن مستقیم، با استفاده از اهمیت مزایای سوآپ نرخ بهره، نرخ متغیر سودمندتری را بدست آورند.

کاهش هزینههای معامله

از آنجا که مشتقات به طور گسترده به عنوان ابزارهای موثر مدیریت ریسک در نظر گرفته میشوند، هزینهی انجام معاملات در قراردادها به میزان قابل توجهی کمتر از سایر واحدهای مالی است.

دسترسی به اطلاعات

ابزار مشتقه مربوط به حجم زیادی داده است که میتواند برای ارزیابی صحیح احساسات بازار استفاده شود. حتی فردی که اطلاعات چندانی از امور مالی ندارد میتواند از اطلاعات موجود در بازار F&O (معاملات فیوچر و اختیار معامله) استفاده کند، از این رو از نوسانات کوتاه-مدت یا بلند-مدت قیمت بازار مطلع میشود.

تجارت را با یک کارگزار قابل اعتماد شروع کنید

معایب عمدهی ابزار مشتقه

همیشه یک سکه دو روی متفاوت دارد. اگرچه مزایای مشتقات ممکن است جذاب به نظر برسد، اما هر ابزار مالی ویژگیهای خاص خود را دارد که میتوان آنها را به عنوان معایب آن برشمرد. متأسفانه قراردادهای مشتقه نیز از این قاعده مستثنی نیستند.

برای شروع باید عنوان کرد که نقاط ضعف مشتقات اعتباری اغلب به عنوان یکی از دلایل وقوع بحران مالی جهانی در سالهای 2007-2008 مطرح است؛ کاهش ارزش اوراق بهادار با پشتوانه رهنی و سوآپهای افول اعتبار موجب سقوط مالی جهانی شد. چه چیز دیگری نیاز است تا در مورد نقاط ضعف مشتقات بدانید؟

خطرات بالا

ناراحت کننده است، اما واقعیت دارد: مشتقات به طور بالقوه در معرض ضررهای مالی بزرگ قرار دارند. ماهیت پیچیدهی قراردادها فرایند ارزیابی را بسیار پیچیده و در برخی از موارد جداگانه حتی غیرممکن میکند. بنابراین، برخی از مشتقات دارای ریسک ذاتی بالایی هستند. تخمین ارزش واقعی یک مشتق تقریباً ناممکن است، زیرا معمولاً بر اساس ارزش چندین دارایی پایه است.

دلیل اصلی اینکه اوراق بهادار با پشتوانه رهنی برای اقتصاد جهان بسیار کشنده است این است که هیچکس نمیدانست که چگونه باید آنها را ارزش گذاری کرد - نه توسعه دهندگان این ابزار و نه کارشناسان مالی با تجربه.

خطرات سفته بازی (Speculation Risks)

ابزار مشتقه در واقع میتوانند به عنوان ابزار سفته بازی عمل کنند؛ با این حال، به دلیل ماهیت غیرقابل پیش بینی آنها، میتوانند بسیار خطرناک باشند و خسارات قابل توجهی را ایجاد کنند.

خطرات طرف معامله (Counterparty Risks)

فرآیندهای مربوط ارزیابی صلاحیت یک امر ضروری برای قراردادهای مشتقه قابل معامله در بورس بشمار میروند. با این وجود، هنوز برخی از مشتقات به صورت فرابورس (OTC) معامله میشوند که معیارها را برای انجام ارزیابی صلاحیت با هم ترکیب نمیکنند؛ بنابراین، آنها در معرض قصور و کوتاهی طرف مقابل قرار میگیرند.

محدودیتهای زمانی

این ویژگی ابزار مشتقه به عنوان میزان زمان لازم برای دسترسی میتواند منجر به ضررهای احتمالی شود. شما میتوانید احتمال دهید که قیمت بنزین به زودی افزایش مییابد، اما شما نمیتوانید تاریخ دقیق و زمان وقوع آن را پیش بینی کنید - از این رو، قادر نخواهید بود تا از آنچه که تصور میکردید سود ببرید، و به سادگی زمان و منابع خود را هدر میدهید.

لوریج (اهرم)

لوریج یک تکنیک مالی است که شامل استفاده از وام های قرض گرفته شده است. هنگام استفاده از آن باید بسیار مراقب باشید. به عنوان مثال، صاحبان فیوچرها مالکیت خود را با قرار دادن 2 تا 10 درصد از قرارداد در یک حساب حاشیه مرتبط حفظ میکنند. با این وجود، هنگامی که ارزش دارایی پایه ضعیف شد، سرمایه گذاران باید مبلغ مورد نیاز را به مارجین اضافه کنند تا درصد قرارداد را تا زمان انقضای ابزار مشتقه و یا جبران آن پایین نگه دارد. اگر ارزش دارایی همچنان کاهش یابد، سرمایه گذاران در خطر از دست دادن مقدار قابل توجهی از پول قرار دارند.

ابزار مشتقه در کجا معامله میشوند؟

همانطور که پیشتر بیان کردیم، مشتقات معمولاً یا در بورس (ETD) یا خارج از بورس (OTC) معامله میشوند.

فیوچرها

بازار فیوچرها در یک مکان فیزیکی فعالیت میکند، این بدان معناست که بر خلاف صرافیهای رمز-ارز، به صورت متمرکز است. بورس معاملات اختیار و آتی شیکاگو و بورس کالای شیکاگو برجسته ترین بازارهای معاملات فیوچر بشمار میروند. هر قرارداد فیوچر در یک محل بسته خاص معامله میشود که به "پیت" یا "تریدینگ فلور" معروف است.

بیشتر مشتقات در بورس معامله میشوند. به عنوان مثال، معاملات فیوچر کالا در بورس فیوچر معامله میشوند، که بازار خاصی میباشد و برای خرید یا فروش کالاهای مختلف ایجاد شده است. اعضای بورس، مانند کارگزاران و معامله گران تجاری، باید در NFA (انجمن ملی معامله گران قراردادهای آتی) و CFTC (کمیسیون معاملات آتی کالا)، که یک مقام فدرال مدیریتی است و بازارهای فیوچر را تنظیم میکند، ثبت نام کنند. CFTC اطمینان میدهد تا بازارهای مالی تحت مدیریت خود مطابق با کلیه قوانین و مقررات قابل اجرا عمل کنند؛ همچنین متعهد میشود تا از تقلب و سایر سوء فعالیتهای تجاری جلوگیری کند.

آپشنها (اختیارات)

مانند سایر مشتقات، قراردادهای اختیار معامله یا همان آپشن در صرافیهایی که به عنوان واسطه بین خریداران و فروشندگان عمل میکنند معامله میشود. CBOE (بورس اختیار معامله شیکاگو) بزرگترین و یکی از معتبرترین بازارهای آپشن در جهان است. معاملات آپشن توسط SEC (کمیسیون بورس و اوراق بهادار) تنظیم میشوند و وظیفه اصلی آن نظارت بر بازارهای موجود و محافظت از آنها در برابر نقض قوانین و یا هر نوع سوء عملکرد دیگر است.

معاملات فرابورس (OTC)

- مقررات فعالیتهای مالی یا توسط یک محصول و یا توسط یک مبادله تعیین میشوند. به عنوان مثال، ارزها معمولاً به صورت فرابورس معامله میشوند، به این معنی که معامله بین کارگزاران و نهادهای مالی (به عنوان مثال ، بانکها) انجام میشود. دو موجودیت حقوقی نیز میتوانند با مبادلهی ارزها با نرخ مشخص در تاریخ از پیش تعیین شده موافقت کنند. مقامات مالی و کارگزاران فردی هر دو توسط SEC تنظیم میشوند. معاملات انجام شده از طریق فرابورس ممکن است خطرناک باشد زیرا توسط هیچ بازار مرکزیای کنترل نمیشوند.

تجارت CFD

تجارت CFD یک محصول مشتقهی مالی است که معامله گران را قادر میسازد تا در مورد افزایش و کاهش قیمت بازارهای مالی جهانی سریع از جمله ارزها، سهامها، شاخصها، کالاها، و غیره گمانه زنی کنند.

شما میتوانید تجارت CFD را از طریق LiteFinance امتحان کنید. این کارگزاری امکان تجارت معروفترین ابزارهای معاملاتی مانند نفت، سهام (NYSE و NASDAQ)، و فلزات را فراهم میکند.

امکان دسترسی، بدون نیاز به ثبت نام، تنها با استفاده از یک حساب آزمایشی در یک پلتفرم فارکس آسان

آیا مشتقات مالی ارزش توجه شما را دارند؟

مشتقات یک زمانی به عنوان سلاحهای کشتار جمعی توصیف میشدند و حقیقت زیادی در این جمله نهفته است. اگر طرز استفادهی درست از آنها را بدانید، یک قرارداد مشتقه میتواند بسیار سودمند باشد و منافع قانونی شما را تحقق بخشد. سرمایه گذاران ریسک گریز معمولاً این ابزارهای مالی را ذاتاً بد میدانند؛ با این وجود، راههای متعددی وجود دارد که شما را قادر میسازند تا از پتانسیل منحصر به فرد مشتقات برای افزایش عملکرد استراتژی سرمایه گذاری خود بهره مند شوید.

ابزار مشتقه: پرسشهای پرتکرار

مشتقات یک سری قراردادهای مالی هستند که معمولاً بین دو طرف (به عنوان مثال، یک کارگزار و یک بانک) بسته میشوند، که ارزش مشتقه خود را از داراییهای پایه مربوطه به دست میآورند. یک دارایی پایه میتواند یک دارایی مالی، یک شاخص (مجموعهای از دارایی ها) یا حتی یک نرخ بهره باشد. گاهی اوقات مردم مشتقات را با وام های با نرخ متغیر اشتباه میگیرند؛ با این حال، یک مشتقه نرخ بهره همچنان بر اساس یک دارایی مالی دارای بهره است، در حالی که وام (اعم از وام با نرخ بهره متغیر یا وام با نرخ ثابت) وجوهی هستند که از یک بانک وام گرفته شده و باید بازگردانده شود. پنج نوع رایج از ابزار مشتقه عبارتند از: معاملات فیوچر، فورواردها ، اختیار معامله، وارانتها، و سوآپها.

فرآیند به شرح زیر است: خریدار موافقت میکند تا یک دارایی خاص را در تاریخ از پیش تعیین شده با قیمت از قبل تعیین شده خریداری کند، بنابراین صاحب آن مشتقه خواهد شد. نیازی نیست که فروشندهی مشتقه مالک دارایی پایه باشد، زیرا آنها میتوانند با ارائه پول کافی به خریدار برای خرید دارایی مورد توافق با قیمت مشخص شده، قرارداد را تحویل دهند.

مشتقات میتوانند به عنوان ابزارهای مالی موثر برای پوشش ریسک عمل کنند یا برای حدس و گمان در مورد خطرات احتمالی نرخ به منظور پاداش متناسب استفاده شوند. به عنوان مثال، مشتقات نرخ بهره (نباید با وامهای نرخ بهره اشتباه گرفته شوند!) اغلب به منظور حفاظت در برابر ریسک نرخ بهره مورد استفاده قرار میگیرند.

این گونه نهادهای مالی به عنوان بانکها اغلب از مشتقات خود برای حفاظت یا کاهش خطرات احتمالی که ممکن است به هنگام انجام برخی عملیات بانکی رخ دهد، استفاده میکنند. به عنوان مثال، کارشناسان بانک از این موضوع میترسند که مبادا بانک به دلیل تغییر در نرخ بهره در معرض ضرر قرار گیرد. بانک میتواند با خرید آتی نرخ بهره از خود محافظت کند.

مانند اکثر ابزارهای مالی، مشتقات مزایا و معایب خاص خود را دارند. مزایای اصلی مشتقات، کارآیی آنها در بازار و در دسترس بودنشان در سراسر جهان است. علاوه بر این، میتوان از آنها به عنوان ابزارهای پوششی موثر استفاده کرد. با این حال، ماهیت ناپایدار و خطرات نوسان زیاد، آنها را به ابزارهای مالی پیشرفتهای بدل میکند که باید خردمندانه مورد استفاده قرار گیرند.

مشتقات اعتباری یک سری قراردادهای مالی هستند که برای به حداقل رساندن مواجههی دو طرف معامله با هر نوع ریسک اعتباری مورد استفاده قرار میگیرند. مشتقات اعتباری به صورت خصوصی نگهداری میشوند و بین دو طرف به صورت فرابورس معامله میشوند که یکی از آنها بستانکار و دیگری بدهکار است. انواع مختلفی از مشتقات اعتباری وجود دارد: CDS (سوآپ افول اعتبار) ، CDO (اوراق مبتنی بر بدهی)، اسپرد اعتباری فوروارد، و در نهایت، سوآپ کل بازده یا همان مبادلهی بانکی پایاپای.

محصولات مشتقه را می توان به دو دسته تقسیم کرد: محصولات قفل (به عنوان مثال، سوآپ) و محصولات اختیار (به عنوان مثال ، اختیار سهام). محصولات بسته، قرارداد بین طرفهای مربوطه را از ابتدا تا برآورده شدن شرایط مذاکره شده در طول مدت قرارداد را مهر وموم میکند. محصولات اختیاری به دارنده این حق را میدهند (بدون هیچ گونه تعهدی) تا دارایی پایه را با یک قیمت قراردادی مشخص و یا قبل از انقضای اختیار، معامله کند.

یک مشتق OTC (فرابورس) یک قرارداد سفارشی است که بین دو طرف با حداقل واسطه منعقد میشود. مشتقات و اوراق بهادار فرابورس هرگز در بورس دارایی معامله نمیشوند و شرایط و ضوابط استانداردی ندارند.

سوآپها محبوب ترین مشتقات هستند. سوآپها به عنوان توافق نامههایی بین دو طرف معامله در زمانی که نیاز دارند تا یک سری دارایی را با موارد مشابه مبادله کنند، منعقد میشود. چندین گونه سوآپ وجود دارد، مانند سوآپ ارز، سوآپ افول اعتبار، سوآپ نرخ بهره، سوآپ بدون کوپن، و سوآپ کل بازده.

قراردادهای فرابورس را میتوان به دو گروه عمده تقسیم کرد: قراردادها بر اساس نوع طرفین شرکت کننده و قراردادها بر اساس نوع مشتقات. همچنین دو نوع بازار فرابورس وجود دارد: بازارهای بین فروشنده، که در آن معاملات بین دو فروشنده انجام می شود و بازارهای مشتری، که در آن مشتری میتواند دارایی ارائه شده توسط یک فروشنده را خریداری کند.

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.