مقاله شامل موضوعات زیر می باشد:

تکنیک های معامله گری بر اساس سطوح دی ناپولی (DiNapoli levels): دی ناپولی تارگت مالای، هشدار صوتی TS (Price Sound TS)، اندیکاتور های اهداف دی ناپولی

دوستان عزیز !

در سری مقالات مربوط به تئوری امواج نئو (NeoWave)، من دفعات زیادی به ارتباط بین روابط فیبوناتچی اشاره کردم و از ریتریسمنت های فیبو، برای شناسایی امواج الیوت استفاده کردم. امروز، من نحوه شناسایی سطوح فیبوناتچی را بر اساس سیستم معاملاتی توسعه داده شده توسط یکی از معروف ترین معامله گران جهان یعنی جو دی ناپولی را توضیح خواهم داد. او کسی است که به تمام رویاهایی که یک معامله گر در سر دارد، دست یافته است.

موفقیت های جو دی ناپولی بیشتر حاصل سیستم معاملاتی اختصاصی وی می باشد. دی ناپولی موفق به ایجاد استراتژی شده است که به طور شگفت انگیزی از ترکیب اندیکاتور های پیشرو و پسرو تشکیل شده و می توان از آن سیگنال هایی به موقع و بسیار دقیق دریافت کرد. سیستم معاملاتی وی بر اساس سطوح فیبوناتچی می باشد. جو دیناپولی از این سطوح به صورت غیر معمولی استفاده می کرد که بعدا این سطوح به سطوح دی ناپولی معروف شدند.

امروز، من خصوصیات سیستم معاملاتی دی ناپولی را با جزئیات کامل توضیح خواهم داد به طوری که خود شما بعد از این مقاله بتوانید به راحتی از آن استفاده کرده و تمرین کنید.

مفاهیم اساسی تکنیک معاملاتی دی ناپولی

همانطور که قبلا هم اشاره شد، روش سطوح دی ناپولی بر اساس سطوح فیبوناتچی توسعه داده شده است. با این حال، در این استراتژی از ساده ترین سطوح افقی استفاده خواهد شد یعنی 38.2% ، 50% ، 61.8% و 100%. در روند های صعودی، خطوط از بالا به پایین رسم می شوند و در روند نزولی، از پایین به بالا رسم می شوند. قبل از اینکه بخش تمرین را شروع کنیم، می خواهم مفاهیم و اصول اصلی که در متد سطوح دی ناپولی را به شما توضیح دهم.

- نوسان بازار (روند) - به فاصله بین شروع و انتهای حرکت قیمت نوسان و یا به عبارتی دیگر، روند گفته می شود. سطوح ناپولی بر اساس روند ها رسم می شوند. شما یابد بتوانید به کمک تحلیل، پیشبینی کنید که های و لو های قیمت، در نقطه فعلی تثبیت شده اند و یا می خواهند کمی بالاتر یا پایین تر تشکیل شوند. در این صورت، باید نوسان را افزایش (یا کاهش) دهید، یعنی سطح 100% را به نقطه انتهایی جدیدی منتقل کنید.

- نقطه تمرکز - سطحی می باشد که اصلاح از آن سطح شروع می شود، که بعد از آخرین حرکت قیمتی که در جهت روند داشته ایم دیده می شود. ممکن است نقاط بسیاری در یک منطقه نوسانی از یک نمودار وجود داشته باشند. زمانی که اکسترمم ها (نقاط بیشینه یا همان های و لو ها) تغییر کنند، نقطه تمرکز دیگری در نمودار ظاهر می شود، و نقطه قبلی جایگذاری نمی شود.

- واکنش - یک مرحله محبوب از معاملات که به معنی تمام شدن اصلاح روند می باشد. در یک نوسان، تعداد زیادی از واکنش ها می توانند تشکیل شوند.

- گره فیبو - نقطه ای در نمودار قیمت که حرکت اصلاحی پایان می پذیرد. جو دی ناپولی توصیه می کند فقط با گره (یا نود) های پیدا شده ما بین 38.2 تا 61.8 درصد نسبت به روند قبلی، کار کنیم. گره های ایجاد شده در زیر 38.2 درصد ضعیف بوده و گره های بالای 61.8 درصد بسیار قوی هستند (یعنی ممکن است روند در جهت اصلی برگشت نکند).

- سطوح هدف - سطوحی که معامله بسته خواهد شد. اکستنشن های فیبوناتچی معمول، 161.8 و 261.8 درصد می باشند، که تا اخرین اصلاح گسترش می یابند. ما باید سود خود را در این سطوح خارج کنیم.

اصول اساسی روش دی ناپولی

سیستم معاملاتی دی ناپولی دارای چند قانون اجباری می باشد.

- تعداد نوسانات (روند ها) در نمودار همیشه برابر با تعداد تمرکز ها (نقطه شروع اصلاحات) می باشند.

- واکنش ها (اصلاح) همیشه در سمت چپ اعداد تمرکزی که با آنها در ارتباط هستند قرار دارند.

- یک عدد تمرکز فقط در حالتی به یک واکنش وابسته می باشد که بالاترین نقطه قیمت بعد از یک واکنش در حرکت گاوی باشد. طبق این اصل، عدد تمرکز در روندهای نزولی نیز، باید پایین ترین نقطه در نظر گرفته شود.

- هرچقدر میزان تایم فریم افزایش یابد، تعداد واکنش ها کمتر خواهد شد. زمانی که قیمت نشان دهنده حمایت و مقاومت قوی می باشد، شما می توانید واکنش ها و نوسان هایی را که در تایم فریم بلند مدت نشان داده نشده اند، با استفاده از تایم فریم های کوتاه تر پیدا کنید.

بیایید سطوح دی ناپولی را بر روی نمودار BTCUSD رسم کنیم.

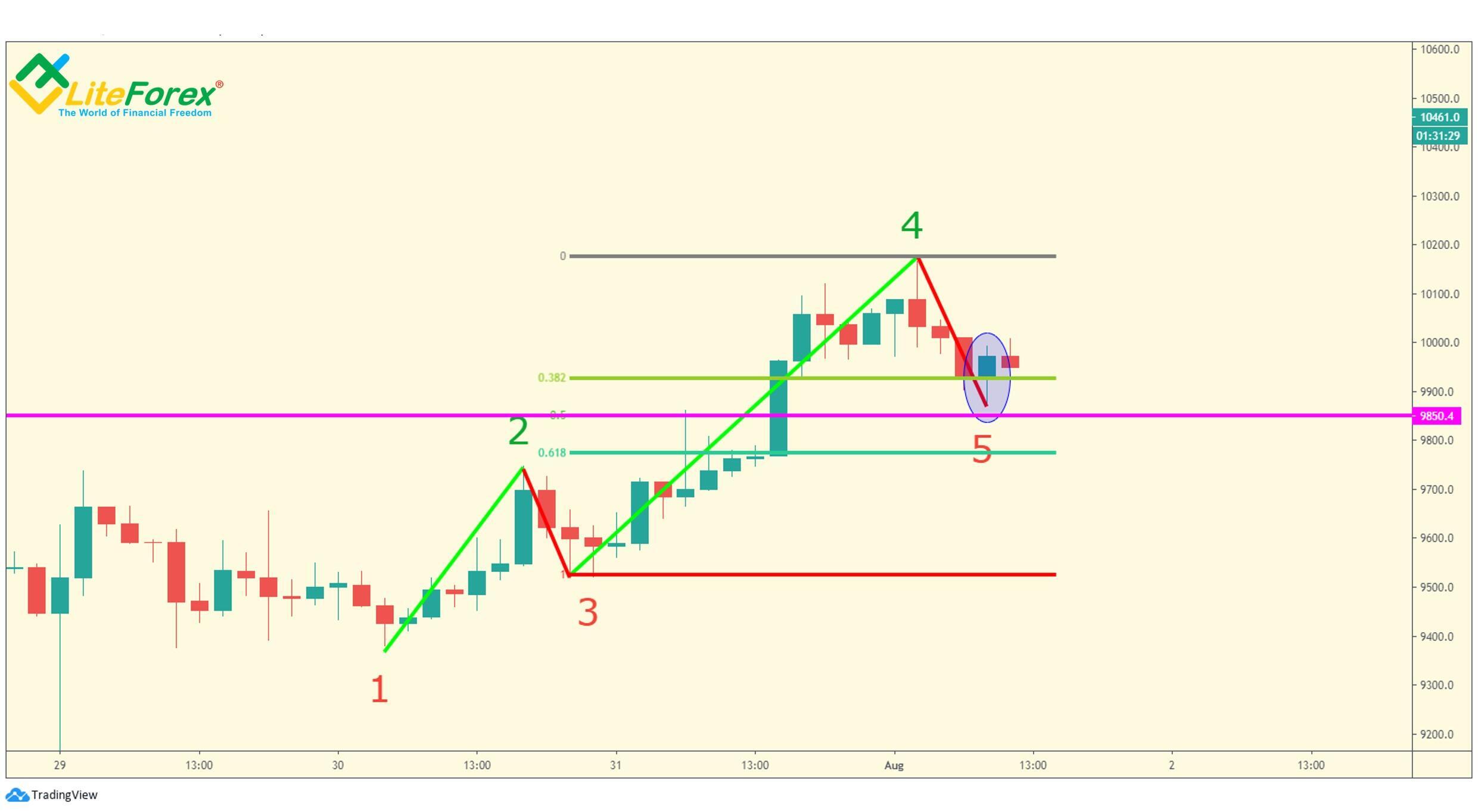

خطوط سبز موجود در نمودار نشان دهنده بخش هایی است که قیمت در جهت روند حرکت می کند (من به این بخش ها ریز نوسان می گویم). خطوط قرمز نشان دهنده واکنش ها و اصلاحات هستند که نقاط انتهایی آنها (گره های فیبو) با اعداد قرمز مشخص شده اند. ترکیبی از ریز نوسان ها و واکنش هایی از نوسان بازار که با نقطه قرمز تمام می شود با نماد “Fs1” نشان داده شده است. زمانی که گفتم یک نوسان می تواند شامل تعداد زیادی نقاط تمرکز باشد، منظور من نقاط اکستریم ریز نوسان ها بود. در زمان تحلیل، اولین نقطه تمرکز در سمت چپ و در بالاترین نقطه، با عدد 2 نشان داده شده بود که توسط واکنش بازار با عدد 3 دنبال شده است. بعد از آن، قیمت از سمت سقف شکسته شده و بنابراین، نوسان به راه خود ادامه داد. در انتهای ریز نوسان دوم در سمت چپ که با شماره 4 نشان داده شده است، نقطه تمرکز دیگری شکل گرفته است (5)، که توسط اصلاح شماره 5 دنبال شده است. نقطه تمرکز دوم با نقطه تمرکز اول جایگزین شده است. از این رفتار قیمت می توان نتیجه گرفت که، ما نقطه تمرکز Fs1 را کاملا درست در نظر گرفتیم، چرا که روند (نوسان) بعدی دقیقا بعد از آن آغاز شده است. از آنجا که قیمت نتوانست سطح محلی را بشکند (خط صورتی که نشان دهنده سطح ریز نوسان 2 می باشد زیر خط فیروزه ای است که Fs1 محلی بالا را نشان می دهد(. سپس، ریز نوسان بعدی ایجاد شده است که از چند ریز نوسان دیگر تشکیل شده است و با نقطه تمرکزی که با نشان "Fs2" در نمودار نشان داده شده است پایان می یابد.

ساختار سطوح دی ناپولی

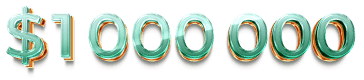

دایره قرمز رنگ در نمودار نشان دهنده آغاز نوسان می باشد (یا همان کف قیمتی محلی). سپس، ما سقف محلی را شناسایی می کنیم، که با دایره سبز رنگ در نمودار مشخص شده است. حال این نقطه، نقطه تمرکز می باشد. نوسان با یک واکنش دنبال می شود که در کف محلی بعدی که با رنگ قرمز مشخص شده است پایان می یابد. برای ساختن سطوح دی ناپولی، به سطوح فیبوناتچی نیاز خواهیم داشت: 0%, 38.2%, 50%, 61.8% , 100%. سطوح از 0% تا 100% در جهت روند فعلی چیده شده اند. برای یک روند صعودی، سطح 0% در نقطه تمرکز تعیین می شود و سطح 100% در نقطه ی آغازین نوسان خواهد بود. در یک روند خرسی، سطوح بر عکس این حالت چیده خواهند شد. به یاد داشته باشید، که محتمل ترین محدوده برای پایان واکنش، عدد 61.8% می باشد. بنابراین، در هنگام تحلیل باید واکنش ها را نیز در نظر بگیریم.

در تحلیل های بعدی، ما اکستنشن نوسان، نسبت به سقف محلی بعدی را با لیبل "4 (Fs)" نمایش خواهیم داد. نوسان قبلی که با هم آن را بررسی کردیم، قسمتی از یک نوسان گسترش یافته می باشد. این نوسان با اعداد 1 و 2 و 3 در نمودار علامت گذاری شده است. به یاد داشته باشید، “Fs” به این معنی می باشد که سقف محلی بعدی عدد تمرکز می باشد. به هر حال، برای تعیین سطوح دی ناپولی و نقاط ورود و خروج، شما می توانید از ابزارهای استاندارد در ترمینال ها استفاده کنید. برای مثال، سطوح فیبوناتچی در پلتفرم معاملاتی لایت فارکس در دسترس می باشد. به دلیل اینکه در این مقاله باید استراتژی دی ناپولی را کامل توضیح دهم، من ابزار مخصوص دی ناپولی را به شما معرفی خواهم کرد. محبوب ترین اندیکاتور های سطوح دی ناپولی عبارت هستند از:

- دی ناپولی تارگت مالای (Dinapoli Target Malay)، یک ابزار تکنیکال ساده می باشد که به کمک آن می توانید اهداف قیمتی دی ناپولی را مشخص کنید.

- اندیکاتور دی ناپولی تارگت برای متاتریدر 4. این هم یکی از اندیکاتور های سطوح دی ناپولی می باشد، که شبیه اندیکاتور قبلی بوده و به راحتی قابل استفاده می باشد.

- اندیکاتور هشدار صوتی TS (Price Sound TS). این اندیکاتور نوع دستی از انواع قبلی می باشد که سطوح فیبوناچی را با رنگهای مختلف نمایش داده است و فاصله قیمت فعلی از هر سطح را مشخص می کند. علاوه بر این، اندیکاتور هشدار صوتی TS دی ناپولی، با یک هشدار صوتی، سیگنال های معاملاتی را به کاربر اطلاع می دهد.

ساخت اکستنشن های سطوح دی ناپولی

سطوح معاملاتی دی ناپولی بر اساس شبکه اکستنشن های فیبوناچی ایجاد شده اند. من نحوه ساخت شبکه را توضیح خواهم داد. در یک شبکه معمولی از سطوح 0% ، 100% ، 161.8% ، 261.8% استفاده می شود. این سطوح برای ما حکم نقطه ی خروج را دارند.

شبکه اکستنشن طبق قوانین زیر ساخته می شود:

- در روند صعودی، سطح 0 % در کف واکنش قرار می گیرد و سطوح بعدی بالاتر از آن خواهند بود.

- در روند نزولی، سطح 0% در سقف واکنش قرار میگیرد و سطوح بعدی پایین تر از آن قرار خواهند گرفت.

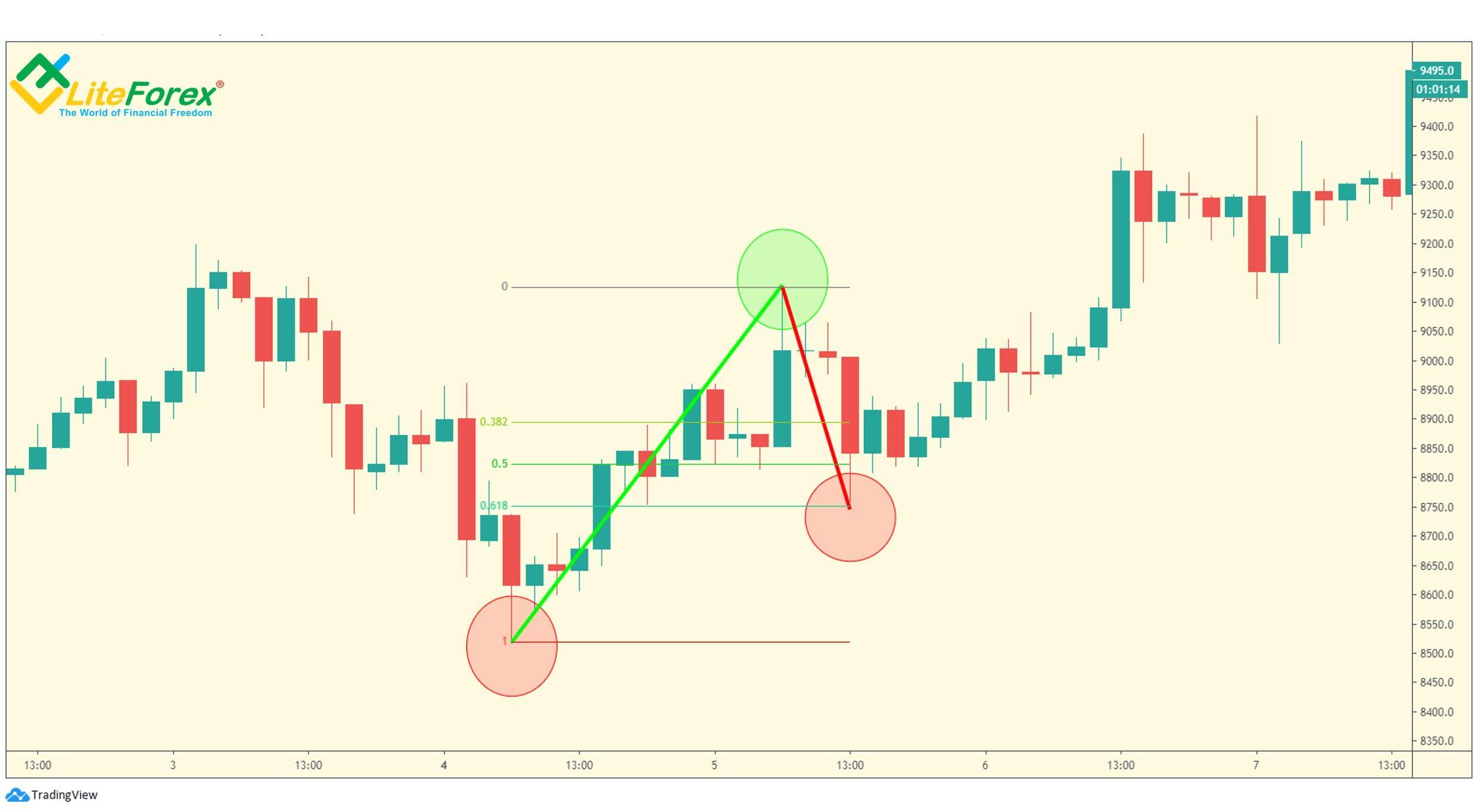

نمودار فوق نمونه ای از شبکه اکستنشن های دی ناپولی را نشان می دهد. ما باید این مراحل را طی کنیم. پس از تشکیل یک واکنش برای نوسان قبلی (در نمودار با عدد 3 نشان داده شده است) باید درستی آن را بررسی کنیم. از آنجایی که واکنش اولین نوسان در سطح 61.8% می باشد، می توانیم آن را معتبر دانسته و بر اساس آن خطوط اکستنشن را رسم کنیم. من خطوط اکستنشن را با خطوط زخیم تری در نمودار مشخص کرده ام. سطح 161.8 درصد نسبت به نوسان اول، اولین نقطه هدف برای سود گیری می باشد. همانطور که از نمودار بیت کوین هم مشخص است، به محض رسیدن به این سطح، قیمت برگشت انجام داده و یک واکنش را ایجاد کرده است. اگر قیمت بیشتر پیش برود، ما باید از سطح هدف دوم برای حد سود استفاده کنیم یعنی سطح 261.8% .

استراتژی سطوح دی ناپولی

استراتژی معاملاتی دی ناپولی می تواند به دو دسته تقسیم شود:

- تهاجمی (پر ریسک). برای این مدل معامله، محبوب ترین تکنیک ها، استراتژی های بوشز و بونزای می باشند.

- استراتژی های محافظه کارانه که شامل تکنیک های ماین سویپر A (Minesweeper) و ماین سویپر B می باشد.

بیایید هر یک از این متد ها را با جزئیات بیشتری بررسی کنیم.

استراتژی معاملاتی بونزای (Bonsai)

طبق این روش قیمت به جای سطح 61.8 باید از سطح 38.2% برگشت انجام دهد و نوسان (یا روند) جدید از این سطح آغاز خواهد شد. زمانی که قیمت به سطح 38.2% رسید، وارد معامله خواهیم شد. حد ضرر در مسافت کمتر یا مساوی با سطح فیبو 50% تعیین می شود. حد سود در سطح فیبوناچی 161.8 % تعیین خواهد شد.

بیایید استراتژی معاملاتی بونزای را توسط یک مثال بررسی کنیم.

نمودارBTCUSD ، یک نوسان را نشان می دهد که انتهای آن با عدد 2 مشخص شده است. این نوسان توسط یک واکنش (شماره 3) دنبال شده است. طبق متد معاملاتی بونزای، فرض می کنیم که قیمت در سطح 38.2% برگشت انجام داده است. بنابراین، زمانی که کندل به سطح 38.2% رسید یک سفارش خرید ثبت می کنیم (نقطه ورود با دایره آبی رنگ در نمودار مشخص شده است). بعد از این مرحله، یک استاپ لاس در سطح 50% فیبوناچی تعیین می کنیم (خط صورتی افقی).

برای شناسایی اهداف قیمتی، باید شبکه اکستنشن های دی ناپولی را رسم کنیم، که از انتهای واکنش شروع شده و تا عدد تمرکز اولین نوسان ادامه پیدا می کند. منطقه هدف حدودا در سطح 161.8% قرار دارد. (خط افقی قرمز در نمودار).

زمانی که قیمت به سطح 161.8% رسید با حد سود از معامله خارج می شویم (نقطه خروج با بیضی قرمز رنگ در نمودار مشخص شده است).

استراتژی معاملاتی بوشز (Bushes)

استراتژِی معاملاتی دی ناپولی بوشز بسیار شبیه به استراتژی معاملاتی دی ناپولی بونزای می باشد. زمانی وارد یک معامله می شویم که قیمت با سطح 38.2% برخورد کند و حد سود در سطح 161.8% تعیین می شود. حد ضرر بیشتر از سطح 50% تعیین خواهد شد. می توان آن را حدودا در حوالی 61.8 % ثبت کرد.

این نمودار نشان دهنده نوسان اولیه از مثال قبلی می باشد. طبق استراتژی بوشز، قیمت باید از سطح 38.2% برگشت انجام دهد بنابراین، ما یک سفارش ورود در اینجا ثبت می کنیم (دایره آبی رنگ). سپس، یک حد ضرر در سطح 61.8% ثبت می کنیم (خط افقی صورتی).

زمانی که قیمت به سطح 161.8% شبکه اکستنشن های دی ناپولی رسید، از معامله خارج می شویم (دایره قرمز رنگ در نمودار).

استراتژی های ماین سویپر A و ماین سویپر B دی ناپولی

یک استراتژی محافظه کارانه و کم خطر می باشد. ماین سویپر A پیشنهاد می دهد که در انتهای موج اصلاحی وارد معامله شویم. هرچند، در معامله گری همیشه باید از امنیت معاملات خود مطمعن باشیم. در ابتدا، انتظار داریم پس از تمام شدن واکنش اول، نوسان بعدی شروع شود، و دومین واکنش بالا تر از واکنش اول در یک روند صعودی، تشکیل شود (در روند نزولی پایین تر از واکنش اول). زمانی که دومین واکنش تکمیل شد، ما وارد یک معامله می شویم. نقطه ی ورود ما دقیقا در ناحیه ی برگشت قیمت و در جهت روند اصلی قرار خواهد گرفت. با استفاده از دومین شبکه فیبو که از ابتدای نوسان اول تا انتهای آن رسم شده است، تمام شدن یا تمام نشدن اصلاح را چک می کنیم. قیمت باید از سطح 38.2% عبور کرده و در زیر (در روند صعودی) و یا بالاتر (در روند نزولی) از آن قرار گیرد. حد ضرر در نزدیکی کف محلی (یا سقف) قرار می گیرد، و حد سود باید در سطح 161.8% و در صورت حرکت شارپ، در 261.8% قرار بگیرد.

در مورد ماین سویپرB ، نقطه ی ورود ما دقیقا مشابه حالت قبلی تعیین می شود با این تفاوت که، باید معامله ی خود را بعد از سومین واکنش باز کنیم.

با استفاده از استراتژی های بالا، تعداد سیگنال های ما بسیار کم خواهند بود. علاوه بر این، روند همیشه به اندازه ای رشد نمی کند که بتواند سه اصلاح را شکل دهد که دامنه آنها بین 38.2% تا 61.8% باشد. از طرف دیگر، این روش به ما کمک می کند تا سیگنال های کاذبی که در آنها روند ادامه پیدا نمی کند را فیلتر کنیم.

بیایید عملکرد استراتژی ماین سویپر را به کمک یک مثال بررسی کنیم.

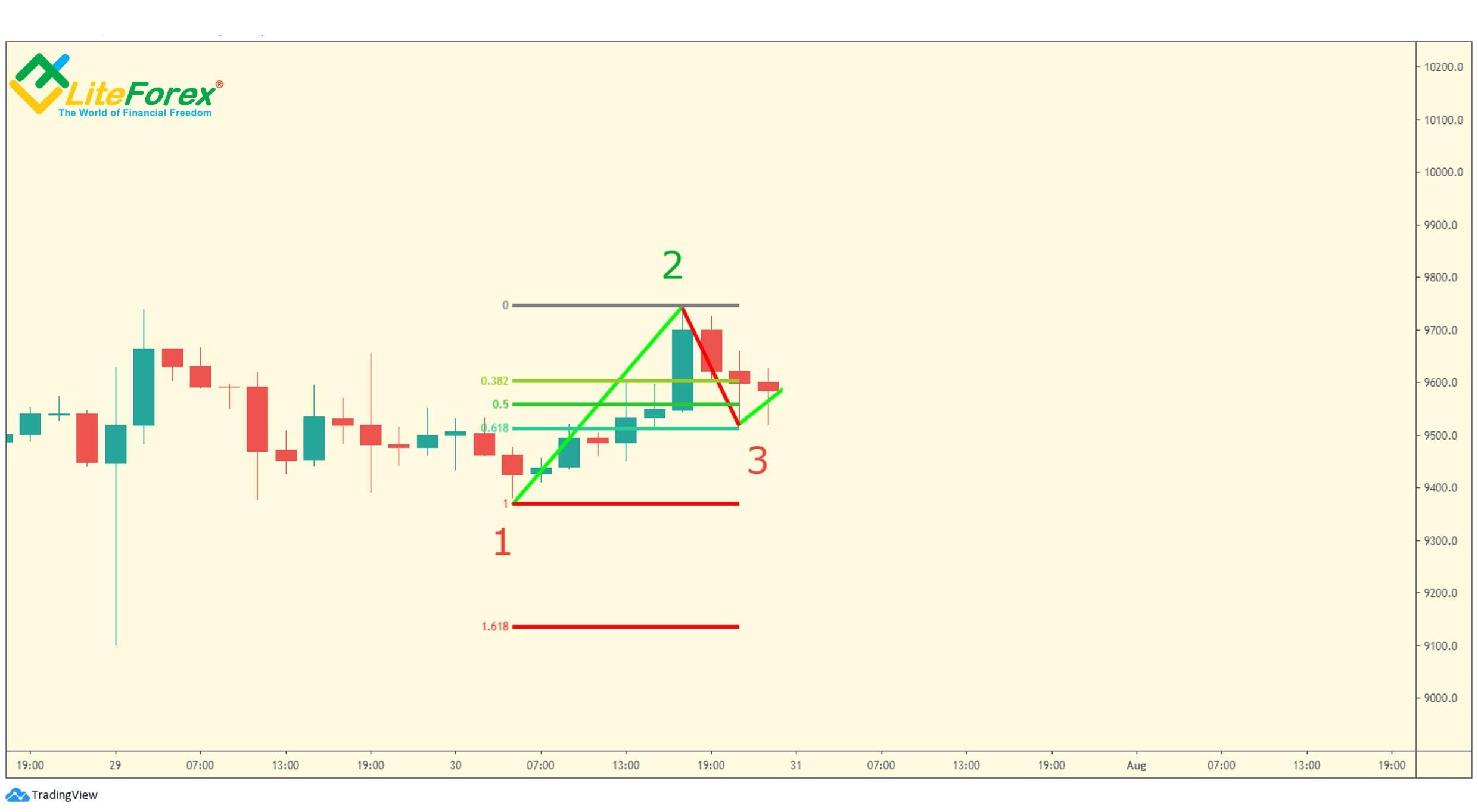

در ابتدا صحت اولین واکنش را بررسی می کنیم. نقطه پایانی آن (شماره 3) کمی بالاتر از سطح 61.8 % قرار گرفته است. بنابراین، این مورد اولین واکنش ما می باشد.

پس از شکل گیری نوسان دوم و واکنش بعد از آن، می بینیم که واکنش دوم به سطح 38.2% کل الگو، رسیده است (دایره آبی در نمودار) بنابراین، می توان آن را نیز معتبر دانست.

با قرار دادن شبکه فیبو از ابتدا تا انتهای نوسان دوم، کندلی که توسط بیضی آبی نشان داده شده است در سطح 38.2% بسته شده است. احتمالا، قیمت در سطح 38.2% تثبیت شده است، بنابراین می توانیم وارد یک معامله شویم. از آنجا که واکنش تقریبا تا سطح 50% پیش رفته است، یک حد ضرر در سطح 61.8% تعیین می کنیم (خط افقی صورتی در نمودار بالا).

طبق معمول، نقطه ی هدف در سطح 161.8% قرار می گیرد که بر اساس نقاط ابتدل و انتهای واکنش محاسبه شده است. این نقطه با رنگ قرمز در نمودار نشان داده شده است.

وقتی قیمت به سطح 161.8% رسید و صعود متوقف شد، ما از معامله خارج خواهیم شد.

این تمام نکاتی بود که می خواستم درباره این تئوری با شما مطرح کنم. همانطور که می بینید، معامله توسط سطوح دی ناپولی بسیار کاربردی و آسان می باشد. این روش هم برای افراد حرفه ای و هم برای افراد مبتدی مناسب می باشد. برای معامله گرانی که تمایل و یا زمان کافی برای ساخت دستی سطوح ندارند، اندیکاتور سطوح دی ناپولی کاربردی خواهد بود. آنها از شکل گیری اتوماتیک سطوح مربوطه و علامت گذاری نمودار اطمینان خواهند داشت که بدیهی است این روش به تمام معامله گران فارکس کمک خواهد کرد.

اندیکاتور های سطوح دی ناپولی

این بخش در ارتباط با نحوه نصب، تنظیم، و استفاده از سه اندیکاتور دی ناپولی خواهد بود که درباره آنها در این مقاله توضیح داده شده است. انجام این مرحله نیاز به نرم افزار خاصی ندارد.

- دی ناپولی تارگت مالای (Dinapoli Target Malay)

- هشدار صوتی TS دی ناپولی (Price Sound TS Dinapoli)

- اندیکاتور متاتریدر 4 اهداف دی ناپولی (Dinapoli targets MetaTrader 4 indicator)

اندیکاتور دیناپولی تارگت مالای

اندیکاتور دیناپولی تارگت مالای یک اندیکاتور ساده و کاربر پسند می باشد که مناسب برای استفاده تمامی سرمایه گذارن است. این اندیکاتور یک اندیکاتور روندنما بوده که سطوح وصل شده دی ناپولی به نمودار را با خطوطی زخیم نمایش می دهد.

چطور اندیکاتور دیناپولی تارگت مالای را نصب کنیم؟

مرحله 1. اندیکاتور را به صورت رایگان از طریق این لینک دانلود کنید.

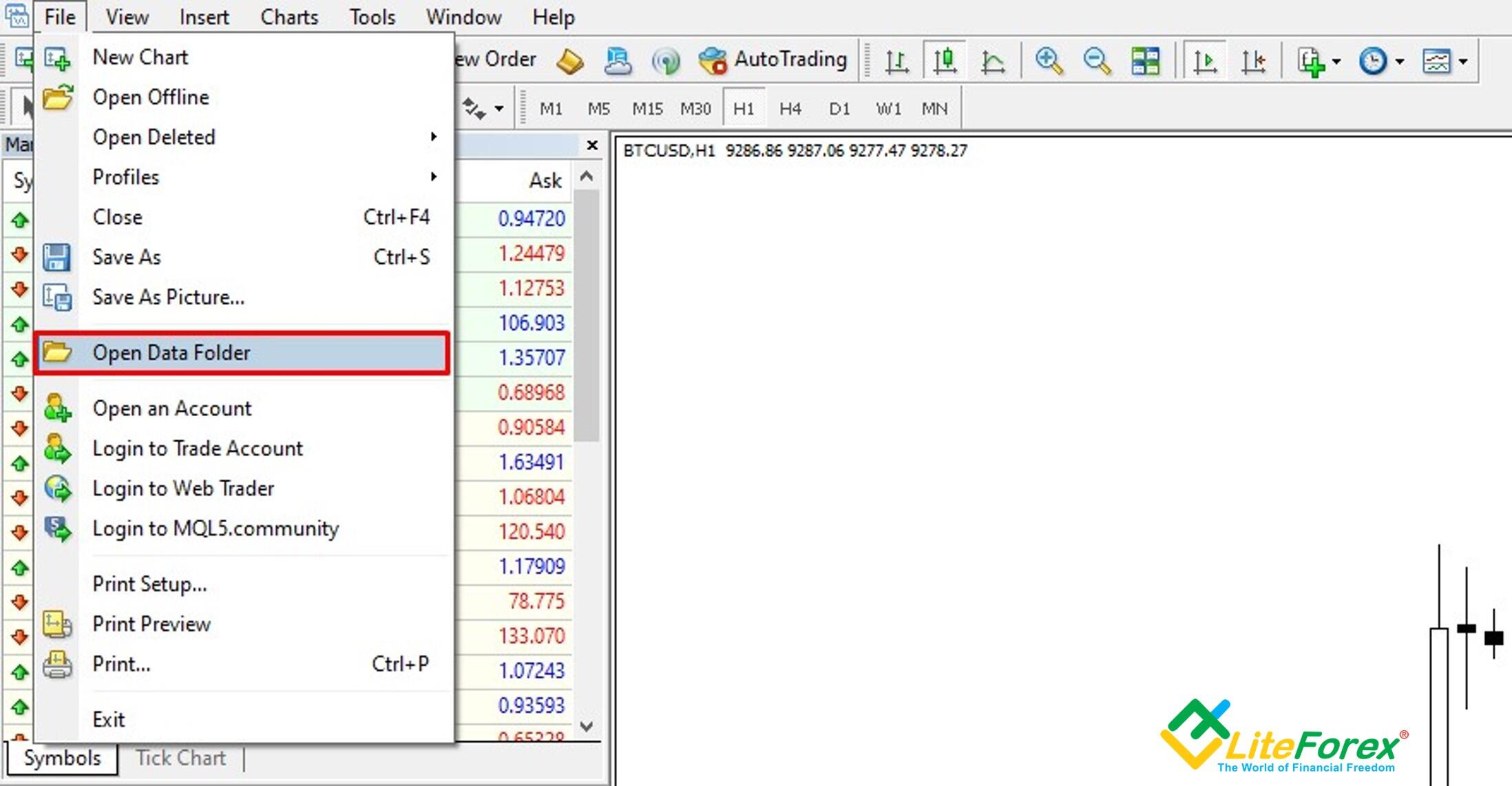

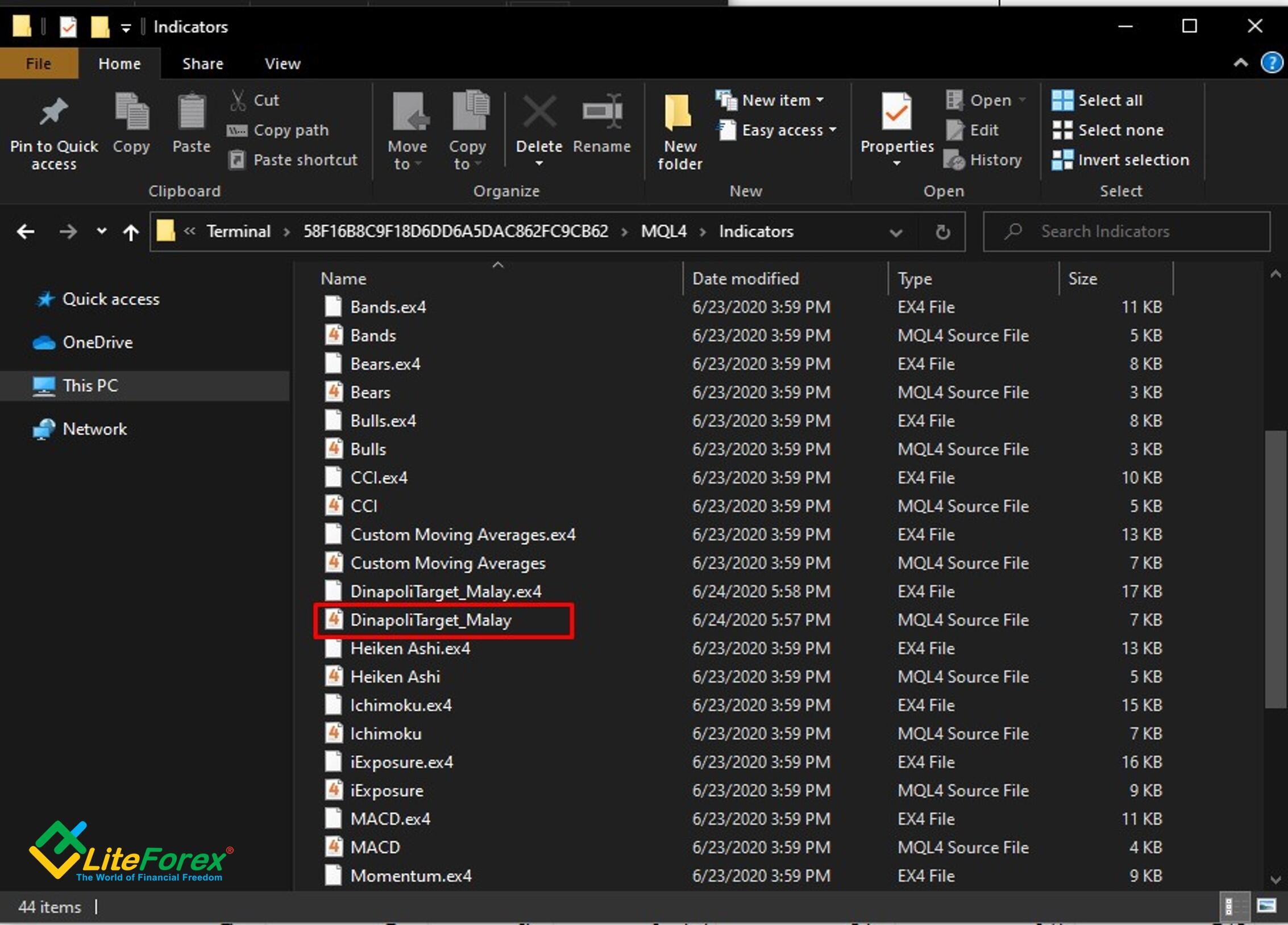

مرحله 2. تب File را از منو بالایی متاترید 4 باز کرده و بر روی گزینه open data folder tab کلیک کنید.

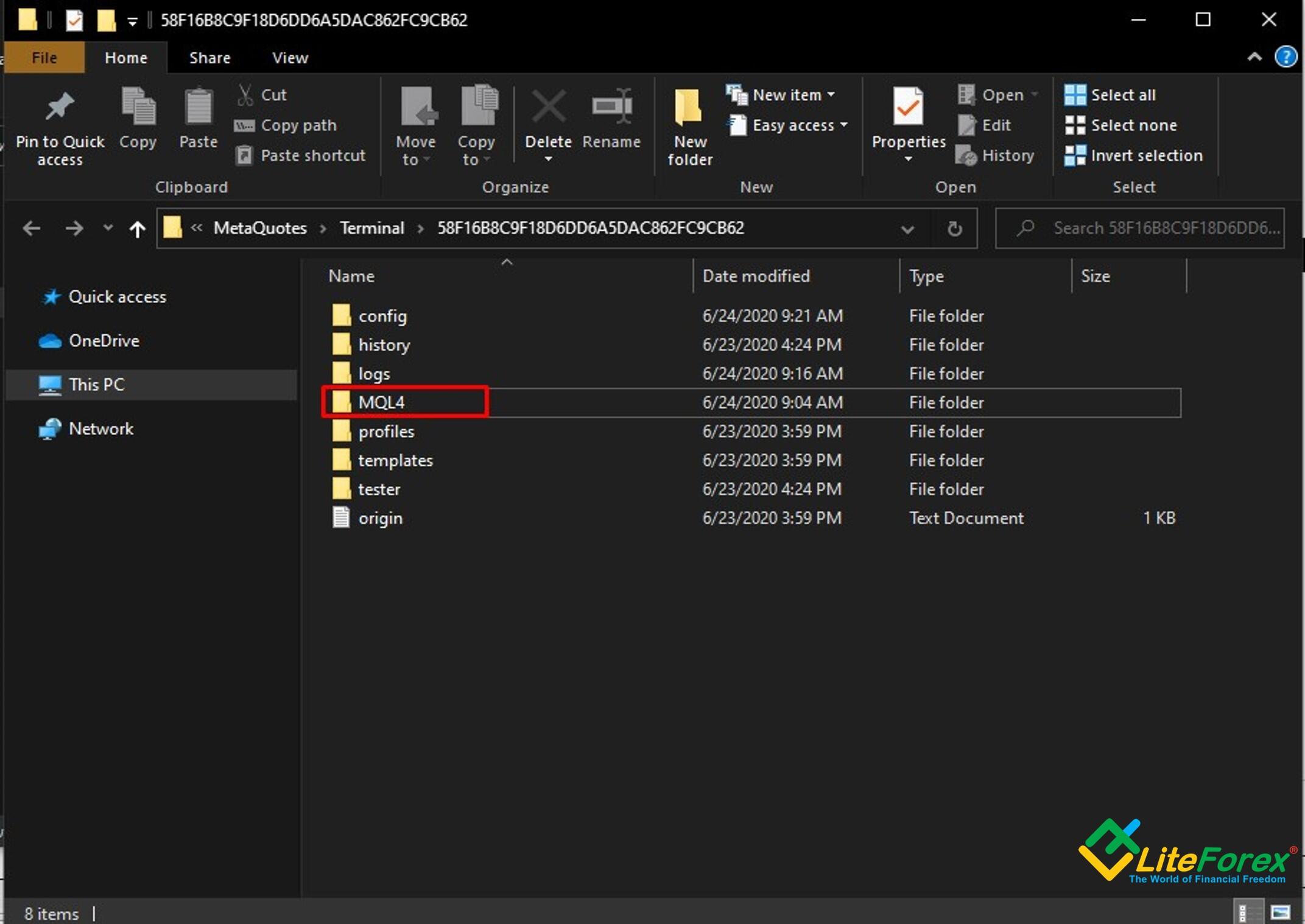

یک جستجوگر برای پوشه مقصد باز خواهد شد. پوشه MQL4 را انتخاب کنید.

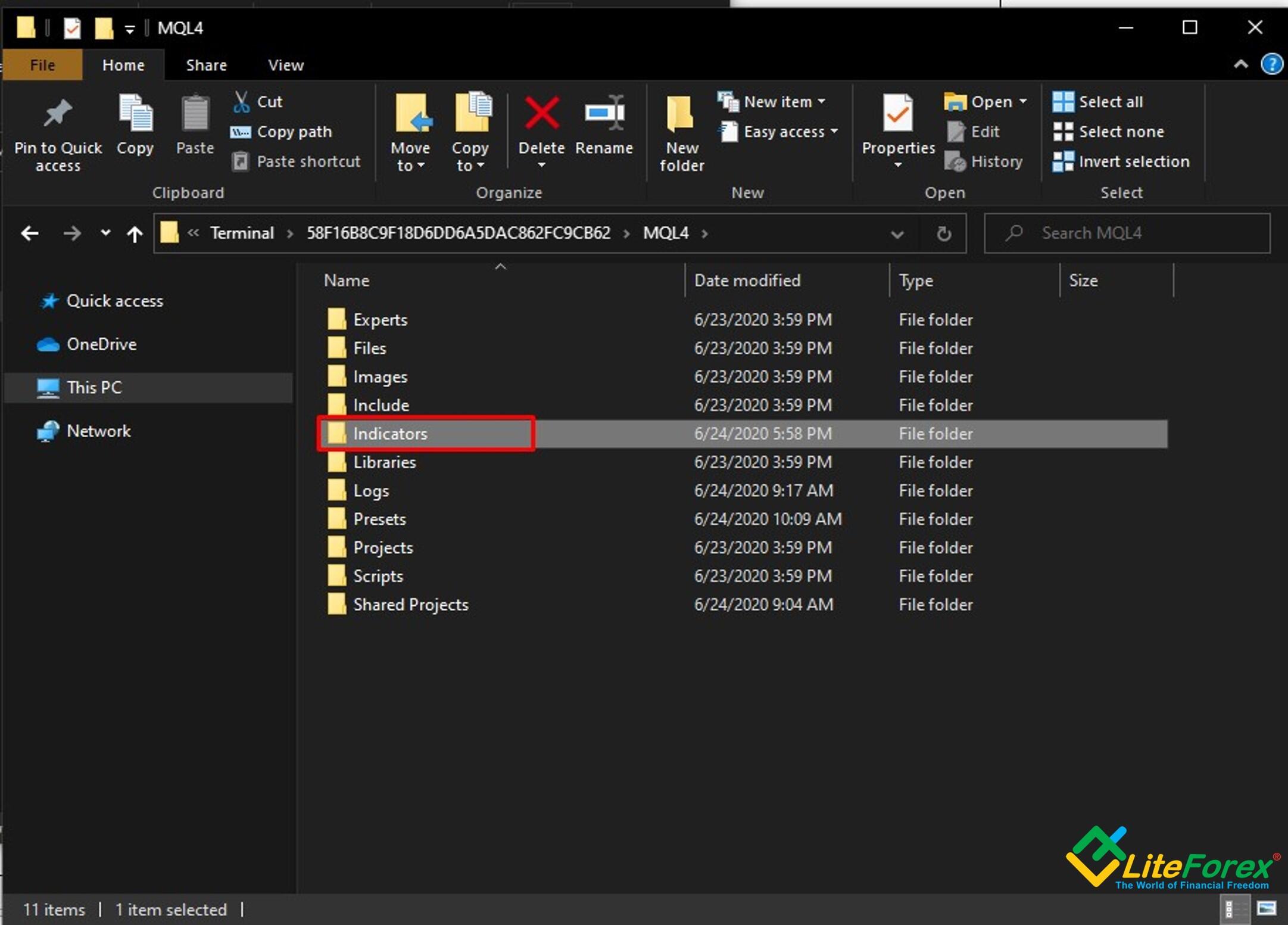

سپس پوشه اندیکاتور ها را باز کنید.

مرحله 3. فایل DinapoliTarget_Malay.mq4 را که در مرحله اول دانلود و از زیپ خارج کردید در اینجا کپی پیست کرده و سپس متاتریدر خود را ری استارت کنید.

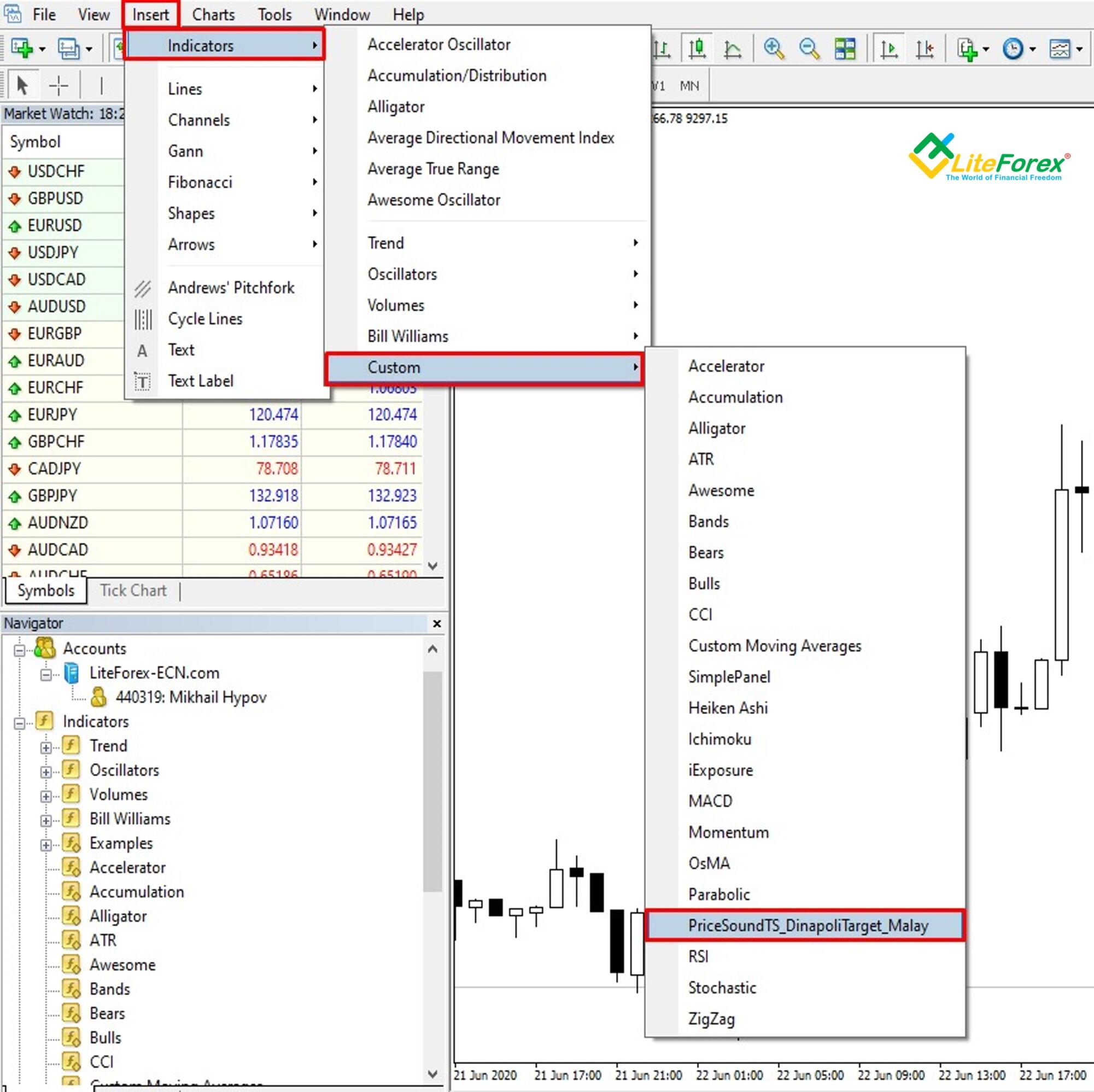

مرحله 4. قسمتی از چارت را که می خواهید اندیکاتور را در آنجا اعمال کنید باز کنید. در مثال ما نمودار BTCUSD بررسی شده است. روی تب Insert در منو بالایی نمودار کلیک کنید. سپس تب اندیکاتور را باز کرده روی گزینه Custom menu کلیک کنید. اندیکاتوری که نصب کرده اید را انتخاب کنید. در مورد ما، این اندیکاتور با نام DinapoliTarget_Malay نوشته شده است.

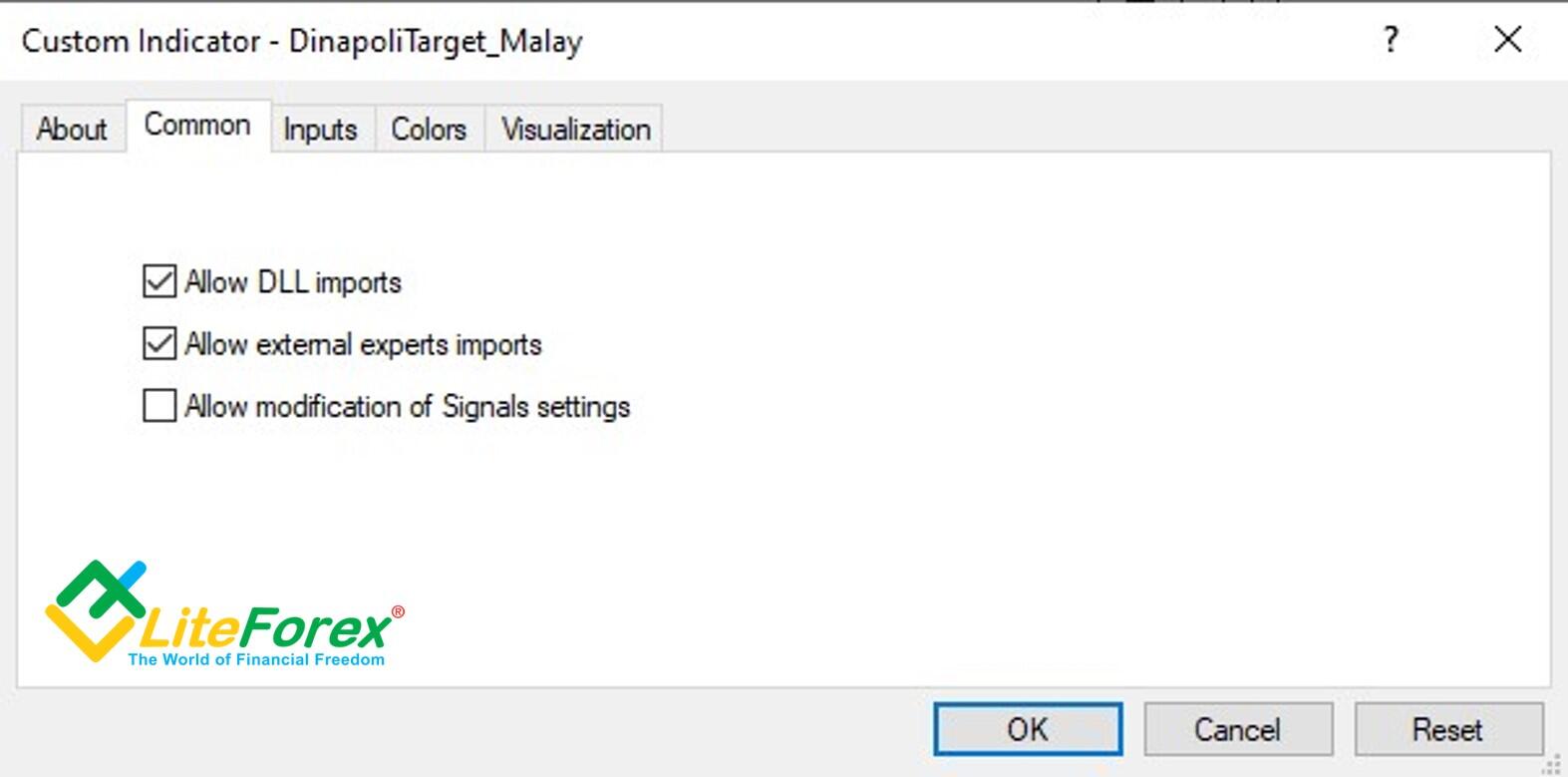

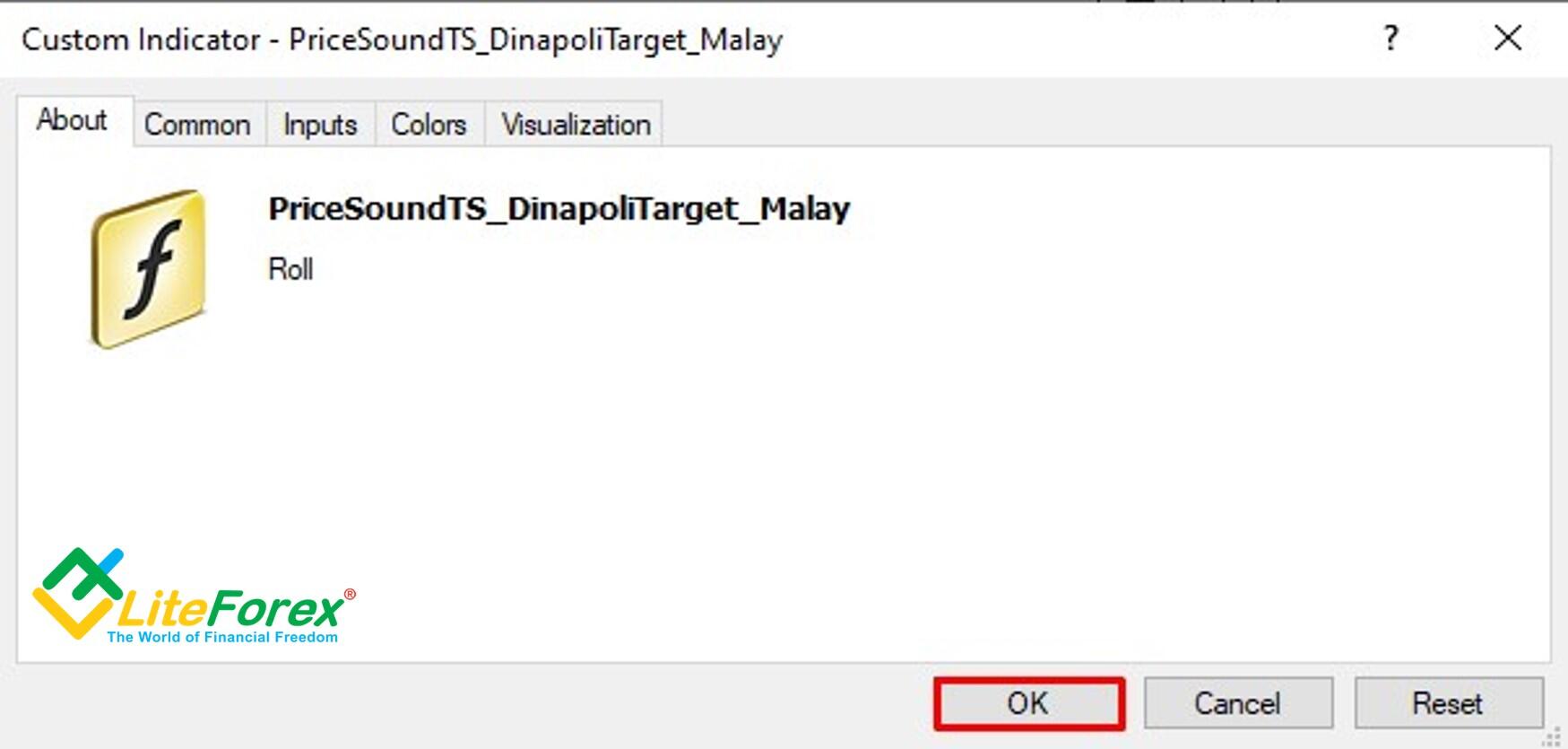

پنجره اندیکاتور را خواهید دید. روی گزینه Ok کلیک کرده و اندیکاتور را با تنظیمات پیش فرض که آماده کار می باشد اجرا کنید.

تنظیمات دی ناپولی تارگت مالای

در تنظیمات پیشفرض، می توانید متغیر های مورد نیاز برای اندیکاتور را فعال یا غیر فعال کنید.

تنظیمات بیشتری در تب Inputs وجود دارد. شما می توانید مقادیر متغییر را تغییر دهید و توابع مختلف را فعال و یا غیر فعال کنید. لیست کامل توابع اندیکاتور دی ناپولی تارگت مالای در قسمت زیر توضیح داده شده است:

- Barn - تعداد میله های تحلیل شده توسط اندیکاتور.

- Length - تعداد میله هایی که امواج جنبشی را تشکیل می دهند (طول موج).

این دو پارامتر شاید مهمترین پارمتر های اندیکاتور باشند چرا که حساسیت شاخص را تعیین می کنند.

سپس، دو پارمتر زیر که المان های ظاهری و هشدارهای صوتی اندیکاتور را تنظیم می کنند عبات اند از:

- SoundAlertMode - روشن و خاموش کردن هشدار صوتی؛

- Targets - فعال و غیر فعال سازی نمایش بصری تارگت.

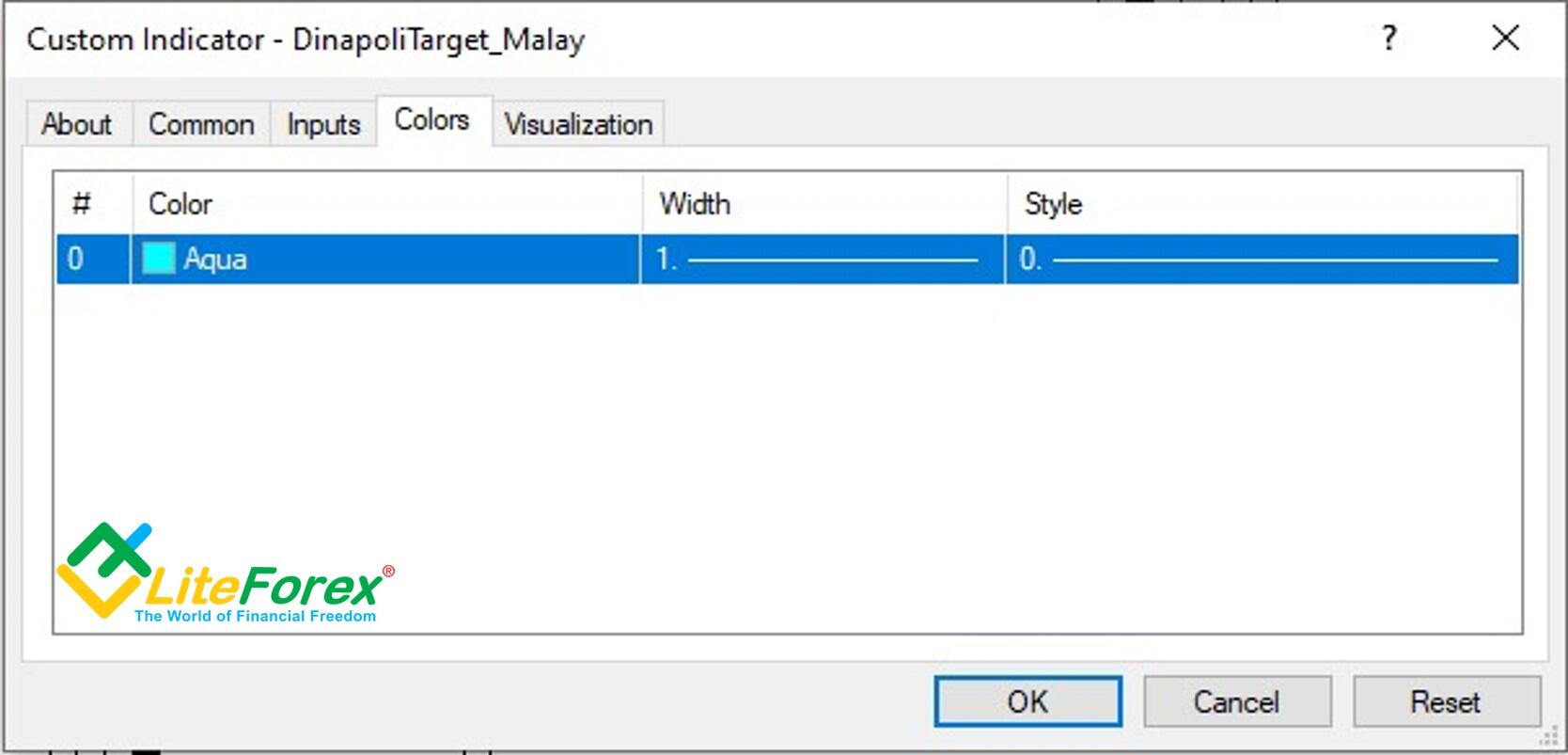

در تبColors ، شما می توانید رنگ خطی که نشان دهنده نوسان ها و واکنش ها می باشد را تغییر دهید.

در تب Visualzation می توانید نمایشگر اندیکاتور را فعال و یا غیر فعال نمایید. علاوه بر این، می توانید تایم فریم هایی را که می خواهید در اندیکاتور نمایش داده شود را مشخص کنید. دی ناپولی تارگت مالای برای تمام بازه های زمانی مناسب خواهد بود.

معامله گری با دی ناپولی تارگت مالای

حال، بیایید نگاهی به اندیکاتور با تنظیمات پیش فرض در نمودار داشته باشیم. خطوط افقی نشان دهنده سطوح فیبوناچی هستند که در مورد آنها در بخش تئوری مقاله سطوح دی ناپولی صحبت کردیم، خط باریک و مورب فیروزه ای نشانگر نوسانات و واکنش ها می باشد.

خط قرمز نشان گر حد ضرر توصیه شده توسط اندیکاتور می باشد.

خط بژ نشان گر سطح ورود می باشد.

سپس، سطوح دی ناپولی دیده می شوند که نشان گر اهداف فرضی هستند.

مشکل اصلی این اندیکاتور تاخیر آن است. همانطور که در نمودار بالا هم مشخص می باشد، قیمت خیلی بیشتر از اهداف اشاره شده پایین تر رفته است، اما با ادامه واکنش، هنوز سطوح معاملاتی مشخص نشده اند.

مزیت این اندیکاتور، سادگی آن می باشد. تعداد کم تنظیمات و عملگر ها برای افراد مبتدی که می خواهند از اندیکاتور دی ناپولی تارگت مالای mt4 به عنوان یک ابزار کمکی برای تشخیص نقاط ورود و خروج استفاده کنند بسیار کاربردی خواهد بود.

اندیکاتور mt4 اهداف دیناپولی

این اندیکاتور شباهت زیادی به اندیکاتور قبلی دارد، و تنظیمات و شکل ظاهری این اندیکاتور همانند اندیکاتور قبلی خواهد بود. تنها تفاوت اینجاست که سطوح دی ناپولی پررنگ و ضخیم نیستند، بلکه خطوط به صورت نقطه چین بوده و تصویر سازی واکنش ها و نوسان ها از نمودار حذف شده است.

در تصویر بالا دو نمودار BTCUSD یکسان برای مقایسه شما وجود دارد. اندیکاتور متاتریدر 4 اهداف دیناپولی، در سمت چپ قرار دارد. دیناپولی تارگت مالای نیز در سمت راست قرار دارد. همانطور که می بینید، اختلاف زیادی بین آنها وجود ندارد.

چطور اندیکاتور متاتریدر 4 اهداف دیناپولی را نصب کنیم؟

فایل زیپ اندیکاتور را از طریق این لینک به صورت مستقیم دانلود کنید. سپس، همانند مراحلی که در اندیکاتور قبلی داشتیم عمل خواهیم کرد. به یاد داشته باشید تا برای دیدن ابزار جدید در لیست اندیکاتور ها، متاتریدر خود را ری استارت کنید.

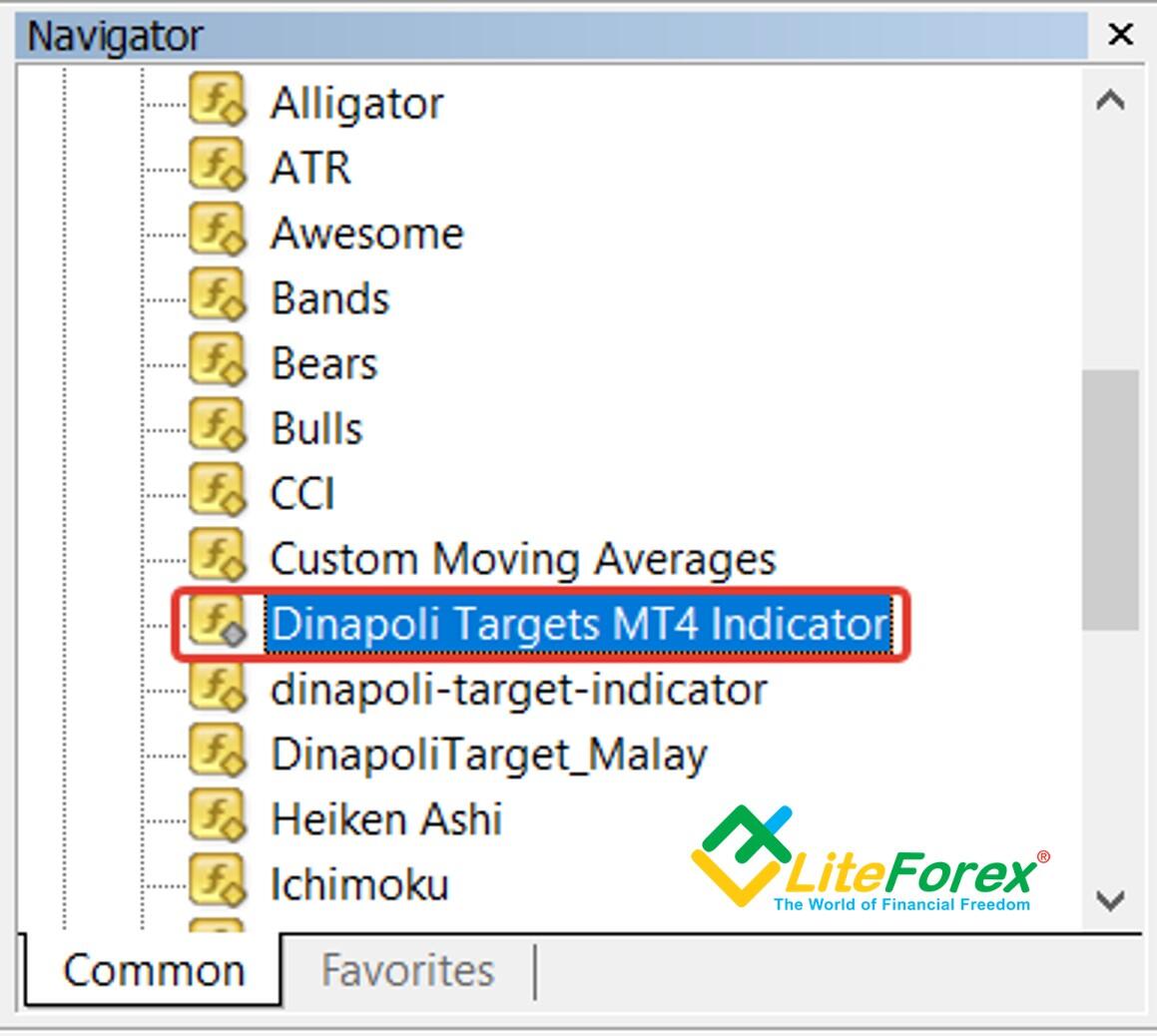

در ضمن، شما می توانید اندیکاتور را از طریق منو Navigator و در لیست اندیکاتور ها مشاهده کنید. اگر تمامی مراحل را به درستی انجام دهید، اندیکاتور دانلود شده در لیست نمایش داده خواهد شد.

تنظیمات اندیکاتور متاتریدر 4 اهداف دیناپولی

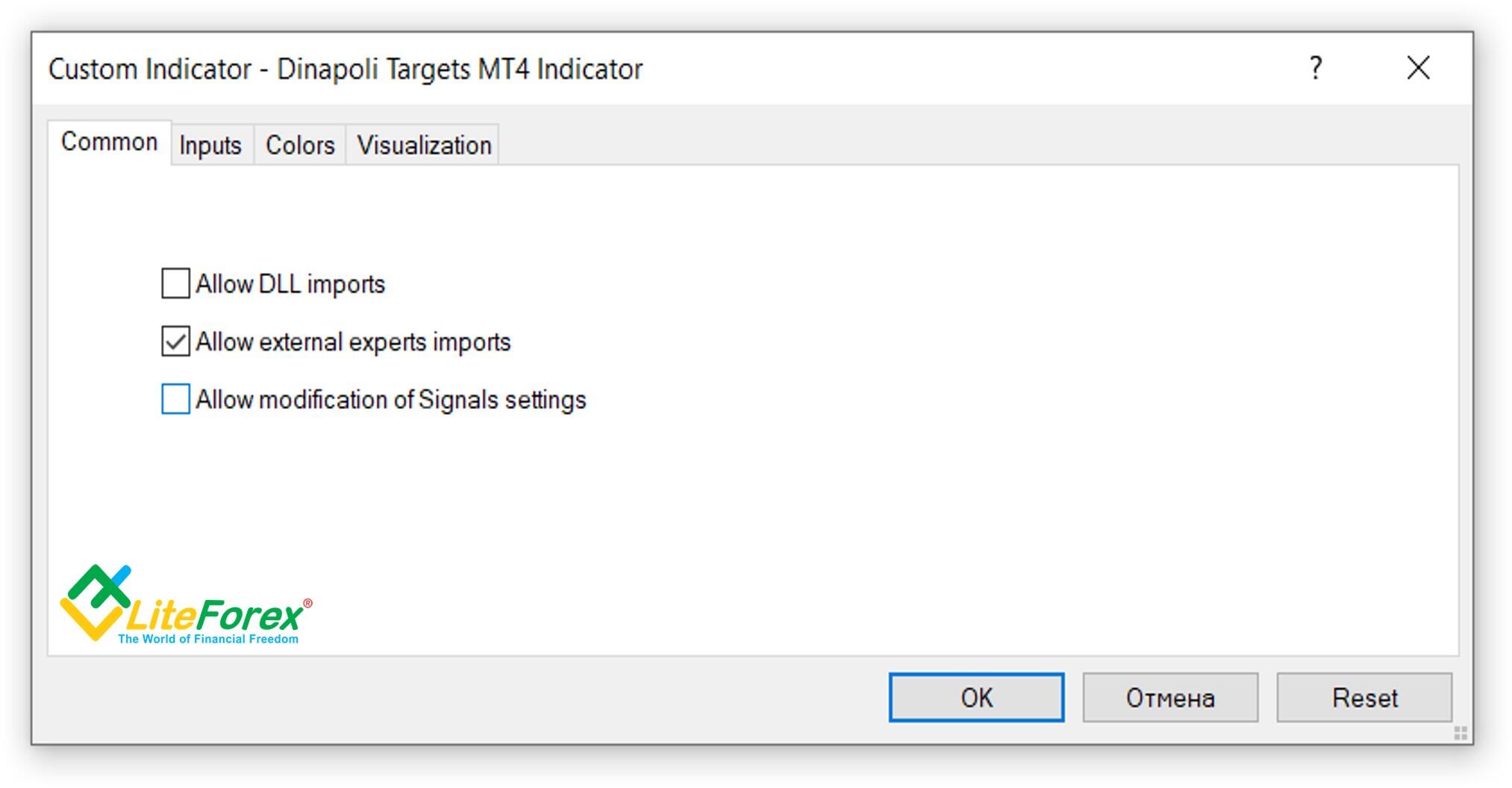

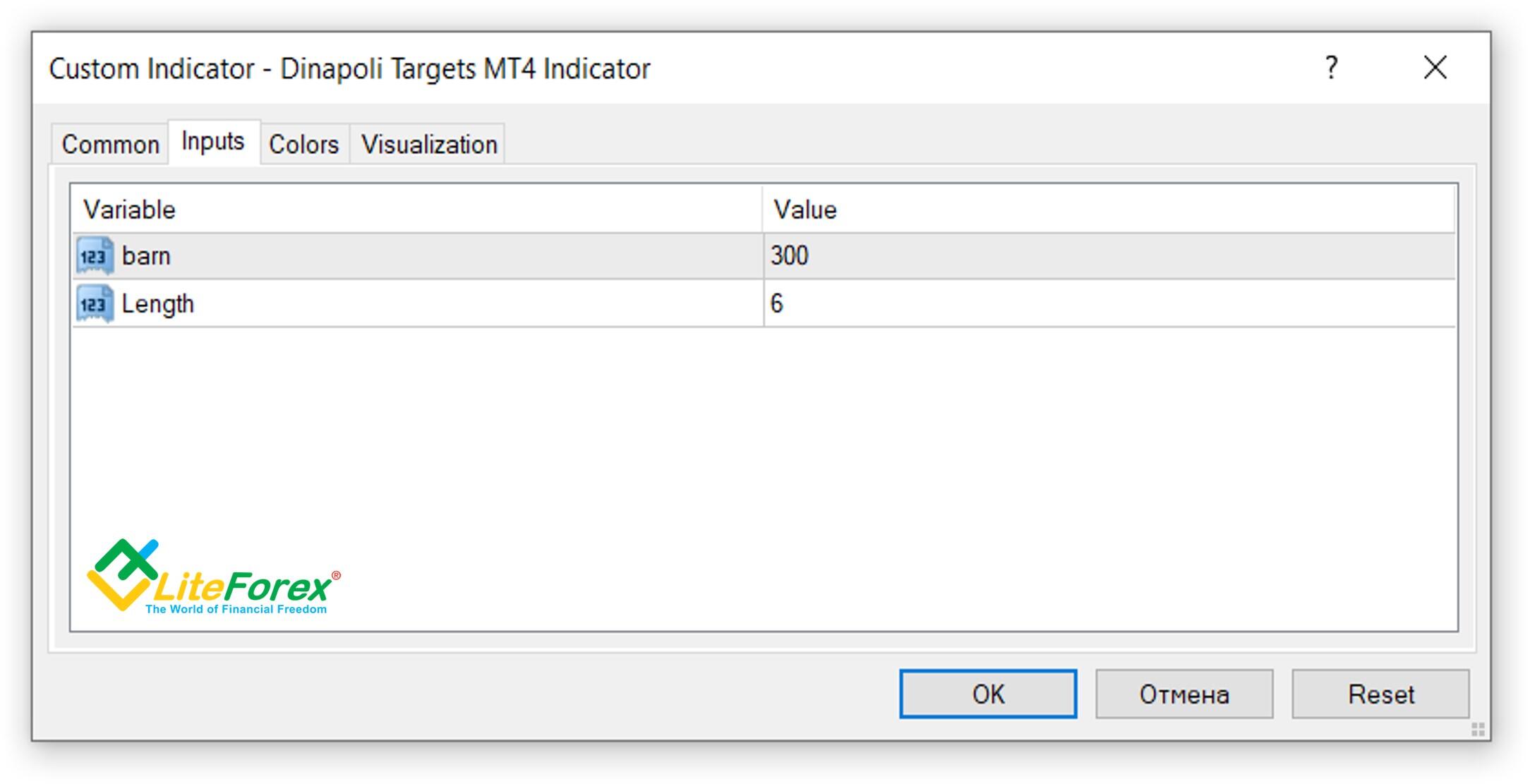

پس از یافتن اندیکاتور از لیست مورد نظر، با انجام یک دابل کلیک، تنظیمات اندیکاتور برای شما نمایش داده خواهد شد. با این کار یک پوشه کاستوم برای شما باز خواهد شد. اگر روی گزینه Ok کلیک کنید، اندیکاتور را با تنظیمات پیش فرض اجرا خواهید کرد. نکته جدیدی در تب های Common و Visualization وجود ندارد.

حتی در تبInputs ، پارامتر های کمتری وجود دارد. برخلاف دیناپولی تارگت مالای، اندیکاتور متاتریدر 4 اهداف دیناپولی فقط دو گزینه برای شخصی سازی ارائه می دهد که با استفاده از آنها می توان حساسیت اندیکاتور را تغییر داد:

- Barn - تعداد میله های تحلیل شده توسط اندیکاتور.

- Length - تعداد میله هایی که امواج جنبشی را تشکیل می دهند (طول موج).

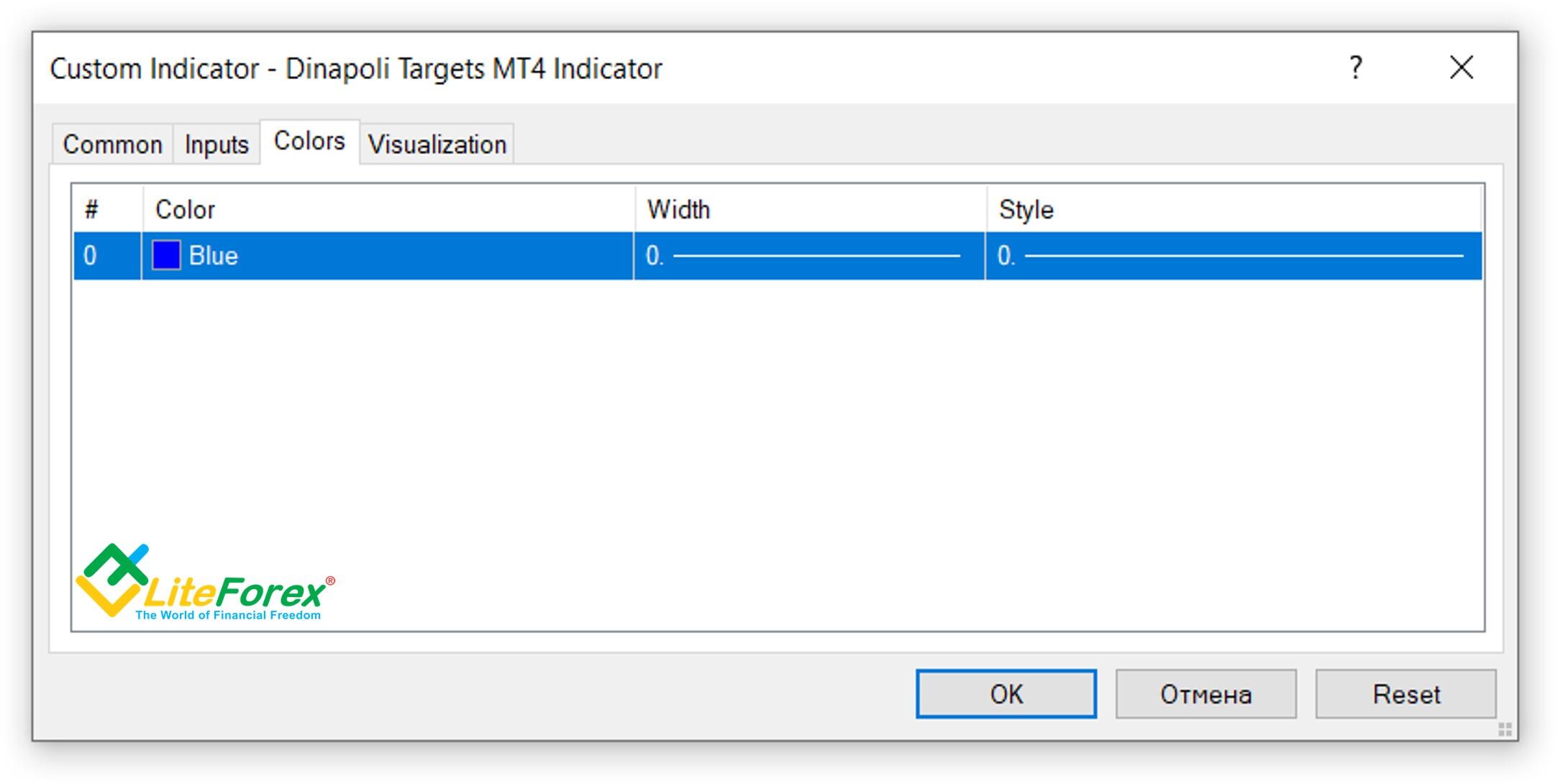

تب Colors می توانست مانند تنظیمات دیناپولی تارگت مالای، پارامتر های علامت گذاری خطوط نوسان ها و واکنش ها را تنظیم کند. اما این خط با وجود هرگونه تغییر در پارامتر های بصری، در نمودار نمایش داده نمی شود. احتمالا این کار عمدا توسط توسعه دهندگان انجام شده است و یا فقط یک نقص فنی می باشد.

چگونگی انجام معاملات با اندیکاتور متاتریدر 4 اهداف دیناپولی

شکل بالا نشان دهنده نمودار BTCUSD با اندیکاتور متاتریدر 4 اهداف دیناپولی می باشد. من تم سیاه را انتخاب کرده ام چرا که رنگ سفید نشان دهنده ی نقطه ورود ما می باشد که به صورت پیش فرض تعیین شده است، و شما نمی توانید این خط را در زمینه سفید مشاهده کنید. با این وجود، استفاده از این اندیکاتور همانند اندیکاتور قبلی آسان می باشد. تظیمات آسان و ساده سازی در تصویر، این امکان را به وجود آورده اند که اندیکاتور متاتریدر 4 اهداف دیناپولی را بتوان همراه ابزار دیگر تحلیل تکنیکال فارکس استفاده کرد. اهداف دی ناپولی متاتریدر4 (همانند دیناپولی تارگت مالای) الگوریتم معاملاتی مشابهی را ارائه می دهد. خط سفید نشانگر سطح ورود می باشد. برای درک جهت روند، ما باید سطوح نزدیک به نقطه ورود را تحلیل کنیم. اگر آنها بالای خط سفید باشند، وارد معامله خواهیم شد، اگر سطح مورد نظر زیر خط باشد، ما باید وارد معاملات فروش شویم. بنابراین، نقطه چین های قرمز، همانند مثال قبلی، نشان گر سطح پیشنهادی برای حد ضرر می باشد. اما من یک بافر چند پیپی نسبت به این سطح تعیین می کنم. تارگت ها مطابق استراتژی معاملاتی تعیین خواهند شد و یا شما می توانید در چند مرحله و زمانی که قیمت به سطوح سبز، زرد و بنفش رسید از معامله خارج شوید. طبق این روش، نسبتا با سیگنال های غلط کمتری مواجه خواهید شد.

اندیکاتور هشدار صوتی TS دی ناپولی

اندیکاتور هشدار صوتی TS دی ناپولی (Price Sound TS Dinapoli) یک نسخه اصلاح شده از اندیکاتور دیناپولی تارگت مالای می باشد. این نسخه دارای امکانات بیشتری از نظر ویژگی های بصری و صوتی می باشد.

چطور اندیکاتور هشدار صوتی TS دی ناپولی را نصب کنیم؟

مرحله 1. فایل را از طریق این لینک به صورت مستقیم دانلود کرده و از حالت زیپ خارج نمایید.

مرحله 2. از طریق الگوریتم شرح داده شده در بخش دیناپولی تارگت مالای مراحل مربوطه را طی کنید. فایل Price Sound TS Dinapoili.ex4 و Price Sound TS Dinapoli.mq4 را در پوشه اندیکاتور ها کپی پیست کنید و پلتفرم متاتریدر خود را ری استرات کنید.

بعد از ری استارت، تب Insert را باز کرده و پوشه اندیکاتور ها را انتخاب کنید. سپس، به تب Custom رفته و روی گزینه Price Sound TS Dinapoli کلیک کنید.

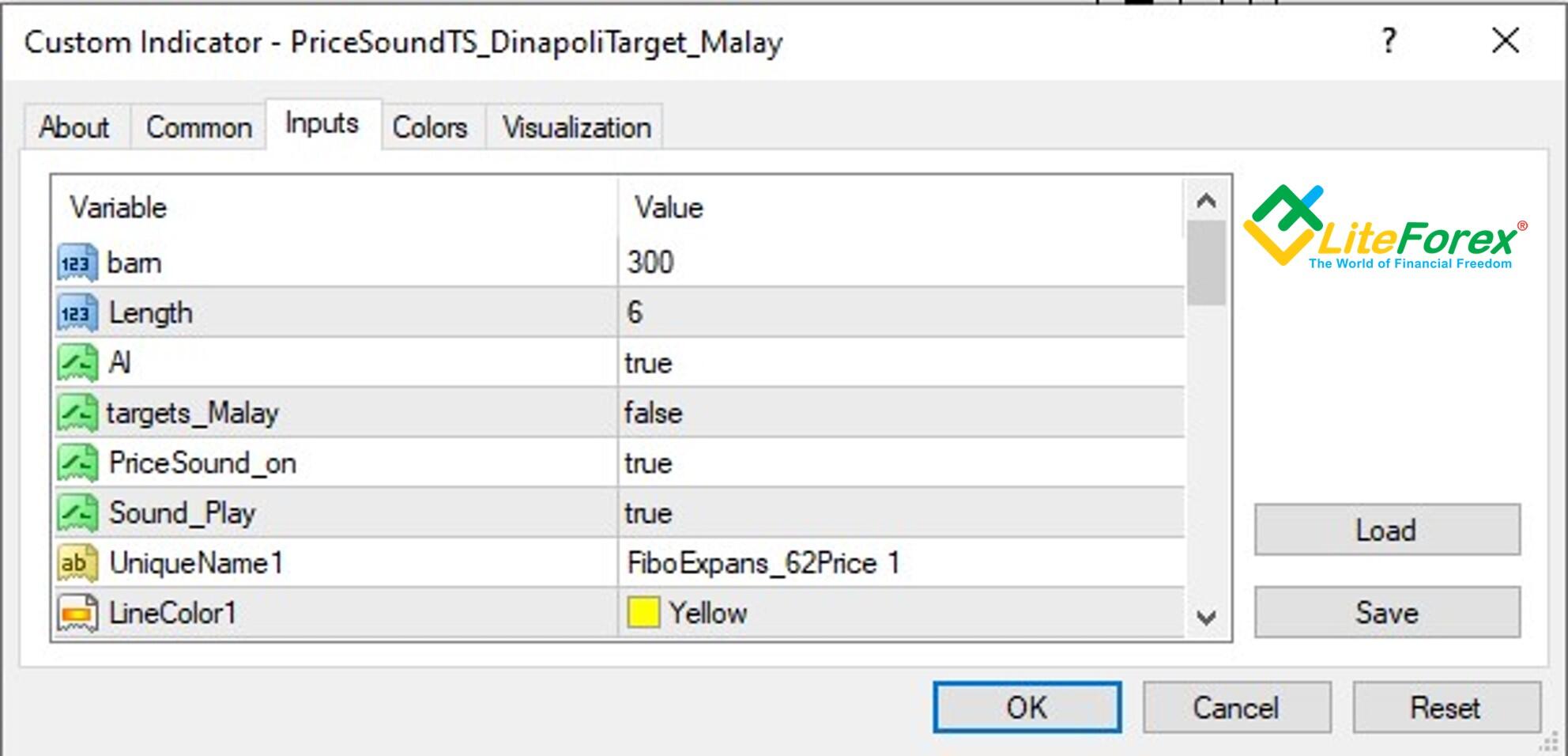

تنظیمات اندیکاتور هشدار صوتی TS دی ناپولی

پنجره تنظیمات را باز کنید. اگر روی گزینه OK کلیک کنید، اندیکاتور را به صورت پیشفرض اجرا خواهید کرد. همانند اندیکاتور های قبلی دی ناپولی، شما می توانید متغییر ها را برای اندیکاتور در تب Common اضافه کنید، عوامل بصری و تایم فریم ها را می توانید از طریق تب Visualization تغییر دهید. سطوح دی ناپولی می توانند در هر تایم فریمی استفاده گردند.

تنظیمات اصلی را می توانید در تب Inputs تغییر دهید. هشدار صوتی TS دی ناپولی به نسبت اندیکاتور های توسعه داده شده قبلی، تنظیمات گسترده تری از جمله تغییرات بصری در اختیار شما قرار می دهد.

لیست کامل تنظیماتی که می توانید تغییر دهید:

- Barn - تعداد کندل هایی که اندیکاتور تحلیل می کند؛

- Length - تعداد میله هایی که موج جنبشی را تشکیل می دهند (طول موج ها)؛

- Al - فعال سازی و یا غیر فعال سازی هشدار های صوتی؛

- Targets_Malay - فعال سازی و غیر فعال سازی نمایش بصری تارگت ها؛

- PriceSound_on - فعال سازی و غیر فعال سازی هشدار صوتی قیمت؛

- Sound_Play - خاموش و روشن کردن صدا؛

- Ind_levels - نشانگر سطوح اکستنشن فیبوناچی را فعال یا غیر فعال می کند؛

- Ind_Bar - تعداد کندل های شیفت داده شده برای نشان دادن مقدار پیپ؛

- DistPips - فاصله تصویر شماره ی پیپ ها تا خط روند مربوطه؛

- FexpansColor_levels - رنگ سطوح فیبوناچی؛

- Name_Faxpans - نام سطوح فیبوناچی.

پارامتر های اولین خط روند :

- UniqueName1 - نام؛

- LineColor1 - رنگ؛

- LineWidth1 - عرض؛

- Sound1 - نام فایل صوتی

شما با این روش پارمتر های مربوط به خطوط روند دوم، سوم و چهارم را تعیین خواهید کرد. فقط کافیست اعداد را تغییر دهید. برای مثال، نام خط روند دوم UniqueName2 خواهد بود، رنگ آن - LineColor2 و عرض آن در کادرLineWidth2 مشخص خواهد شد.

برخلاف اندیکاتور متاتریدر 4 اهداف دی ناپولی، هشدار صوتی TS دی ناپولی به شما اجازه می دهد تا رنگ، ضخامت، سبک بصری خطی که نشانگر نوسان ها و واکنش ها می باشد را مشخص نمایید.

چگونگی انجام معاملات با هشدار صوتی TS دی ناپولی

تصویر بالا نشان دهنده اندیکاتور هشدار صوتی TS دی ناپولی با تنظیمات پیشفرض می باشد. خط مورب قرمز نشانگر نوسان ها و واکنش ها می باشد. خطوط افقی سطوح فیبوناچی می باشند. لیبل های مربوط به هر سطح، بالای آنها نشان داده می شوند. اعداد بزرگ پایین، نشان دهنده فاصله هر سطح از قیمت فعلی، بر اساس پیپ می باشند. بزرگترین مزیت اندیکاتور هشدار صوتی TS دی ناپولی، تنظیمات بصری پیشرفته و هشدارهای صوتی تکمیلی در زمان رسیدن به سطوح کلیدی می باشد. در این اندیکاتور اطلاعات مورد نیاز، به طور کامل در تصویر نشان داده می شوند و اصلا باعث حواس پرتی تریدر نخواهند شد. نشان های متنی که بر روی سطوح قرار گرفته اند، نحوه کار کردن را برای یک فرد مبتدی آسان تر می کنند. یکی دیگر از ویژگی های خاص هشدار صوتی TS دی ناپولی هدف قیمتی گسترده شده یا همان SXOP می باشد (super expanded objective point)، که مطابق با سطح 268.1% فیبوناچی تنظیم شده است. در اندیکاتور های قبلی دی ناپولی، این سطح هایلایت نشده بود.

این تمام نکاتی بود که می خواستم در مورد معامله گری با اندیکاتور های سطوح دی ناپولی با شما در میان بگذارم. بعد از خواندن این مقاله، توصیه می کنم تمامی نکاتی را که یاد گرفته اید با استفاده از یک مثال اجرا کرده و استراتژی و اندیکاتورهای سطوح دی ناپولی را در معاملات نماد مورد علاقه خود لحاظ کنید. شما می توانید همین کار را در وب سایت لایت فارکس نیز انجام دهید. کارگزاری لایت فارکس از ترمینال های معاملاتی MT4 و MT5 استفاده می کند که می توانید به دلخواه یکی از اندیکاتور های دی ناپولی معرفی شده در این مقاله را دانلود کرده و توسط آنها استفاده نمایید. اما برای درک بهتر سیستم معاملاتی دی ناپولی، پیشنهاد می کنم تا تمرین با یک شبکه ساده فیبوناچی را شروع کنید.

با امید موفقیت و معاملاتی پر سود برای شما !

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

نمودار قیمت BTCUSD در حالت زمان واقعی

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.