مقاله شامل موضوعات زیر می باشد:

ماهیت امواج بر اساس نظریه پریچر. روانشناسی الگوی پنج موجی

دوستان عزیز!

امروز توضیحات مربوط به اصل امواج الیوت را از منظر رابرت پریچر ادامه خواهیم داد.

اگر با مقالات قبلی من در مورد امواج الیوت آشنا نیستید، پیشنهاد می کنم آنها را مطالعه کنید:

نظریه امواج الیوت از منظر بیل ویلیامز (قسمت 1 و قسمت 2).

نظریه امواج الیوت از منظر رابرت پریچر (قسمت 1 و قسمت 2).

همانطور که قول داده بودم، به ادامه توضیح امواج الیوت از منظر رابرت پریچر ادامه خواهیم داد و امروز با ماهیت امواج سر و کار خواهیم داشت. آشنایی با این مفهوم به شما کمک خواهد کرد تا راحت تر بتوانید امواج را تشخیص داده و بتوانید الگو ها را با تشکیل شدن امواج ابتدایی شناسایی کنید. علاوه بر این، شما با پروسه روانشناسی جمعی و چگونگی تاثیر آنها بر ساختار موج ها آشنا خواهید شد.

در این مقاله، من از ابزارهایی برای تحلیل حجم معاملاتی، استفاده خواهم کرد. این ابزار به طور کامل در سری مقالات اختصاص داده شده به سیستم VSA توضیح داده شده است (قسمت 1، 2، 3، 4، 5)

ماهیت موج

اصل امواج به تدریج با ایده ماهیت موج توسعه پیدا کرد و دقت تحلیل تکنیکال استاندارد را افزایش داد. ماهیت هر موج در توالی الیوت بر گرفته از روانشناسی جمعی می باشد که آن را به وجود آورده اند. با استفاده از این مفهوم می توان رفتار انسان را به معادله تبدیل کرد. تبدیل شدن احساسات جمعی از بدبینی به خوشبینی همیشه مسیر مشابهی را طی می کند و شرایط مشابهی را در نقاط مربوط به ساختار موج ایجاد می کند. شناخت ماهیت امواج، نه تنها به پیش بینی ساختار مورد انتظار در دنباله بعدی کمک می کند، بلکه در زمانی که ساختار نامشخص بوده و تفسیر های مختلفی از بازار وجود دارد، بعضا می تواند به تعیین مکان شخص در موجی که در حال تشکیل شدن می باشد،کمک کند.

چه فرآیندی الگوی توالی پنج موجه را تعیین می کند؟

خب، در ابتدا، من پیشنهاد می کنم با فرایند هایی که همراه با شروع و توسعه یک ساختار جنبشی (ایمپالس) هستند آشنا شویم. سپس توضیحات مفصلی درباره هر موج ارائه خواهم داد.

پروسه شکل گیری موج ایده آل الیوت معمولا مطابق سناریو زیر انجام می شود:

کف (جلو تر از موج اول). در درجات بالا، کف های قیمتی یک روند بلند مدتی نزولی، ناشی از بحران های اقتصادی، افسردگی، جنگ یا هر گونه رویدادی که بقا را به خطر می اندازد، می باشند. در درجات متوسط، یک کف معمولا حاصل یک رکود اقتصادی و یا پس لرزه های جنگ های کوچک می باشد. در درجات پایین، یک کف اغلب همراه با اخبار منفی به وجود می آید.

موج 1 (صعودی). معمولا قیمت دارایی، کمتر از میزان واقعی آن تخمین زده می شود. صعود، نوعی واکنش برای دارایی هایی می باشد که قیمت چندان مناسبی ندارند و بیش از حد واقعی خود، پایین آمده اند. اگرچه، معامله گران حرفه ای، می دانند که این روند برای همیشه ادامه نخواهد یافت و بالاخره برگشت انجام می دهد اما سهامداران کوچک چنین عقیده ندارند.

موج 2 (تست های کف). در این حالت، اغلب معامله گران، افزایش قیمت را نوعی اصلاح فرض می کنند و می دانند که پس از کامل شدن اصلاح، قیمت به روند اصلی خود بر خواهد گشت. گاهی اوقات این اصلاحات قیمتی، با اخبار فاندامنتال همراه می شوند که این امر باعث افت شدید قیمت به کف های قبلی یا حتی پایین تر از آنها می شود. در چنین شرایطی، سهامداران قوی از فرصت استفاده کرده و معامله گران کوچک را به فروش ترغیب می کنند. به همین علت است که تست های کف، اغلب منجر به ایجاد کف های جدید محلی نمی گردد.

موج 3 (موج قدرتمند). تا این زمان، بیشتر معامله گران از معکوس شدن روند آگاه هستند و با قوانین جدید به بازی می پیوندند. موج سوم، موج قدرتمند نامیده می شود چرا که با یک حرکت قوی و طولانی مدت در جهت روند ایجاد می شود. با پایان موج، عقیده محکمی در بازار شکل می گیرد که حرکت صعودی برای مدت زیادی ادامه دار خواهد بود.

موج 4 (نا امید کننده). وارد محدوده قیمتی موج 1 نمی شود. پریچیر این موج اصلاحی را “به طرز شگفت آوری نا امیده کننده” می نامد، چرا که به بیشتر معامله گرانی که با اخبار خوب وارد سفارشات خرید شده بودند و در حال حاظر قفل شده اند، فشار زیادی وارد می کند. ما باید شروع اصلاح را به عنوان سیگنالی از پایان یافتن فاز رشد در نظر بگیریم، بنابراین بهترین سود را بدست آورده ایم.

موج 5 (آخرین پیشروی). بعد از استرس ایجاد شده در موج 4، تسکین موقت آغاز می گردد. این عامل روانی باعث میشود که معامله گران اعتماد خود را دوباره به روند بدست بیاورند و از این حقیقت چشم پوشی کنند که روند در حال خسته شدن است و قدرت چندانی ندارد. عملکرد بازار و عوامل فاندمنتال بهبود می یابند؛ اما به به سطوحی که در موج سوم داشتیم نمی رسند.

اولین موج ها

حدودا نیمی از امواج اول، بخشی از فرایند “پایه سازی” هستند که قبل از آغاز شدن آن ایجاد می شوند. برخلاف یک اصلاح، موج اول در یک دنباله پنج موجی، نشان دهنده یک صعود بنیادی می باشد که اغلب با یک افزایش کوچک در حجم و اندازه کندل همراه است.

این بدین علت است که در آغاز روند، بیشتر معامله گران (آنها معمولا سهامداران ضعیف نامیده می شوند چرا که همیشه در خلاف جهت بازار معامله می کنند) متقاعد شده اند که روند کلی رو به پایین می باشد (یا در صورتی که یک روند خرسی شروع شده است). آنها افزایش قیمت را به عنوان فرصتی برای استفاده از یک رالی دیگر برای فروش دانسته و وارد معاملات فروش می شوند. به همین علت است که در موج 1، حرکات صعودی قدرت زیادی نداشته و اغلب به شدت توسط موج دوم اصلاح می شوند.

موج اول با سرعت کمتری نسبت به موج سوم شکل می گیرد. دلیل این امر این است که اکثر معامله گران در افزایش قیمت شرکت نمی کنند (چون به دنبال پیدا کردن موقعیت هایی مناسب برای معامله ی فروش هستند). به همین دلیل است که بازار افزایش حجم زیادی را تجربه نمی کند.

پس از پایان موج اول، بالاخره اکثریت معامله گران، متقاعد می شوند که روند کلی رو به پایین می باشد، آنها وارد معاملات فروش می شوند و این امر منجر به ریزش سریع قیمت می شود. علاوه بر این، اصلاح (منطقه قرمز در نمودار)، تقریبا کل پیشرفت انجام شده توسط موج اول را از بین برده است. اختلاف جزئی بین نقطه ی شروع موج 1 و نقطه پایانی موج 2 با منطقه آبی مشخص شده است.

نیمه دیگر امواج اول، از پایه های بزرگی شروع به رشد می کنند که با اصلاح قبلی یا از فشرده سازی اکستریم های (نقاط های و لو) اصلاح، یا شکست های نزولی ناموفق ایجاد شده اند. معمولا در چنین آغاز هایی، امواج اول داینامیک هستند و برگشت های ملایمی دارند.

در نمودار، مثالی از الگوی توضیح داده شده در بالا، توسط خط آبی نشان داده شده است. منطقه قرمز نشان دهنده اندازه اصلاح موج 1 می باشد. به یاد داشته باشید که طول برگشت (ریتریسمنت) حدود 25 درصد از طول موج اولیه می باشد. این موج، یک افزایش داینامیک قیمت را نشان می دهد.

امواج دوم

توسعه امواج دوم بیشتر به ساختار امواج اولیه بستگی دارد. امواج دوم معمولا کل یا بیشتر پیشروی موج اول را از بین میبرند. علاوه بر این، حرکت خلاف جهت معمولا با حجم کم همراه می باشد، که سیگنالی از خسته شدن فشار فروش می باشد. معامله گران حرفه ای که هم اکنون حالت گاوی به خود گرفته اند، در ابتدا هیچ مانعی در مقابل این روند ایجاد نمی کنند، تا دارایی را با کمترین قیمت جمع آوری کنند.

نمودار نشان می دهد که موج دوم به اندازهی نصف موج اول، برگشت (اصلاح) انجام داده است. به یاد داشته باشید بیشتر کندل ها در ساختار با حجم پایینی همراه هستند. فقط در پایان، میزان حجم افزایش یافته و قیمت افت شدیدی را تجربه کرده است. این را می توان به این صورت توضیح داد که بیشتر سهامداران ضعیف متقاعد شده اند که با رسیدن زمان شکست، جهت بازار دوباره نزولی خواهد شد.

در کندلی که بعد از شکست ایجاد شده است، دارایی ها بین معامله گران با تجربه توزیع می شوند، که با افزایس قیمت موج 3 همراه بوده و باعث قفل شدن خرسها شده است. شما می توانید اطلاعات بیشتر در این باره را در سری مقالات مربوط به سیستم VSA دنبال کنید.

موج سوم

امواج سوم قابل توجه می باشند. آنها اکثرا قوی و گسترده بوده و وجود یک روند را کاملا به اثبات می رسانند. در زمانی که امواج سوم ظاهر می شوند، نشان گر ها به طور فزاینده ای شروع به ظاهر شدن می کنند، که تایید کننده امکان کسب سود، بدون متحمل شدن ریسک زیاد است. به این دلیل است که که موجهای سوم معمولا بیشترین حرکت حجم و قیمت را ایجاد می کنند و گسترده ترین موج در سری موجها می باشند.

این اصل دستورالعمل های دیگری را ایجاد می کند. برای مثال، موج فرعی سوم (زیر موج سوم) از موج سوم، پر نوسان ترین و بی ثبات ترین نقطه قدرت در هر ساختار موجی خواهد بود. این امواج باعث به وجود آمدن پرش های شدید قیمتی، شکست سطوح مقاومتی، گپ ها، گسترش حجم و غیره خواهند شد. تقریبا تمام دارایی های یک نماد مالی، در امواج سوم معامله می شوند. به همین دلیل است که این حرکت بسیار فشرده و داینامیک می باشد.

در نمودار یک ساعته یBTCUSD ، موج سوم (با مناطق سبز نشان داده شده است) و حجم مربوط به آن نشان داده شده است. همانطور که مشاهده می کنید، افزایش داینامیک قیمت همراه با افزایش حجم به صورت واضح در این موج قابل مشاهده است. این بدین معنیست که احساسات گاوی قوی بوده و اکثریت مطلق معامله گران روند را به اندازه کافی پایدار و صعودی می دانند تا وارد معاملات خرید شوند.

امواج چهارم

برخلاف امواج دوم که از نظر شکل و عمق کاملا غیر قابل پیشبینی بودند، امواج چهارم کاملا قابل پیشبینی هستند. به طور متناوب، آنها باید با موج دوم قبلی از همان درجه متفاوت باشند (اگر موج دوم افت شدیدی نشان دهد، موج چهارم ساید وی خواهد بود). از آنجایی که بیشتر موج های اول با یک اصلاح عمیق دنبال می شوند، اکثر موجهای چهارم اغلب به طور ساید وی بوده و پایه ای برای حرکت موج پنج نهایی ایجاد می کنند.

این به راحتی توسط روانشناسی جمعی قابل توضیح می باشد. همانطور که به یاد دارید، بیشتر معامله گران متقاعد شده اند که روند جاری در زمان موج سوم بسیار قوی می باشد. به این ترتیب، آنها جریان فعلی را به عنوان یک وضعیت موقتی می بینند که باید دیر یا زود پایان یابد و روند اولیه از سر گرفته می شود. بنابراین، فروش گسترده ای وجود ندارد که در نهایت منجر به افت جزئی قیمت با حجم نسبتا کم خواهد شد.

من اصلاح ناشی از امواج دوم و چهارم را با مناطق قرمز در نمودار مشخص کرده ام .همانطور که می بینید، حتی اگر حرکت مخالف در موج دوم خیلی شدید نباشد، موج چهارم شدت کمتری خواهد داشت، چرا که کاهش با فشار فروش ریتریس داشته است. نکته مهم دوم، کم بودن حجم می باشد که افزایش قابل توجهی در موج 4 ام ندارد. فقط یک کندل استثنا وجود دارد و این به دلیل برجسته کردن حرکت در جهت روند اصلی می باشد.

موج پنجم

امواج پنجم از نظر وسعت همواره داری پویایی کمتری نسبت به امواج سوم می باشند. آنها معمولا سرعت کمتری برای تغییرات قیمت دارند. استثنا برای مواقعی می باشد که موج پنجم اکستنشن باشد. سرعت تغییر قیمت در زیر موج سوم موج پنجم می تواند بیشتز از موج سوم در موج جنبشی اولیه باشد.

در این موج، وضعیت حجم هیچوقت به درستی مشخص نمی شود. در حالی که معمولا افزایش حجم از طریق امواج جنبشی پی در پی در درجه معمولی یا بزرگتر مشخص می شود. اما در موج پنجم، افزایش حجم معمولا فقط در صورتی که موج 5 افزایش داشته باشد، در زیر درجه ابتدایی اتفاق می افتد. بنابراین، یکی از روش های تشخیص ساختار جنبشی، وجود حجم کمتر در موج پنجم می باشد که باید بر خلاف موج سوم آن الگو باشد، اما در مقایسه با موج چهارم این مقدار باید بیشتر باشد.

مناطق آبی رنگ موجود در نمودار، حجم های مربوط به امواج 3 و 5 را نشان می دهد. همانطور که می بینید، امواج اول دارای حرکاتی با شدت کمتر و حجم بسیار پایین هستند. حجم فقط در انتهای موج کمی افزایش می یابد. از نظر روانشناسی جمعی، می توان این روند را چنین توضیح داد که خوش بینی به بیشترین مقدار خود در طی پنج موج رسیده است، عوامل فاندمنتال مثبت بوده و حرکت کوتاه مدت نزولی درحال تبدیل به یک اصلاح سایدوی شده است و بیشتر سهامداران ضعیف متقاعد شده اند که روند فعلی قدرتمند می باشد. طبیعی است که بسیاری از معامله گران با توجه به اخبار مثبت موجود در پیش زمینه، وارد معاملات خرید خواهند شد.

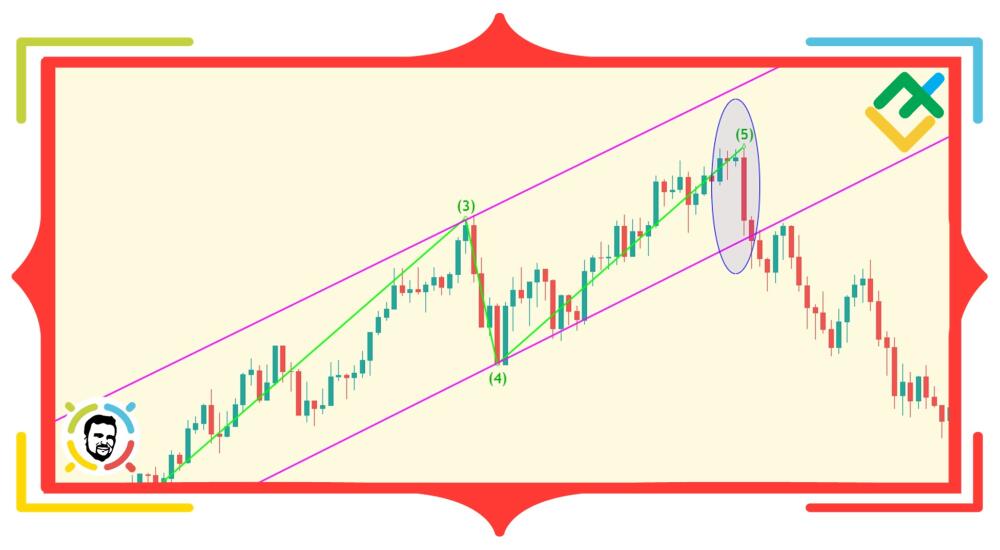

پرتاب کردن

اگرچه پایان موج پنجم، می تواند کاملا به طور اتفاقی با ترسیم کانال پیشبینی شود، اما من می خواهم مواردی را بررسی کنم که انتهای موج 5 از مرز کانال فاصله دارند. به خصوص این موارد اغلب با سیگنال های غیر مستقیم انجام می شوند.

کاهش حجم ممکن است نشانگر این باشد که موج پنجم نتوانسته است به مرز فوقانی کانال برسد.

ناحیه بیضی شکل نشانگر بخشی از نمودار می باشد که موج پنجم در حال اتمام می باشد. آخرین کندل ها در ساختار با حجم بسیار کمی همراه هستند. با این حال، هنگامی که قیمت شروع به کاهش می کند، حجم آن به شدت گسترش می یابد و این سیگنالی از انتهای موج پنجم می باشد.

از نظر روند بازار، موج پنجم به دلیل اینکه بسیاری از معامله گران بزرگ از پایان روند گاوی اطلاع دارند نتوانسته به مرز بالایی برسد. در مرحله پابانی موج پنجم، آنها فروش اندکی از سهام خود را شروع می کنند، که این امر مانع پیشرفت روند صعودی می شود. این فرضیه با وقایع بعدی تایید می شود. هنگامی که موج پنجم به پایان رسید، افت شدید قیمت با افزایش شدید حجم آغاز می شود.

اگر در هنگام نزدیک شدن قیمت به مرز کانال، میزان حجم نیز افزایش یابد، احتمالا کانال شکسته خواهد شد. الیوت این فرایند را یک “پرتاب” می نامد. یکی دیگر از نشانه های شکست خط کانال، زمانی است که موج چهارم تمایل دارد دقیقا زیر مرز فوقانی کانال، سایدوی شود و چنین وضعیتی اغلب نشان می دهد که روند صعودی بسیار قوی می باشد، اما ساختار اصلاحی به تنهایی، مرحله شکسته شدن را در پرتاب نهایی روند گاوی تعیین می کند.

گاها، یک پرتاب صعودی می تواند توسط یک ریزش شدید در موج چهارم و یا موج دوم در دنباله پنج موجی که موج اولیه را تشکیل می دهد پیشبینی شود. چنین پرتاب هایی معمولا با یک واژگونی شدید در جهت مخالف دقیقا در زیر خط کانال دنبال می شوند.

این مثال نشان دهنده شکست مقاومت در موج پنجم می باشد. نقطه شکست توسط قسمت بیضی شکل با دایره مشخص شده است. به یاد داشته باشید که با نزدیک شدن قیمت به مرز کانال، حجم افزایش یافته و با شسکته شدن مرز، قیمت به صورت شارپ به سقف محلی می رسد. سیگنال دیگری که نشانگر شکست مقاومت می باشد، موج چهارم است که یک مثلث مسطح بوده و با خطوط آبی در نمودار نشان داده شده است.

افزایش حجم نتیجه اقدامات مشترک سهامداران ضعیف و معامله گران حرفه ای می باشد. معامله گران یونیفرم دار احتمالا متقاعد شده اند که بازار با قدرت زیادی گاوی می باشد و بیشتر و بیشتر وارد معاملات خرید می شوند؛ معامله گران با تجربه آنها را پس نزده و با بالاترین قیمت دارایی های خود را قبل از معکوس شدن روند می فروشند. واژگونی شدید بلافاصله پس از موج پنجم، نشان دهنده این است که قیمت بیت کوین بیش از ارزش واقعی اش در قله موج پنجم ارزش گذاری شده است.

برای امروز کافیست. در مقاله بعدی، با ماهیت امواج اصلاحی آشنا خواهیم شد. مقاله جذابی خواهد بود، همچنین برخی از دستورالعمل های تکمیلی که می توان برای تشخیص شکل گیری هر گونه موجی در بازار به کار گرفت، توضیح داده خواهد شد.

موفق و پر سود باشید

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

نمودار قیمت BTCUSD در حالت زمان واقعی

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.