پس از بحران های دات کام و وام های رهنی تحلیلگران مالی بر اساس تئوری موج ها یک رکود اقتصادی بین المللی جدید را پیش بینی کرده بودند. رشد شاخص تولید ناخالص داخلی آمریکا طی ۱۰ سال پیاپی در حال افزایش بوده است و این نوعی رکورد محسوب می شود. البته کاهش رشد اقتصادی جهانی، جنگ تجاری میان آمریکا و چین، و مشکلات ژئوپلیتیک همه می توانند سیگنال هایی زودهنگام باشند که نشان دهند اقتصاد جهانی می تواند در سال ۲۰۲۰ وارد یک دوره ی رکود اقتصادی شود. چگونه می توانید تحت چنین شرایطی از سرمایه گذاری خود محافظت کنید؟ سرمایه های دارای ریسک پذیری پایین چیستند؟ عامل بتا (Beta) چیست و در متنوع سازی سبد سرمایه گذاری شما چه نقشی را ایفا می کند؟ چگونه می توانید سبد سرمایه گذاری خود را متعادل کنید و ریسک ها را در صورت وقوع یک بحران مالی جهانی دیگر به حداقل برسانید؟ در این مطلب می خواهیم پاسخ به این سوال ها و بسیاری از سوالات دیگر را پیدا کنیم.

مقاله شامل موضوعات زیر می باشد:

ابزارهای مالی دارای ریسک پذیری پایین و راهی برای کسب سود

در سال ۲۰۱۸ همه می گفتند که صعود شاخص های سهام آمریکا چیزی جز یک حباب اقتصادی نیست. شاخص های سهام آمریکا برای سه سال از تاریخ ژانویه-فوریه ۲۰۱۶ به بعد صعود داشتند و بر ارزششان افزوده می شد و تنها برخی حرکات اصلاحی نزولی کم شدت را تجربه می کردند. وضعیت بازارهای مالی اروپا نیز در پی خوب بودن وضعیت بهترین اقتصاد دنیا مثبت بود. افزون بر این، بازارهای آسیا نیز وضعیت خوبی را تجربه می کردند البته باید گفت که شرایط در آسیا کمی دشوارتر بود.

اما در ماه دسامبر سال ۲۰۱۸ بازارهای مالی تاوان بدی را دادند. تنها ۳ ماه از اکتبر تا دسامبر طول کشید که تا پایان این سال:

- شاخص S&P 500 ضرر سالیانه ی ۷ درصدی را تجربه کرد

- ارزش شاخص NASDAQ که یکی از مقاوم ترین ها در برابر رکود اقتصادی است ۵ درصد افت داشت

- شاخص DAX به نقطه ی کف دو ساله رسید. در این رابطه، حرکت نزولی این شاخص حدود ۱۷ درصد بود

- شاخص Nikkei 225 ژاپن برای نخستین بار طی ۷ سال در محدوده ی قرمز بود. سقوطی که این شاخص داشت حدود ۱۲ درصد بود

سرمایه گذاران که بر روی یکی از پیشرو ترین ابزارهای مالی اقتصاد دنیا سرمایه گذاری کردند تنها در اواخر سال ۲۰۱۸ سرمایه خود را از دست دادند. البته من رمزارزها را در این خصوص مدنظر قرار نمی دهم زیرا به دلیل نوسانات بالایی که دارند نمی توان آن ها را یک ابزار سرمایه گذاری بلند مدت در نظر گرفت.

آینده برای سرمایه گذاران سهام در سال ۲۰۱۹ تاریک به نظر می رسید. البته حالا قطعا با توجه به بازیابی اقتصادی سریع ممکن است برخی با قطعیت بگویند که شاخص های سهام آمریکا چشم اندازی امیدوار کننده دارند اما در سال ۲۰۱۹ همه چیز متفاوت به نظر می رسید.

در اوایل سال ۲۰۱۹ تحلیلگران سرعت سقوط شاخص های سهام را با رکود اقتصادی سال ۲۰۰۸ مقایسه می کردند و تنها سوالی که در آن زمان مطرح بود این بود که آیا چیزی که به وقوع پیوسته یک رکود است و یا حباب اقتصادی به پایان رسیده است؟ خوشبختانه پیش بینی هایی که سرمایه گذاران در آن زمان می کردند تا کنون به حقیقت نپیوسته است.

جنگ تجاری آمریکا و چین پایه های نظام اقتصاد بین المللی را لرزان می کند. هر چقدر که به پایان سال ۲۰۱۹ نزدیک تر می شدیم نگرانی ها در خصوص افزایش بدهی عمومی آمریکا، برگزیت، و ناآرامی های سیاسی در ایتالیا بیشتر می شد. بانک مرکزی آمریکا نیز با نگرانی هایی که در خصوص رکود اقتصادی بین المللی داشت نرخ بهره را پایین آورد.

تحلیلگران بر اساس تحلیل موجی بار دیگر در سال ۲۰۱۹ پیش بینی کرده بودند که آینده ای نه چندان روشن در پیش است و اگر شاخص تولید ناخالص داخلی آمریکا در سال ۲۰۱۹ افزایش می یافت یک رکورد جدید از لحاظ مدت زمان ثبت می شد. تحلیلگران یادآوری کرده بودند که رکورد ۱۰ ساله ی قبلی با بحران دات کام به پایان رسید و پس از آن بحران وام های رهنی به وقوع پیوست.

برای محافظت از سرمایه در برابر تورم و افزایش آن در چه چیزی می توان سرمایه گذاری کرد؟

در چنین شرایطی متنوع سازی ریسک کاملا منطقی به نظر می رسد، به طور مثال:

- شاخص های Adobe System (NASDAQ) علیرغم کاهش کلی ای که در بخش صنعتی داشتند در سال ۲۰۱۸ با افزایش قیمت مواجه شدند. البته وضعیت در خصوص شاخص Cisco بدتر است. علیرغم اینکه شاخص نامبرده به سرمایه گذاران در سال ۲۰۱۸ سود داد اما در سال ۲۰۱۹ چندان امیدوار کننده به نظر نمی رسید.

شاخص نفت نیز در بلند مدت چشم انداز مثبتی برای سرمایه گذاران نداشت. سیاست های اوپک، جنگ های تجاری، مسائل ژئوپلیتیک مرتبط با ایران و ونزوئلا و همچنین نفت شل همه قیمت ها را بالا و پایین کردند و این تنها معاملات کوتاه مدت را ممکن می ساخت. نمی توانم بگویم که این ابزار مالی برای یک سبد سرمایه گذاری بلند مدت آینده ی خوبی دارد.

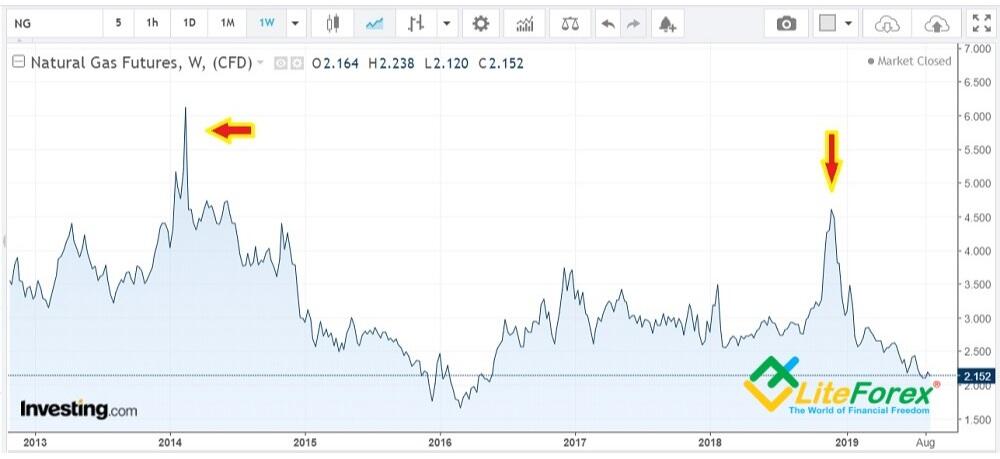

معاملات آتی گاز در اواخر سال ۲۰۱۸ نشانگر صعود قدرتمندی بود که برای آخرین بار در سال ۲۰۱۴ میلادی مشاهده شده بود. علیرغم آنکه صعود قیمت کوتاه مدت بود (تنها چند ماه ادامه داشت) به خوبی توانست ضررهایی که با سرمایه گذاری در شاخص های سهام ایجاد شده بود را جبران نماید.

در اینجا می خواهم به مفهوم ابزارهای مالی دارای ریسک پذیری پایین بپردازم. با خواندن این مطلب خواهیم فهمید که چه اموالی در دسته سرمایه های دارای ریسک پذیری پایین قرار خواهند گرفت و چگونه می توانید از آن ها برای بالانس کردن سبد سرمایه گذاری خود استفاده کرده و ریسک ها را با توجه به بحران اقتصادی بین المللی به حداقل برسانید.

سرمایه های دارای ریسک پذیری پایین چیستند و چگونه می توان بر اساس آن ها معامله کرد؟

سرمایه های دارای ریسک پذیری پایین ابزارهایی هستند که انتظار می رود ارزششان باقی بماند و یا در طی دوره های رکود حتی بر ارزششان افزوده شود. قیمت این ابزارهای مالی به طور تدریجی تغییر می کند و به طور کلی به اقتصاد وابستگی ندارد و به همین خاطر در وضعیت های بحرانی تقاضای زیادی برای آن ها وجود دارد.

یک سرمایه ی دارای ریسک پذیری پایین ویژگی های خاصی دارد که عبارتند از:

- وضعیت پایدار بدون توجه به نوسانات کلی بازار: وضعیت های اضطراری و فورس ماژور نباید تاثیر چشمگیری بر روی سرمایه های دارای ریسک پذیری کم بگذارد. بر خلاف آن، در وضعیت فورس ماژور سرمایه ها وارد ابزارهای مالی ای می شوند که نقش محافظتی دارند زیرا در صورت وقوع عدم ثبات اطمینان سرمایه گذاران به این ابزارها افزایش پیدا می کند

- محافظت در برابر تورم: هر چقدر سود بالاتر باشد ریسک هم بالاتر می رود. به همین دلیل است که ابزارهای مالی دارای ریسک پذیری پایین آینده ی پرسودی را از خود نشان نمی دهند اما قاعدتا باید به همراه رشد تورم بر ارزششان افزوده شود.

- قرارگرفتن حداقلی در معرض نوسانات قیمتی: یعنی این ابزارهای مالی باید کمترین نوسانات و بیشترین گردش نقدینگی را داشته باشند.

گاهی اوقات ابزارهای مالی ای که با کاهش قیمت سایر ابزارهای مالی بر قیمتشان افزوده می شود به اشتباه ''دارای ریسک پذیری پایین'' تفسیر می شوند. به طور مثال، گاز طبیعی نمی تواند یک ابزارمالی دارای ریسک پذیری پایین در برابر نفت تفسیر شود زیرا عوامل فاندمنتال خاص خود را دارد که بر روی قیمت تاثیر می گذارد. بنابراین، گاز طبیعی همبستگی ای با نفت ندارد و یا همبستگی اش با نفت ضعیف است. وضعیتی که در آن قیمت نفت کاهش و قیمت گاز افزایش می یابد را می توان کاملا تصادفی فرض کرد.

به طور طبیعی ابزار مالی دارای ریسک پذیری پایین نباید وابسته با شرایط ژئوپلیتیک و اقتصاد جهانی باشد و باید همچنان از گردش نقدینگی بالایی برخوردار باشد. درست است که شرایط کاملا ایده آل را نمی توان متصور شد اما به هر حال برخی ابزارهای مالی وجود دارند که این ویژگی ها را خیلی بیشتر از ابزارهای مالی پرسود دارا هستند. معامله گران دو گزینه می توانند داشته باشند: در سبد سرمایه گذاری خود یا می توانید ابزارهای مالی ای را قرار دهید که با سایر ابزارها همبستگی منفی داشته باشند (اگر قیمت یک ابزار کاهشی شود قیمت دیگری افزایش می یابد)، و یا اینکه سرمایه های دارای ریسک پذیری پایین را بخرید. دومین گزینه قابل اطمینان تر است زیرا اینطور نیست که همبستگی منفی همواره موثر واقع شود.

مدت زمانی که تحلیل آن مناسب است بازه ی زمانی سال های ۲۰۰۸-۲۰۰۹ است که در آن یک بحران مالی بلند مدت رخ داد. بسیاری از شرکت ها اقدام به عرضه ی خصوصی اولیه ی سهام های خود پس از این بحران کردند. در زیر می توانیم به برخی چارت های مختلف نگاه کنیم.

۱. طلا

طلا یک سرمایه ی متداول دارای ریسک پایین است که سرمایه ی سرمایه گذاران در شرایط مشکلات شدید اقتصادی به سوی آن روانه می شود. عوامل اصلی ای که باعث ثبات قیمتی طلا می شود عرضه و تقاضای محدود در بخش صنعتی است.

پیش از سال ۲۰۰۸ میلادی قیمت آتی طلا این ایده را ایجاد کرده بود که طلا در مقایسه با ارز، سهام و کالاهای اساسی احتمالا قابل اطمینان ترین ابزار مالی است. این برداشت متداول تاریخی در طی بحران سال ۲۰۰۸ میلادی کاملا از بین رفت.

در طی بحران سال های ۲۰۰۸-۲۰۰۹ ارزش طلا در حال پایین آمدن بود و علیرغم به اوج رسیدن قیمت آن در سال ۲۰۱۲ سرمایه گذاری های بلند مدت چندان سود زا نبودند. به محض آنکه بازارهای سهام به شرایط پیش از بحران باز گشتند شاخص طلا نیز بلافاصله نزولی شد. دایره ی سبز پایان سال ۲۰۱۸ را نشان می دهد که شاخص های سهام سقوط کردند. علیرغم این که این یک مثال نشان دهنده ی این است که طلا یک سرمایه ی دارای ریسک پذیری پایین است، توجه به روند کلی طلا باعث می شود که این مثال چندان قانع کننده نباشد.

نتیجه: تنها در زمان ناارامی اقتصادی کوتاه مدت می توان طلا را یک سرمایه ی دارای ریسک پذیری پایین در نظر گرفت. پس از آن پول سرمایه گذاران در سیستم مالی می ماند و فقط از یک بازار به بازار دیگر می رود. اما در صورت وقوع یک بحران جهانی سرمایه گذاران پول خود را از تمامی بازارها بیرون می کشند. همانطور که تاریخ نشان می دهد شاخص طلا نیز در طی این بحران بین المللی کاهش می یابد. روند بلند مدت طلا شبیه به چارت یک ابزارمالی دارای ریسک پذیری پایین که قابل اعتماد باشد به نظر نمی رسد.

مشکل دیگری که در خصوص طلا وجود دارد شکل فیزیکی آن است زیرا آلیاژ طلا تمایل به اکسیده شدن دارد. همچنین، باید اشاره کنیم که برای معاملات آتی طلا به یک سرمایه ی اولیه ی بزرگ نیاز است (سرمایه ی اولیه ی چند هزار دلاری) و دشواری هایی در خصوص مسائل مالیاتی وجود دارد.

۲. سهام های دارای ریسک پذیری پایین

قیمت این نوع سهام ها نسبتا ثبات دارد و چندان واکنشی به روندهای صعودی در بازار نشان نمی دهند. سهام های دارای ریسک پذیری پایین برای معامله گران اهل گمانه زنی چندان جالب نیست زیرا در طی مدتی که بازار به شکل کلی آهنگ صعودی به خود می گیرد این سهام ها حرکت افزایشی سریعی را تجربه نمی کنند. این نوع سهام ها ویژگی های زیر را دارند:

- بدون توجه به ساختار بازار جهانی سطح تقاضای معینی برای تولیدات شرکتی که سهام متعلق به آن است وجود دارد.

- این تولیدات از نظر استراتژیک مهم هستند

- این شرکت چندان عملکرد مالی شاخصی ندارد و دولت از آن حمایت می کند

در وضعیتی که رشد اقتصادی جهانی به وجود آمده سرمایه گذاران به شرکت های موجود در اقتصادهای پیشرفته توجه می کنند، شرکت هایی که سهامشان در طی بحران اقتصادی جهانی سقوط خواهد کرد. در این وضعیت ابزارهای مالی دارای ریسک پذیری پایین در واقع سهام شرکت هایی هستند که در بازار های نوظهور وجود دارند. آینده دار ترین بخش های صنعتی در این رابطه صنعت اکتشاف معادن (فلزات کمیاب، الماس) و تولیدات انرژی هستند.

مثال هایی خوب در این رابطه را می توان برخی شرکت ها در روسیه که یک کشور دارای بازار نوظهور است پیدا کرد. چارت دو مورد از شرکت های روس که وضعیت ۱۰-۱۱ سال پیش تا کنون را به نمایش گذاشته در زیر مشاهده می کنیم.

این چارت وضعیت شاخص یک شرکت دولتی یعنی PJSC Gazprom را نشان می دهد. همانطور که بالاتر هم نوشتم شاخص های موجود در صنعت نفت و گاز را نمی توان دارای ریسک پذیری پایین توصیف کرد و این موضوع را با نگاهی به چارت بالا نیز می توان فهمید. پس از سقوطی که شاخص ها در سال ۲۰۰۹ تجربه کرده بودند دیگر نتوانستند به سطح پیش از بحران باز گردند.

این چارت شاخص سهام یک شرکت اکتشاف معادن طلا در روسیه (PJSC Polyus) را نشان می دهد. بحران سال ۲۰۰۸ میلادی چندان بر روی این شرکت تاثیر نگذاشت و پس از تغییراتی که در شاخص رخ داد سرمایه گذاری در این شرکت کاملا سودزا بود. برای اقتصادهای پیشرفته یک روش خاص در این رابطه وجود دارد و آن روش بر مبنای این ایده است که حتی در طول شرایط بحرانی اشخاص عادی همچنان برای خورد و خوراک خود هزینه می کنند و اشخاص ثروتمند کالاهای تجملی را خریداری می کنند.

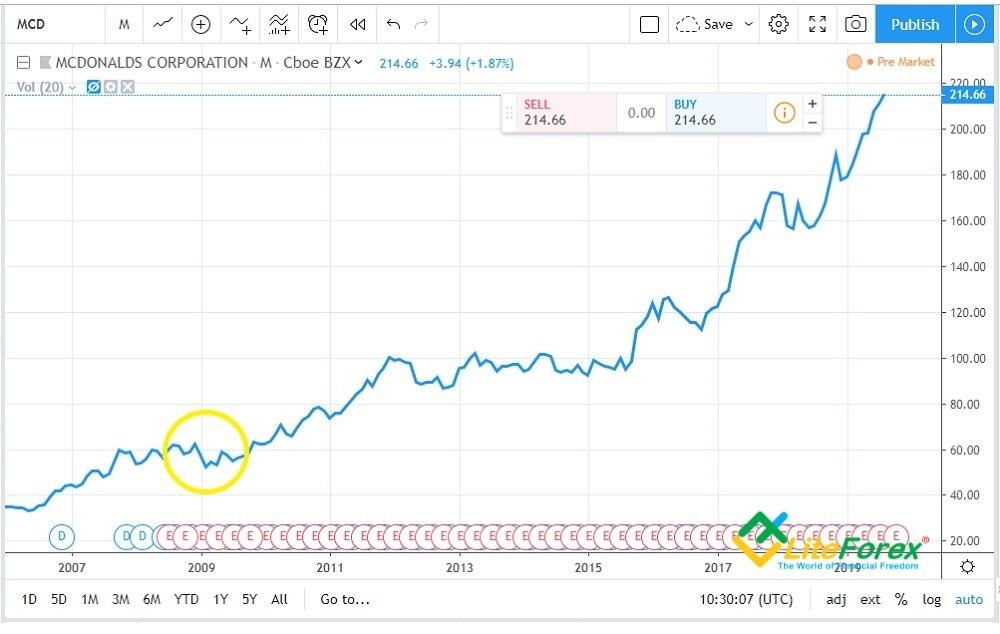

زمانی که بیشتر بازارهای سهام در سال های ۲۰۰۸-۲۰۰۹ حرکتی نزولی را طی می کردند شاخص سهام مک دونالد بر خلاف شرایط بازار پس از نزولی کوتاه یک حرکت صعودی را طی کرد. توجه داشته باشیم که در پایان سال ۲۰۱۸ در خصوص شرکت های تکنولوژیک شرایط دیگری حکم فرما بود. به طور مثال، شاخص اپل که بحران سال ۲۰۰۸ را نسبتا آسان پشت سر گذاشته بود با افتی چشمگیر در پایان سال ۲۰۱۸ مواجه شد. شاخص سهام IBM در سال ۲۰۰۸ بیش از ۳۰ درصد کاهش پیدا کرده بود و از آن سو سهام شرکت های Tesco و Walmart که نمایانگر بخش خرده فروشی هستند شرایطی مشابه وضعیت مک دونالد را تجربه کرده بودند. اگرچه، طی سالیان پس از آن شاخص این شرکت ها افت ارزش شدیدی را تجربه کردند و به همین دلیل باید گفت که شاخص های سهام بخش مصرف کننده و صنعت غذا مطمئن تر از شاخص های بخش خرده فروشی عمل کرده اند.

نتیجه گیری: نمی توان به طور کلی در خصوص شاخص هایی که دارای ریسک پذیری پایین هستند سخن گفت و این موضوع در زمان های مختلف متفاوت است. اگرچه، همانطور که در خصوص شرکت مک دونالد مشاهده شد شاخص برخی سهام ها به طور تدریجی در حال صعود هستند و توجه ها را به خود جلب می کنند.

باید اشاره داشته باشیم که قاعده ی کلی ای برای شناسایی یک سرمایه ی دارای ریسک پذیری پایین وجود ندارد. بنابراین، سرمایه گذاران باید در فضای اقتصادی موجود قضاوت کنند که بهترین سرمایه ی دارای ریسک پذیری پایین کدام نوع سرمایه است. لازم است به یاد داشته باشیم که آنچه که یک سرمایه را در طی حرکت نزولی بازاری خاص دارای حالت ریسک پذیری پایین می کند ممکن است در یک بازار دیگر این حالت را نداشته باشد.

- نکته ی مهم! در مقایسه با طلا و اوراق قرضه ی دولتی کمتر به شاخص های سهام دارای ریسک پذیری پایین اشاره می شود. درست است که این شاخص ها در طی شرایط بحرانی کمتر سقوط می کنند اما زمانی که سایر سهام ها در زمانی متفاوت صعودی می شوند شاخص های مذکور ضررده می گردند. مناسب است شاخص های سهام را تنها زمانی دارای ریسک پذیری پایین بدانیم که در بازه ی زمانی مشخصی بر بازار حرکت کاهشی حاکم می شود و پس از آن باید در خصوص تک تک شاخص های سهام شرکت ها به شکل انفرادی تصمیم گیری کرد.

سرمایه گذاران قطعا نباید شاخص های سهام موجود در صنعت نفت و گاز و صنایع تکنولوژیک و بیوتکنولوژی را در نظر بگیرند مگر اینکه این صنایع تحت کنترل دولت باشد. همچنین، نباید سهام های به اصطلاح رده دوم (یا دسته دوم) را دارای ریسک پذیری پایین دانست زیرا سرمایه گذاران معمولا در طی بحران می خواهند خود را از آن ها خلاص کنند. هر چقدر که ورود سرمایه به یک شرکت بیشتر باشد شانس اینکه از جانب دولت حمایت مالی شود نیز بیشتر است. شرکت هایی که سرمایه ی کمتری دارند با ریسک بالایی مواجهند و به جای آن ها می توانید در صندوق های سرمایه گذاری در سهام های شاخص ( که در زبان انگلیسی به آن Index Fund می گویند) سرمایه ی خود را وارد کنید.

۳. اوراق قرضه ی دولتی

به اوراق قرضه ی دولتی اوراق حاکمیتی نیز می گویند. این اوراق یکی از امن ترین ابزارهای مالی محسوب می شوند البته نمی توان گفت حالت طبیعی و اولیه ی همه ی این اوراق وضعیت ''ریسک پذیری پایین'' را دارا هستند. یکی از مواردی که ریسک پذیری پایینی دارد اوراق قرضه ی دولتی آمریکا (اوراق خزانه) است که ریسک عمل نکردن به تعهدات آن در نزدیکی سطح صفر قرار دارد. برخی نکات مهم در خصوص اوراق قرضه:

- اوراق قرضه ی کوتاه مدت (کمتر از ۳ سال) اولویت دارند. اوراق بلند مدت به نوسانات بازار بیشتر واکنش نشان می دهند.

- اوراقی که نرخ های شناور دارند اولویت دارند

- اوراق قرضه ی کشورهای دارای اقتصاد پیشرفته برای بازار اولویت دارند. اوراق قرضه ی مربوط به قسمت های جغرافیایی یک کشور و همچنین اوراق کشورهای دارای بازارهای نوظهور نوسانات پایینی دارند.

یکی از نقاط ضعف اوراق قرضه ی دولتی سود پایین آن ها است و به همین دلیل اینطور نیست که همیشه بتواند تورم را پوشش دهد. در وضعیتی که یک روند نزولی بر بازار حاکم است سرمایه ای که سودزا باشد تقریبا نادر است و به همین علت می توان به اوراق قرضه ی دولتی فکر کرد.

اوراق قرضه ی شرکتی را نمی توان دارای ریسک پذیری پایین دانست. در طی شرایط بحرانی بیشترین تعداد ورشکستگی شرکت های مختلف از جمله شرکت های بزرگ را مشاهده می کنیم. اگر همچنان می خواهید سهام های شرکتی را به سبد سرمایه گذاری خود وارد کنید بر روی موضوعاتی همانند شاخص های اعتباری، درآمدهای حاصله از تبدیل ارز، و امکان حمایت دولتی تمرکز کنید.

۴. ارز

دلار آمریکا تا کنون از معدود ارزهایی بوده که تحلیلگران پیشنهاد کرده اند به سبد سرمایه گذاری معامله گران با هدف متنوع سازی آن افزوده شود. اعتماد عمومی به این ارز علیرغم بدهی رو به افزایش دولت آمریکا بالا است. یورو در شرایط مشکلات اقتصادی داخلی و یا در وضعیتی که بحران ها طولانی شوند سقوط می کند و بنابراین نمی توان یورو را یک سرمایه ی دارای ریسک پذیری پایین محسوب کرد.

در طی شرایط بحرانی تقاضا برای فرانک سوییس بالا می رود اما مشکلی که در خصوص این ارز وجود دارد میزان نقدینگی آن است. به طور مثال، سرمایه گذاران در آفریقا، هند، و روسیه خرید یا فروش سریع فرانک سوییس را سخت می دانند. ین ژاپن نیز گاهی اوقات یک سرمایه ی دارای ریسک پذیری پایین محسوب می شود. این ارز سابقا چنین حالتی داشت اما در وضعیت کنونی که ژاپن برای مدتی طولانی در تلاش بود تا کاهش نرخ تورم را جبران کند ین ژاپن را دیگر نمی توان یک سرمایه ی دارای ریسک پذیری پایین محسوب کرد.

سایر سرمایه های دارای ریسک پذیری پایین:

- اموال غیرمنقول: برخی تحلیلگران این ایده را مطرح می کنند که اموال غیر منقول را می توان سرمایه ی دارای ریسک پذیری پایین دانست. همه چیز در این خصوص البته نسبی است. اگر پیشتر در حوزه ی مدیترانه (مثلا در اسپانیا) تقاضا برای اموال غیرمنقول وجود داشت اما در طی بحران مالی این تقاضا به شدت کاهش یافت و قیمت اموال غیرمنقول نیز کاهش پیدا کرد. علاوه بر این، هزینه های خدماتی مرتبط با معاملات اموال غیرمنقول را باید در نظر گرفت (و اجاره بها معمولا این هزینه های خدماتی را پوشش نمی دهد) و به همین دلیل سرمایه گذاری در اموال غیرمنقول چندان آینده دار به نظر نمی رسد.

- صندوق های مشترک (Mutual Funds) و صندوق های مبادلات تجاری (ETF): این موارد را نیز می توان سرمایه های دارای ریسک پذیری پایین محسوب کرد زیرا سرمایه ها در آن ها حالت متنوع دارند (Diversification). در طی بحران مالی عملکرد این صندوق ها در خصوص بحث پوشش ریسک (Hedging) تضعیف شده و قیمتشان به همراه سایر سرمایه ها کاهش پیدا می کند. سرمایه گذاری در این صندوق ها مسوولیت شکل دهی به یک سبد سرمایه گذاری متنوع را از روی دوش سرمایه گذاران بر می دارد اما ریسک خطا در مدیریت منابع مالی این صندوق ها همچنان پابرجا است.

- سپرده های بانکی: این سپرده ها بین معامله گران قابل اطمینان ترین ابزارهای سرمایه گذاری که محافظه کاران از آن استفاده می کنند محسوب می شود. نظام بانکی یک کشور توسط بانک مرکزی و دولت حمایت می شود و بنابراین احتمال وقوع ورشکستگی بانک های بزرگ حتی در طول بحران اقتصادی کم است (البته استثنائاتی نیز وجود دارد). صندوق های بیمه به شکل کامل یا جزئی در شرایط فورس ماژور ضررهای حاصله در سپرده را جبران می کنند. البته سپرده ها یک مشکل دارند و آن هم این است که در اقتصادهای پیشرفته بانک های مرکزی هر کاری می کنند تا پول های ملی شان کارگشا باشند. به همین دلیل نرخ های سود سپرده گاهی کفاف تورم را نمی دهند.

متعادل سازی و متنوع سازی سبدهای سرمایه گذاری

سوالی رایج وجود دارد که چگونه می توان با هدف بهینه سازی کسب سود و میزان ریسک یک سبدسرمایه گذاری ایجاد کرد؟ آیا ممکن است یک سبد سرمایه گذاری را ایجاد کرد که قادر باشد از لحاظ سود دهی از سهام شرکتی بهتر عمل کند و اگر پاسخ مثبت است ریسک سرمایه گذاری در این خصوص چگونه است؟ پاسخ به این سوال را پیشتر ریاضیات و آمار به ما داده اند.

نسبت های زیر میزان بهینگی و موثر بودن یک استراتژی سرمایه گذاری را نشان می دهند:

- شاخص α میزان پیش بینی شده ی بازده مالی را نشان می دهد

- از شاخص β برای تخمین میزان ریسک استفاده می شود

از آنجا که در این مطلب به سرمایه های دارای ریسک پذیری پایین و به حداقل رساندن ریسک می پردازیم در مطلب پایین به طور خلاصه ضریب بتا را بررسی خواهم کرد.

از نسبت ریسک (β) استفاده می شود تا سبدهای سرمایه گذاری را قابل پیش بینی تر کند. روش ارزش گذاری شبیه به تحلیل پورتفولیو با استفاده از نسبت شارپ است که به وسیله ی آن می توان دو سرمایه و دو سبد سرمایه گذاری را تحلیل کرد. ضریبی که در سبد سرمایه گذاری وجود دارد را معمولا با اندیکاتور میانگین بازار مقایسه می کنند. همچنین، دو ابزار مالی مشابه با هم مقایسه می شود و به طور مثال مقایسه ی شهام های شرکتی با اوراق قرضه کاری اشتباه محسوب می گردد. همچنین، برداشتن اطلاعات از بازه های زمانی مشابه در خصوص ابزارهای مالی کاری صحیح محسوب می گردد.

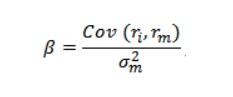

متداول ترین فرمولی که وجود دارد به شرح زیر است:

حرف r نشان دهنده ی میزان بازده یک ابزار مالی خاص و در واقع شاخصه ای است که با توجه به آن با این ابزار مالی مقایسه و تطبیق انجام می شود. حرف () نیز یک ضریب چند متغیره در خصوص حجم بازده می باشد. مخرج این دو نیز متغیری است که عددی تصادفی در خصوص سوددهی بازار را در ارتباط با پیش بینی های ریاضی نشان می دهد.

نیازی نیست که ضریب شاخص را به شکل دستی محاسبه کنید. می توانید در نرم افزار اکسل یک مدل بسازید اما باید بدانیم که ضریب مذکور به هنگام تحلیل اندیکاتورهای مالی در بسیاری از منابع تحلیلی محاسبه شده است. البته این موارد بسته به منابع مختلفی که وجود دارد ممکن است متفاوت باشد و دلیل آن تفاوت هایی است که در روش های جمع آوری اطلاعات و مبانی محاسباتی وجود دارد. بنابراین، از ضریب مذکور برای مقایسه ی نسبی سبدهای سرمایه گذاری و ابزارهای مالی استفاده می شود.

هرچقدر که β به صفر نزدیک تر باشد میزان واکنش پذیری ابزارمالی یا سبد سرمایه گذاری به شرایط بازار کمتر است. اگر یک سرمایه گذار شخصی ابزاری مالی را با فرض صعودی شدن آن بخرد آنگاه شاخص β باید بزرگتر از 1 باشد. این بدان معنی است که با صعود کلی شاخص ها در بازار سودی که به طور مثال یکی سهام خریداری شده داشته بهتر از وضعیت ایندکس عمل می کند. اگر انتظار نوسانات بالا در بازار مالی وجود داشته باشد انگاه یک ابزار مالی دارای وضعیت β

هر چقدر که β از ۱ بزرگتر باشد ریسک سرمایه گذاری در ابزار مالی مربوطه نیز بالاتر است.

در خصوص بهینه ترین ساختاری که یک سبد سرمایه گذاری می تواند داشته باشد باید بگوییم که این موضوع کاملا شخصی است. در یک فضای بازاری که نشانه ای در خصوص بحران در آن وجود ندارد تحلیلگران پیشنهاد کرده اند که ۲۰ تا ۲۵ درصد سرمایه باید در ابزارهای مالی دارای ریسک پذیری پایین وارد شود (طلا، اوراق قرضه، و فرانک سوییس). ابزارهای مالی دارای ریسک پذیری بالا نیز حدود ۱۰ تا ۱۵ درصد سبد را تشکیل می دهد. بقیه را می توان در سهام های شرکتی، ارزها، و کالاهای اساسی سرمایه گذاری کرد. در سبد سرمایه گذاری باید به طور مداوم بازنگری و متعادل سازی صورت گیرد تا بتوان سود پیش بینی شده را کسب کرد و از ابزارهای مالی ضررده رها شد.

مشکلی که در خصوص متعادل سازی سبد سرمایه گذاری وجود دارد این است که برای شروع کار به حجم بالایی از پول احتیاج وجود دارد (چند هزار دلار و بیشتر). به عنوان جایگزین می توانید از ابزارهای مالی فارکس استفاده کنید که تقریبا شامل همه چیز از سهام های شرکتی و ارز و طلا و سایر کالاهای اساسی می شوند. در چنین حالتی برای شروع کار سرمایه گذاری به حجم بالایی از پول نیاز ندارید.

نتیجه گیری: قاعده ی یکسانی برای چگونگی تنظیم یک سبدسرمایه گذاری متعادل وجود ندارد، دقیقا همانطور که هیچ ابزار مالی واحدی که سودزا باشد و در طی شرایط بحران بین المللی یا داخلی کمترین ریسک را داشته باشد از پیش تعریف نشده است. همانطور که تجربه نشان می دهد، هر بحرانی به سرمایه هایی خاص وضعیت ''ریسک پذیری پایین'' را اعطا می کند و به طور مثال گاهی طلا دارای این شرایط می شود و گاهی این وضعیت را از دست می دهد. همه چیز به معامله گر و میزان ریسک پذیری او، میزان سود مورد نظر، چشم انداز سرمایه گذاری، و میزان سرمایه ی اولیه بستگی دارد. امیدوار هستم که توصیه هایی که در مقاله ی حاضر ارائه شده به شما برای تنظیم یک سبد سرمایه گذاری متعادل کمک کند. شما چه ابزارهای مالی را کم ریسک می دانید؟ پیشنهادتان برای بهینه سازی سبد سرمایه گذاری چیست؟ از شما دعوت می کنم در مباحثات مربوطه در بخش کامنت ها شرکت کنید!

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

نمودار قیمت XAUUSD در حالت زمان واقعی

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.