سلام دوستان. امروز می خواهم تجربه ی معاملاتی خود را در خصوص استفاده از اندیکاتور حجم افقی با شما به اشتراک بگذارم. این اندیکاتور را به طور کلی می توان اعمال کرد اما باید دانست که ویژگی های آن بسته به بازارهای مختلف ابزارهای معاملاتی می تواند متفاوت باشد. استفاده از اندیکاتور حجم افقی ابزاری موثر است که به شما کمک می کند در بازارهای مالی تصمیمی عاقلانه بگیرید.

در ابتدا می خواهم به برخی مباحث نظری بپردازم. به طور عادی یک معامله گر که با هزینه شخصی معامله می کند منابع مالی و زمان محدودی برای تحلیل بازار جهت خرید یا فروش یک ابزار معاملاتی در دست دارد. تنها منبع اطلاعاتی ای که وی می تواند در خصوص فضای هیجانی بازار و تغییرات قیمتی داشته باشد معمولا چارت قیمتی است.

مقاله شامل موضوعات زیر می باشد:

چگونه از اندیکاتور حجم افقی برای بهبود عملکرد معاملاتی خود استفاده کنیم؟

اکثر معامله گران از تحلیل فاندمنتال در معاملات خود استفاده نمی کنند زیرا فکر می کنند در تصمیم گیری های معاملاتیشان چندان قابل استفاده نیست. اگرچه، باید گفت که موفقیت یک معامله ی خاص به این بستگی دارد که معامله گر چگونه داده های چارت قیمتی را تحلیل می کند. بنابراین مواردی مانند الگوریتم ها و توانایی خواندن چارت بسیار برای هر معامله گری حائز اهمیت است.

معامله گران در استفاده از تحلیل تکنیکال معمولا از چارت های قیمتی و اندیکاتورهایی استفاده می کنند که حرکات قیمت را نشان می دهد. البته باید بدانیم که اندیکاتور حجم قیمت را نشان نمی دهد بلکه مقدار معاملاتی که در مورد یک ابزار مالی در بازار وارد شده را به نمایش می گذارد. فرض کنید که یک دستور معاملاتی در هر دقیقه وارد می شود و قیمت ۱ دلار افزایش پیدا می کند. اگر در تایم فریم ۵ دقیقه ای به چارت قیمتی نگاه کنیم می بینیم که قیمت ۵ دلار افزایش پیدا کرده و این را یک ستون،کندل استیک، یا خط نشان می دهد.

اگرچه، مقدار و حجمی که یک ابزار معاملاتی در طی این بازه ی زمانی معامله شده و لذا پولی که در طی حرکت قیمت وارد بازار شده کاملا ناشناخته باقی می ماند. ممکن است ۵، ۵۰، یا ۱۵۰ معامله ی خرید یا فروش در قیمتی مشخص وارد بازار شده باشد. چرا این داده ها اساسی هستند و چگونه می توانیم از آن ها در معامله استفاده کنیم؟

بیایید در ابتدا ''حجم معاملاتی'' را تعریف کنیم. حجم معاملاتی مقدار خرید و فروش یک ابزار مالی در یک دوره ی زمانی مشخص است. زمان نقش یک عامل حیاتی در این اندیکاتور را بازی می کند و چرایی آن را توضیح خواهم داد.

بیشتر معامله گران در بازار سرمایه های مشتق (Derivatives) به معامله می پردازند و تنها بخشی از آن ها به بازار سهام می آیند. شاخص های قیمتی را در ترمینال های معاملاتی لایت فارکس می بینیم که در معاملات ارزی یا CFDs از قیمت های موجود در بازار مشتق گرفته شده اند. قراردادهای معاملاتی موجود در بازارهای مشتق رابطه نزدیکی با میزان مبلغ معامله، حجم نقدینگی و بازه ی زمانی مورد معامله دارند.

قیمت زمانی تعیین می شود که یک خریدار و فروشنده وجود دارد که تا قرارداد را منعقد کند. اگر نقدینگی موجود در بازار کم باشد قیمت حرکات ناگهانی و سریع خواهد داشت. اگر خریداران و فروشندگان نتوانند یکدیگر را پیدا کنند معاملات نادری به وقوع خواهند پیوست و اگر میزان پول موجود در بازار بالا باشد حرکات قیمتی آرام و تدریجی و پیدا کردن طرف معامله آسان خواهد بود.

می توانیم تاریخچه ی حرکات قیمتی را در ترمینال های معاملاتی ببینیم. اگرچه، سطوح حمایت و مقاومتی ای که پول واقعی بخواهد آن را نمایان کند وجود ندارد. به عبارتی دیگر، قیمت مشاهده می شود اما معامله گری برای انجام معامله با این قیمت وجود نخواهد داشت.

با نگاه کردن به قیمت در پیشینه ی ترمینال معاملاتی تنها ردی از معامله (یا به عبارتی سایه ی آن) را زمانی که آن معامله اجرایی می شود می بینیم. اگرچه، در صورتی که سطح قیمتی خاص را نوعی کشمکش میان خریداران و فروشندگان تفسیر کنیم که در آن حرکت قیمت متوقف می شود، این سطح نشانگر وجود پولی واقعی در بیش از ۳ ماه نیست.

بنابراین، هیچ کس درگیر این سطح قیمتی نخواهد شد. بازار نفت داده های مرتبط با نقدینگی مشابهی در طی زمان نشان می دهد. البته بازار طلا کمی متفاوت است و بیشتر متاثر از ماهیت سرمایه گذاری در طلا و معامله ی آن است. اما به طور کلی، ساختار زمانی بازار طلا را نیز می توان ساده سازی و اندیکاتورهای نقدینگی را به یک بازه ی زمانی ۳ ماهه محدود کرد.

نخستین نتیجه گیری ای که در خصوص سطوح حمایت و مقاومت می توان کرد این است که این سطوح نشانگر کشمکش میان خریداران و فروشندگان هستند. بازه ی زمانی سه ماهه نیز در واقع ضرب العجلی است که بر اساس آن سطوح مذکور در تحلیل تکنیکال معنی پیدا می کنند. تمامی نرخ هایی که در بازه های زمانی دورتر ثبت شده اند دیگر مناسب نخواهند بود.

تجربه ی معاملاتی من نشان می دهد که شما می توانید از تاریخچه ی سه ماهه ی قیمتی برای تحلیل تایم فریم روزانه استفاده کنید. برای تحلیل بازه ی چهار ساعته پیشینه ی دو ماهه مناسب خواهد بود. برای تایم فریم ساعتی نیز به پیشینه ی یک ساعته باید نگاه کرد.

برای معاملات میان روز تحلیل تاریخچه ی یک یا دو هفته ای شاخص کافی است. این بازه های زمانی را نه تنها باید برای داده های تاریخی قیمت بلکه برای تحلیل شرایط آینده ی پوزیشنی که باز کرده ایم مدنظر قرار داد.

در این خصوص، تحلیل چارت های هفتگی در بازار سرمایه های مشتق به نوعی اتلاف زمان و منابع است. اگرچه، در بازار سهام که سرمایه گذاران پوزیشن های بلند مدت باز می کنند شاخص های هفتگی مناسب هستند. من ترجیح می دهم حرکات قیمتی در بازار سهام را در بازه های شش ماهه و حداکثر یک ساله مورد مطالعه قرار دهم و برایم چارت های روزانه کافی هستند.

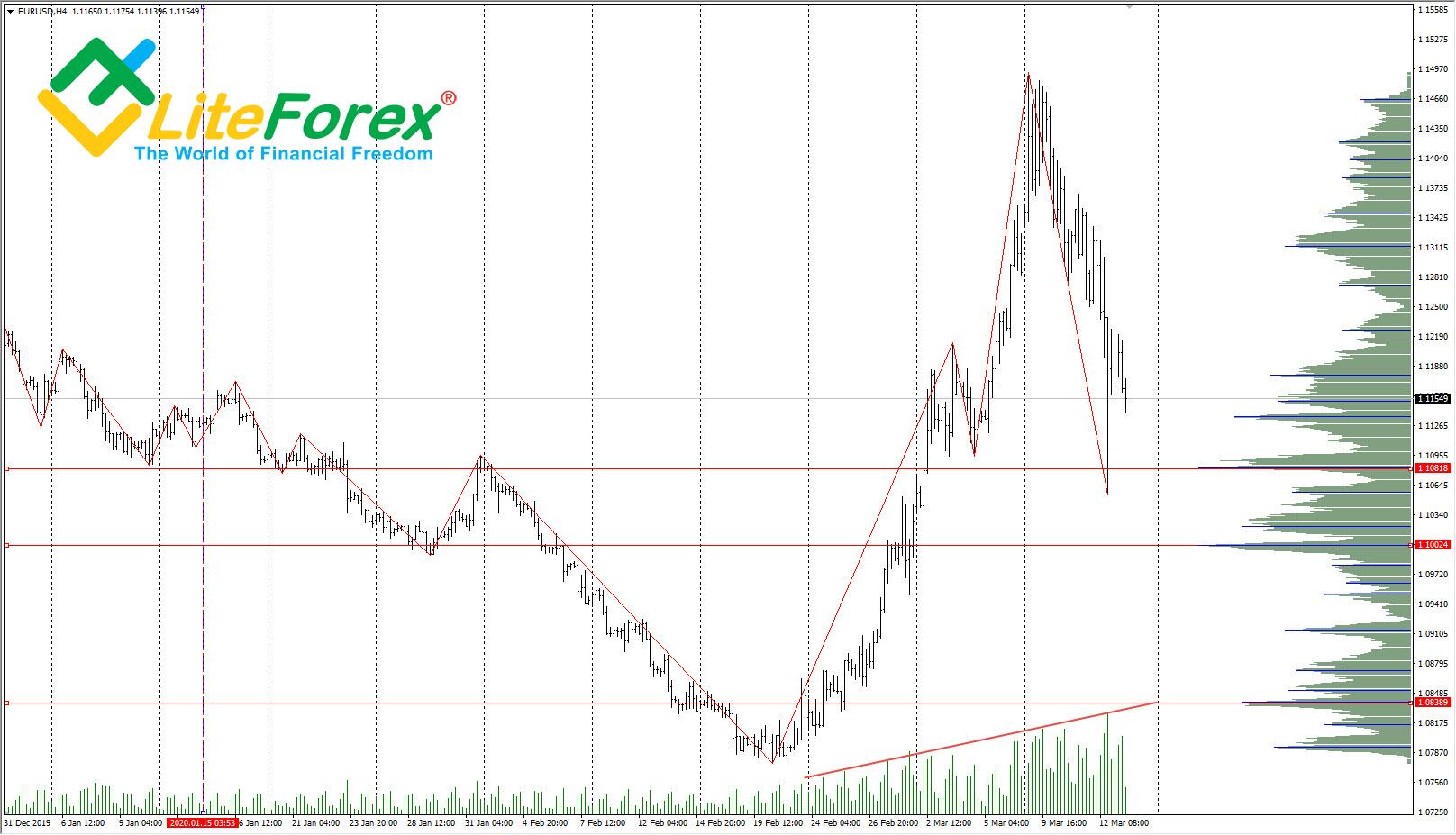

تایم فریم هایی که مناسب تحلیل چارت قیمتی هستند را بررسی کرده و متوجه شدیم که نباید پیشینه ی بیش از ۳ ماه را مدنظر قرار دهیم. حال می خواهیم به سراغ حجم افقی رفته و ببینیم در ترمینال های معاملاتی چه شکلی دارد. حجم معاملاتی نشان دهنده ی فعالیت بازار و نقدینگی موجود در آن در سطحی مشخص است.

هر چقدر که حجم بالاتر باشد معامله گران بیشتری دستورات معاملاتی خود را در سطح قیمتی قرار می دهند و این در خصوص تحلیل چارت برایمان اهمیت بیشتری پیدا می کند. حجم عمودی نشان دهنده ی تعداد معاملاتی است که در یک بازه ی زمانی مشخص به پایان رسیده اند. حجم افقی حجم های معاملاتی را در یک بازه ی زمانی به نحوی جمع بندی و خلاصه کرده و آن را در سطح قیمتی مشخصی توزیع می کند (شکل ۱).

شکل ۱: شاخص جفت EURUSD در تایم فریم Н4 - حجم افقی و عمودی

می خواهیم وضعیت جفت EURUSD را مدنظر قرار دهیم. اندیکاتور حجم افقی را در پایین چارت می بینیم که نشان دهنده ی افزایش چشمگیر نقدینگی بازار از روز ۲۴ فوریه است. می توانیم این نتیجه گیری را مطرح کنیم که روند صعودی وضعیتی قوی دارد، زیرا هر چقدر نقدینگی بالاتر باشد حرکات قیمتی قوی تری نیز مشاهده خواهد شد. در کنار این، می توانیم ببینیم که حجم افقی که در هیستوگرام سمت راست صفحه مشاهده می شود در سطحی بالا قرار داد (۱.۱۰۸۱، ۱.۱۰۰۲، ۱.۰۸۳۹) که می تواند نقش سطوح حمایت و مقاومت را داشته باشد.

توجه داشته باشید که در روز ۱۲ مارس ۲۰۲۰ قیمت به محض دستیابی به سطح ۱.۱۰۸۱ از آن یک ریباند صعودی داشته است. این بدین معنا است که یک معامله گر بزرگ تصمیم گرفته تا پوزیشن خرید خود را در برابر سقوط قیمت بیمه کند و حجم زیادی از یورو را خریداری کرده است. بنابراین، اگر این معامله گر بزرگ فرض کند که شاخص جفت EURUSD به حرکت صعودی خود ادامه خواهد داد، عدد ۱.۱۰۸۰ نقش یک سطح حمایتی فوق العاده را بازی خواهد کرد. بنابراین، می توان استاپ لاس را پایین تر از سطح بعدی تجمیع حجم معاملاتی (=بالاتر از سطح ۱.۱۰۰۰) قرار داد.

چرا روز ۱۵ ژانویه به عنوان نقطه ی محوری محاسبه ی حجم انتخاب شده است؟ من این تاریخ را انتخاب کردم زیرا دو هفته ی نخست سال جدید ویژگی پایین بودن حجم گردش نقدینگی را دارند. پول از هفته ی سوم به بعد وارد بازار می شود.

اما این را نیز باید بگویم که انتخاب نقطه ی شروع اینچنینی یک تصمیم شخصی است و از قواعد غیرقابل تغییری تبعیت نمی کند. همه چیز به سلایق شخصی معامله گر بستگی دارد. اگرچه، معامله گر باید این را بداند که چرا تاریخی مشخص را برای خود انتخاب کرده است.

نقطه ی محوری ای که به آن ارجاع داده می شود معمولا ابتدای یک ماه و یا ابتدای یک روند یا بازه ی زمانی دیگری است که از لحاظ معاملاتی معنا و مفهوم داشته باشد.

حال می خواهم توضیح دهم که اندیکاتور حجم افقی را چگونه در تایم فریم ساعتی مورد محاسبه قرار دهیم (شکل شماره ۲). نقطه ی شروع ما ابتدای یک روند صعودی در روز ۲۰ فوریه است. همانطور که هیستوگرام نشان می دهد حجم معاملاتی حداکثری در سطح تقریبی ۱.۱۱۸۰ قرار دارد.

کمی پایین تر سطح حمایت در تایم فریم بلند مدت تر مشاهده می شود (۱.۱۰۸۲ و ۱.۱۰۰۲). برای معاملات فروش جفت EURUSD این سطوح می توانند تارگت باشند. استاپ لاس باید بالاتر از سطح ۱.۱۱۸۰ قرار داده شود. استاپ لاس صحیح می تواند در محدوده ی نقطه ی اوج و در سطح ۱.۱۲۱۶ قرار گیرد.

بنابراین،، اگر سطوح حمایت و مقاومتی که حجم افقی نشان می دهد را با سایر متد های تحلیل تکنیکال ترکیب کنید وضعیت دقیق تری از بازار به دست خواهید آورد. تحلیل شما نه تنها مبتنی بر ابزارهای تکنیکال در چارت قیمتی بلکه بر اساس نقدینگی بازار نیز خواهد بود و بدین ترتیب عملکرد معاملاتی شما نیز افزایش خواهد یافت.

شکل ۲: قیمت جفت EURUSD، تایم فریم H1، حجم افقی و عمودی

در نتیجه گیری این مقاله می خواهم به سوال منطقی ای که پرسیده شده پاسخ دهم: با توجه به اینکه معاملات بازار فارکس در یک محل متمرکز به وقوع نمی پیوندد این حجم ها اساسا از کجا می آیند؟ نکته ای ظریف در اینجا وجود دارد و آن هم این است که قاعدتا صحیح ترین چیزی که وجود دارد حجم های معاملاتی واقعی در بازار های آتی و سهام است، اما خب برای دانستن چنین حجم های معاملاتی ای باید پول پرداخت کنید زیرا داده های اینچنینی گران هستند.

اگرچه، به جای حجم واقعی می توانید از ''حجم تیک'' استفاده کنید که (تعداد معاملات در یک روز یا بازه ی زمانی مشخص را نشان می دهد. تجربه ی شخصی من نشان می دهد که تفاوت کمی میان حجم های واقعی و حجم های تیک وجود دارد و بدین ترتیب می توانید زمان و پول خود را ذخیره کنید.

می توانید از اینجا به طور رایگان اندیکاتور حجم افقی را دانلود کنید. این اندیکاتور را برای متاتریدر ۴ یا ۵ در ترمینال معاملاتی لایت فارکس نصب کرده و از آن استفاده نمایید. تنها محدودیتی که این روش به همراه دارد این است که این اندیکاتور حجم را تنها از زمانی که نصب انجام می شود محاسبه می کند.

هر چقدر اندیکاتور را زودتر در چارت معاملاتی نصب کنید سریع تر پول در می آورید. امیدوارم سود خوبی کسب کنید اما در عین حال توصیه می کنم که قواعد مدیریت پول را به یاد داشته باشید و بدانید که هیچ اندیکاتور یا استراتژی معاملاتی ای نیست که شانس ۱۰۰ درصدی موفقیت داشته باشد!

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

نمودار قیمت EURUSD در حالت زمان واقعی

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.