واگرایی در معاملات فارکس سیگنال های کاملاً متداول تجزیه و تحلیل فنی است. اینها سیگنالهای اولیه فارکس هستند که اندیکاتور تغییر و بازگشت روند و فیلتر کنندهی سیگنالهای غلط میباشند. این مقاله مروری دقیق درباره همگرایی ها و واگرایی ها است.

مقاله را به قسمت بوک مارک خود اضافه کنید تا به وقت نیاز به آن رجوع کرده و تئوری را بازنگری کنید.

مقاله شامل موضوعات زیر می باشد:

واگرایی در معاملات چیست

واگرایی فارکس به عنوان موردی تعریف میشود که قیمت یک دارایی در جهت مخالف یک اندیکاتور فنی مانند یک اسیلاتور (نوسان دهنده)، در حرکت باشد. به عنوان مثال، قیمت دارایی در حال افزایش است، اما خط نوسان ساز در جهت مخالف حرکت میکند. وضعیت مخالف در واقع فارکس واگرایی است.

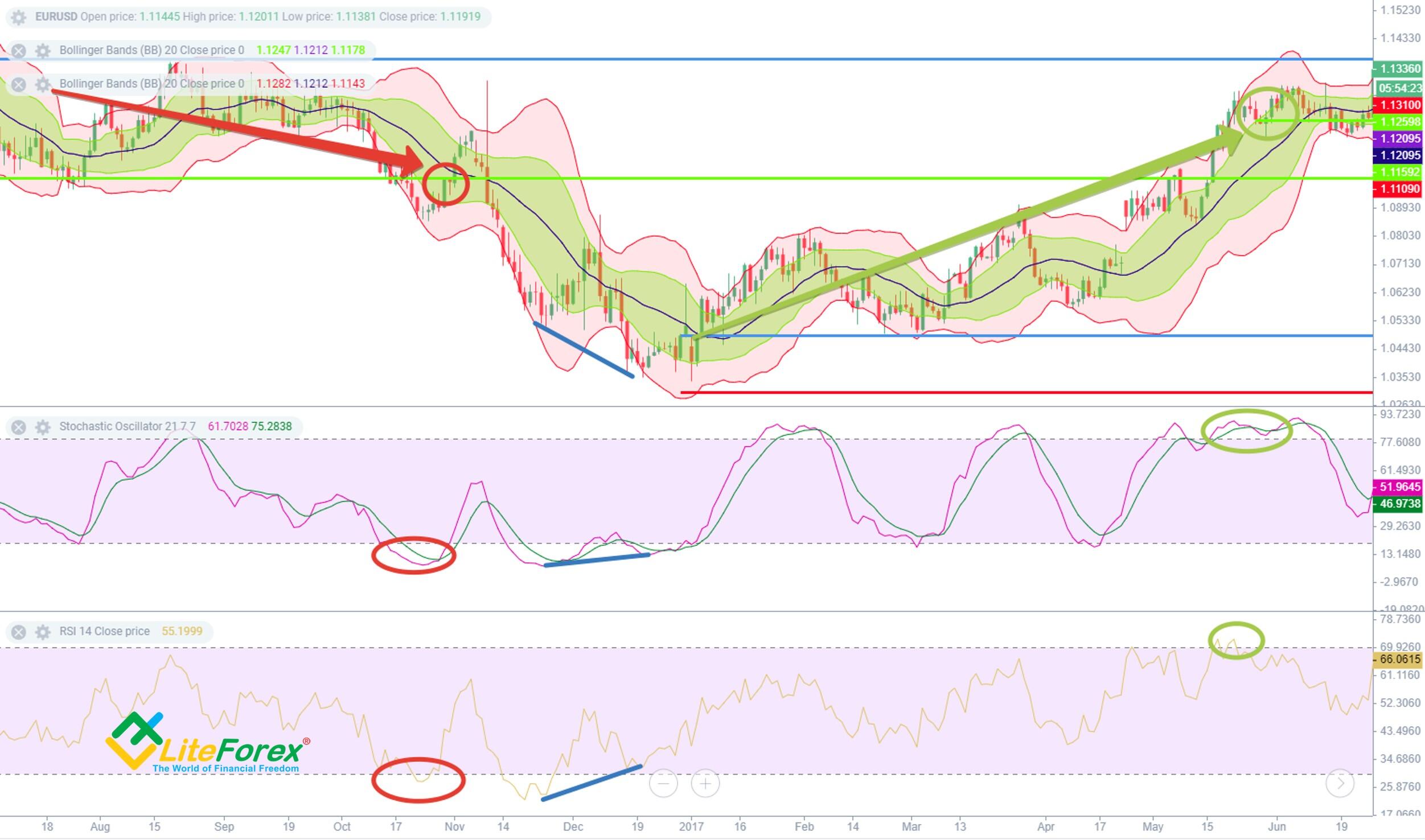

بیایید تا مثالی از واگرایی فارکس را در نمودار EURUSD بررسی کنیم.

با توجه به نمودار می توانید مشاهده کنید که بالاترین قیمت بعدی که با خط آبی مشخص شده است، بالاتر از بالاترین قیمت قبلی میباشد. اندیکاتور MACD (همگرایی و واگرایی میانگین متحرک) در اینجا به عنوان یک اندیکاتور واگرایی فارکس عمل میکند. با این حال، اندیکاتور MACD یک حرکت رو به پایین را نشان میدهد. مشاهده میکنید که هیستوگرام اندیکاتور واگرایی فارکس در حال نزدیک شدن به صفر است. سیگنال دقیق است به طوری که قیمت به سمت پایین معکوس میشود. کمی جلوتر حرکت میکند، بنده میگویم که این مثال یک واگرایی ساده که با رشد کاهنده همراه است که به آن منفی نیز گفته میشود. واگرایی منفی هنگامی رخ میدهد که وجوه سپردهی پایه به سقف جدیدی منتقل شود، اما این اندیکاتور نتواند یک سقف جدید را ثبت کند و در عوض یک حد پایینتر را ایجاد میکند.

سیگنال های واگرایی شاخص در معامله

می خواهیم تمامی انواع سیگنال های واگرایی شاخص را بررسی کرده و مثال آن ها را در چارت بررسی کنیم.

اگر چه واگرایی یک سیگنال و علامت ساده است، اما بسیاری از مردم در مواجهه با معاملات فارکس واگرایی دچار سردرگمی میشوند. علت این امر آن است که واگرایی انواع و دستهبندیهای متنوعی را شامل میشود.

به طور کلی، واگرایی به چند نوع تقسیم میشود که می توانید در پایین ببینید:

- منظم (ساده) / پنهان / گسترده؛

- صعودی / نزولی؛

- منفی / مثبت؛

- مستقیم / معکوس؛

- واگرایی / همگرایی.

پنج زیرگروه وجود دارد! چنین تنوعی حتی برای افراد حرفهای نیز می تواند گیج کننده باشد. در واقع واگرایی در معاملات آسانتر از آن است که به نظر میرسد! اجازه دهید انواع سیگنالهای واگرایی ممکن را بررسی کنیم.

الگوی دو قله و الگوی دو دَره

برای درک انواع واگراییهای فارکس، ابتدا باید بیاموزیم که چگونه یک واگرایی در بازار را شناسایی کنیم. صرف نظر از نوع واگرایی، همه سیگنالها بر اساس سه اصل هستند:

1. ویژگی اصلی این است که وقتی الگوی دو قله و یا دو دره، در نمودار قیمت ظاهر شود.

به عبارت دیگر، باید دو قله (نقاط سقف در منحنی) و یا دو دره (پایینترین نقاط در منحنی) در نمودار وجود داشته باشد.

توجه! این انحناهای بیشینه و کمینه باید در بازار روند ظاهر شوند.

در نمودار بالا هیچ دو قلهای وجود ندارد. نقاط سقف، صریح و واضح نیستند. بنابراین، هیچ سیگنال واگرایی وجود ندارد.

2. هر واگرایی فقط بر اساس نقاط سقف و یا نقاط پایین در نمودار قیمت و روی اندیکاتور واگرایی کشف میشود.

نمودار فوق نمونهای صحیح و درست از تفسیر واگرایی را نشان میدهد. این خط، نقاط سقف محلی از دو قله و اندیکاتور را در نمودار قیمت به هم مرتبط میکند.

نمودار فوق مثالی از تفسیر اشتباه و غلط واگرایی است. نقاط سقف قیمتها با نقاط پایین اندیکاتور به روشی اشتباه، مقایسه میشوند.

3. نقاط سقف قیمت و نقاط سقف اندیکاتور باید با یکدیگر مطابقت داشته باشند.

نمودار فوق تجزیه و تحلیل درست و صحیح واگرایی را نشان می دهد. نقاط سقف اندیکاتور همزمان با نقاط سقف قیمت در دو قله رخ میدهد.

نمودار فوق شرایطی را نشان میدهد که نقاط سقف قیمت و نقاط سقف اندیکاتور در یک زمان با یکدیگر مطابقت ندارند. این یک خطای بد است.

توضیح انواع فارکس واگرایی

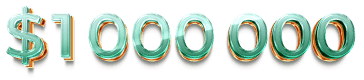

بنابراین، شما به راحتی میتوانید واگرایی را در نمودار قیمت پیدا کنید. اکنون اجازه دهید انواع مختلف واگرایی معاملات فارکس را بررسی کنیم. اصولاً سه نوع واگرایی عمده وجود دارد. آنها به واگرایی منظم (همچنین به آنها کلاسیک و معمولی هم گفته میشود)، واگرایی مخفی، و واگرایی گسترده (معکوس) تقسیم میشوند.

جدول فوق واگراییهای اصلی را بیان میکند. همان طور که میبینید هر نوع واگرایی به دو زیرگروه صعودی و نزولی تقسیم می شود (منفی و مثبت). به طور معمول واگراییهای منظم نشان دهندهی تغییر بازگشتی روند است. انواع دیگر واگرایی (مخفی و گسترده) نشان دهندهی ادامه دار بودن روند هستند، به آنها واگرایی معکوس نیز گفته میشود. بسیاری همگرایی و واگرایی را با هم اشتباه میگیرند. بگذارید این مفاهیم را روشن کنیم. واگرایی یعنی انحراف. در اصطلاح معاملات، به معنای هرگونه انحراف در روند قیمت و اندیکاتور است.

همگرایی نقطه مقابل واگرایی است. همگرایی از کلمه لاتین Convergo گرفته شده است و به معنای "نزدیک شدن" است. بنابراین، زمانی که روند قیمت و خط اندیکاتور به یکدیگر نزدیک میشوند و یکدیگر را ملاقات میکنند، همگرایی در واقع نوعی از واگرایی است.

واگرایی منظم

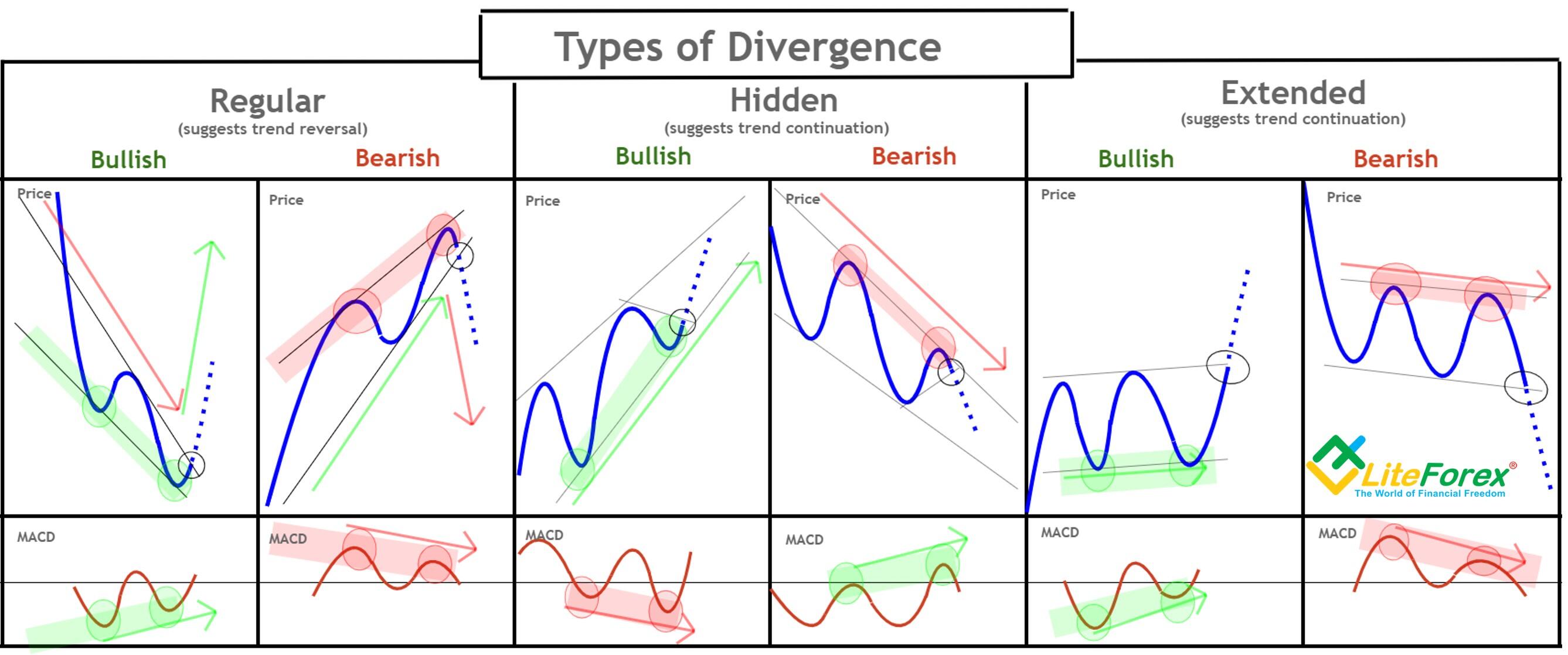

واگرایی منظم یک سیگنال بازگشتی قوی است.

برای مشخص کردن واگرایی صعودی، شما نیاز دارید تا نقاط پایین قیمت و پایینترین نقاط ثبت شده توسط اندیکاتور را تجزیه و تحلیل کنید. نمودار قیمت باید پایین ترین سطح (LL) برسد، اما اندیکاتور باید نقطهی پایین بالاتری (HL) را نشان دهد (سمت چپ جدول).

خطوط آبی در نمودار، همگرایی صعودی منظم را نشان می دهند. قیمتی که به پایینترین حد کف (LL) میرسد، یک الگوی دو دره را تشکیل می دهد، اما MACD سطح پایین بالاتری (HL) را نشان میدهد. در معاملات، این واگرایی منظم بیانگر آن است که به زودی شاهد تغییر روند نزولی به صورت معکوس خواهیم.

برای فهمیدن واگرایی منظم نزولی، شما باید نقاط سقف قیمت و نقاط سقفی که توسط اندیکاتور مشخص شده را تجزیه و تحلیل کنید. قیمت باید به بالاترین سطح (HH) برسد، اما نقاط سقف اندیکاتور در حال کاهش است (سمت راست جدول). واگرایی منظم نزولی نشان می دهد که روند رشد باید به زودی کاهش یابد، بنابراین، افراد میتوانند وارد معاملات کوتاه مدت شوند.

نمودار فوق واگرایی منظم نزولی را نشان میدهد. قیمت امنیتی به نقطهی سقف جدیدی در قیمت رسیده است، اما هیستوگرام MACD موفق به گریز از نقاط سقف قبلی نمیباشد. بنابراین، روند قیمت باید به زودی کاهش یابد.

واگرایی مخفی در فارکس: همگرایی

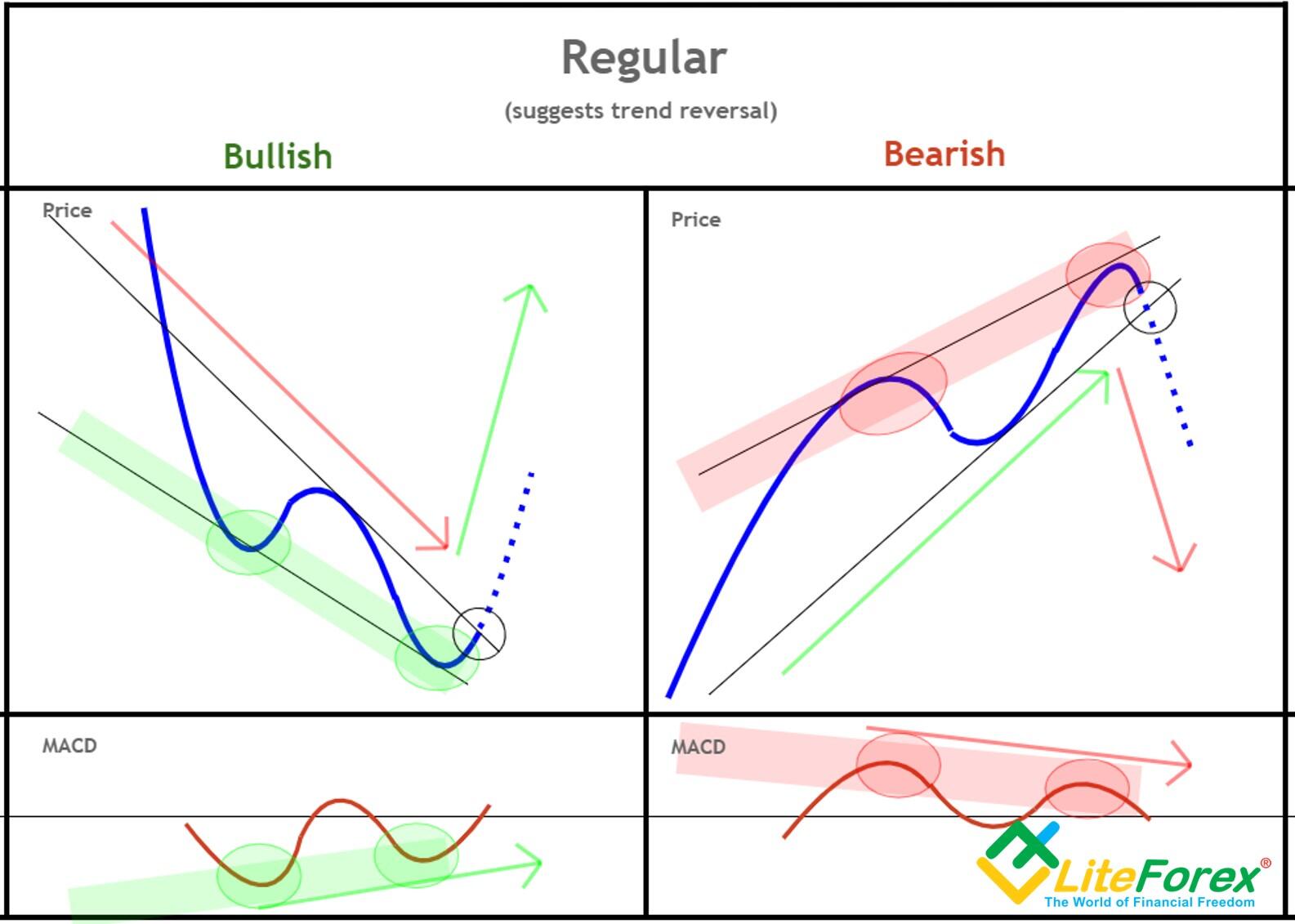

واگرایی مخفی در فارکس برعکس واگرایی منظم است؛ این در واقع نشان دهندهی ادامه دار بودن روند است.

واگرایی مخفی صعودی زمانی اتفاق می افتد که وقتی اندیکاتور دارد به پایین ترین پایین خود (LL) می رسد، قیمت به پایینترین سطح بالایی (HL) برسد. سیگنال صعودی واگرایی پنهان در یک روند صعودی ظاهر می شود. این نشان دهنده ادامه روند است. سمت چپ جدول فوق نمونه ای از واگرایی مخفی را نشان می دهد.

نقاط کف قیمت، که با یک خط آبی در بالا مرتبط هستند، بالاتر میروند. نقاط پایینMACD در حال پایین آمدن است. بنابراین، یک واگرایی مخفی صعودی وجود دارد که به معنای ادامهی روند است.

برای مشاهدهی واگرایی مخفی نزولی، ما باید نقاط سقف قیمت را تجزیه و تحلیل کنیم. قیمت پس از روند نزولی در حال ساخت نقاط سقف پایینتری (LH) است، در حالی که MACD دارد به نقاط سقف بالاتری (HH) میرسد. یک واگرایی مخفی نزولی در روند نزولی در حال ظاهر شدن است؛ این بدان معناست که معکوس شدنی که انتظارش را داشتیم نادرست است، و روند احتمالاً ادامه خواهد داشت. این موضوع در سمت راست جدول مرجع نمایش داده شده است.

نمودار فوق واگرایی مخفی نزولی را نشان می دهد. نقاط سقف قیمت در حال پایین آمدن است، در حالی که نقاط سقف MACD در حال بالا رفتن هستند. بنابراین، همچنان روند مشخص نشده است. روند نزولی ادامه دارد.

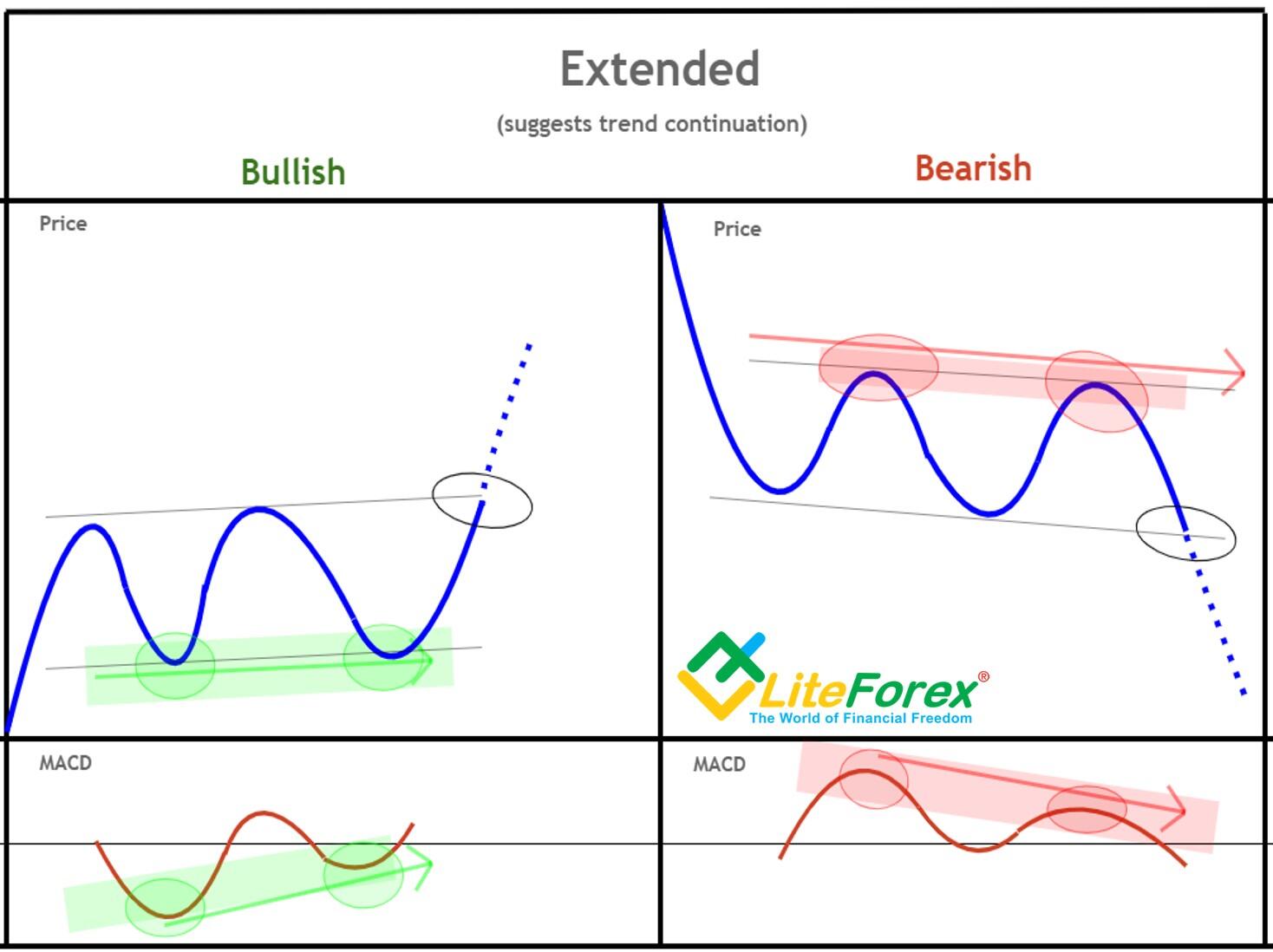

واگرایی گسترده

واگرایی گسترده در فارکس مشابه واگرایی مخفی است. با این حال، واگرایی گسترده قادر به شناسایی اصول و قوانین اساسی که اغلب در روندهای نامشخص رخ میدهد، نیست. این نوع واگرایی از قیمت بالا و یا پایین مشخص و واضحی برخوردار نیست. بسیاری از معامله گران، واگرایی گسترده را به عنوان یک سیگنال تجاری در نظر نمیگیرند که این امر بیانگر این است که این یک پیام غلط است.

واگرایی گسترده صعودی با افزایش نقاط کف همراه است. در واگرایی نزولی، نقاط سقف پایین میآیند. اجازه دهید نمونههای جدول را مشاهده کنیم.

شکل بالا واگرایی گسترده صعودی را در اندیکاتور MACD نشان میدهد. قیمت نقاط کف تقریباً برابر است (انحراف جزئی قابل قبول است). با این حال، کف دوم MACD، بالاتر از کف اول است. این واگرایی نشان دهنده ادامه روند صعودی است.

واگرایی نزولی نیز بر اساس دادههای اندیکاتور مشخص میشود. MACD سقف پایینتری (LH) را نشان میدهد. این بدان معناست که کاهش قیمت همچنان ادامه خواهد داشت، بنابراین میتوان موقعیت کوتاه مدتی را وارد کرد.

نمودار EURUSD فوق واگرایی گسترده نزولی MACD را نشان می دهد، که نشان می دهد روند نزولی ادامه دارد. ممکن است انحرافات جزئی وجود داشته باشد، اما میزان نقاط سقف در نمودار اول و دوم تقریباً برابر است. سیگنال در روند نامشخصی ظاهر میشود ، که یک ویژگی معمول در واگرایی گسترده حساب میآید.

اشتباهات رایج هنگام معامله با واگراییها

معاملهگران مبتدی اغلب با اطلاعات نادرست درباره واگرایی در اینترنت روبرو میشوند. در زیر من در مورد رایجترین اشتباهات هنگام معامله با واگراییها بحث خواهم کرد:

- در بسیاری از وبسایتهای تجارت فارکس، متوجه شدم که نویسندگان واگرایی را به اشتباه تشخیص میدهند. به عقیدهی آنها اگر اندیکاتور در حال حرکت به سمت بالا باشد، خط کشیده شده در نقاط سقف اندیکاتور، در واقع نقاط سقف واقعی را نشان میدهد. بر این اساس، نقاط سقف موجود در نمودار قیمت را با خط ارتباط میدهند. به طور مشابه، در مورد روند نزولی، هنگامی که نقاط سقف اندیکاتور زیر خط صفر هستند، نقاط کف قیمت را در نمودار متصل میکنند. به عبارت دیگر، آنها بر این باورند که اگر اندیکاتور یک کاهش را نشان دهد، آنها نیاز دارند تا باید نقاط کف را به هم وصل کنند؛ و اگر افزایش را نشان دهد، آنها نقاط سقف را به هم متصل میکنند.

- به یاد داشته باشید! شما باید همیشه وقتی معامله از نوع واگرایی است با نمودار قیمت شروع کنید. در مرحله اول ، نقاط سقف قیمت را در نمودار پیدا کنید، در حالت ایده آل، یک دو قله و یا یک دو دره را بیابید. در مرحله بعدی، دادههای اندیکاتور را کشف میکنید تا یک واگرایی پیدا کنید.

- دومین خطای رایج زمانی است که معاملهگران به سادگی با متصل کردن قلههای مجاور نوارهای وضعیت اندیکاتور اقدام به شناسایی واگرایی میکنند. اما آنها به این مورد توجه نمیکنند که آیا این قلهها در روند مشابه رخ میدهند و یا خیر.

- مهم! برای ردیابی واگرایی واقعی، باید فقط نقاط سقف قیمتها را در همان روند مقایسه کنید.

- مثالی دیگر از واگرایی کاذب، وقتی معاملهگران فکر میکنند که اگر در نمودار اندیکاتور یک شیب صعودی وجود دارد، و در نمودار قیمت یک شیب نزولی وجود دارد، این رویداد همگرایی است. اما این یک اشتباه است!

- به یاد داشته باشید! واگرایی در واقع با واگرایی/ همگرایی نقاط سقف و کف قیمت و اندیکاتور تعیین میشود، نه به وسیلهی جهت خطوط آنها.

- - بسیاری از معاملهگران نیز به هنگام تحلیل واگرایی نقاط سقف قیمت و نقاط کف اندیکاتور ، دچار اشتباه میشوند.

- اگر یک واگرایی را پیدا کردید، اطمینان حاصل کنید که نقاط اندیکاتور و نقاط سقف قیمت هم زمان رخ میدهند. شما نباید نقاط سقف قیمت که در زمانهای متفاوت رخ میدهند را تحلیل کنید!

- واگرایی، به عنوان شاخصی اولیه، سیگنالهای کاذب بسیار زیادی را نشان میدهد. تجارتی که فقط بر اساس واگرایی باشد اشتباه بزرگی است!

- واگرایی را که به دنبال حرکات (افت و خیز) قیمت بوده است، در نظر نگیرید. احتمالاً آنها باید موارد اشتباه باشند. شما نباید روی واگراییهای گذشته معامله کنید.

- - اشتباه رایج دیگر این است که فکر میکنیم واگرایی فقط یک سیگنال بازگشتی است. بسته به نوع واگرایی، ممکن است نه تنها نشان دهندهی تغییر بازگشتی روند، بلکه نشان دهندهی ادامه دار بودن آن نیز باشد.

اگر از ابتدا این مقاله را خوانده باشید، هم اکنون قادر هستید تا سیگنال واگرایی را کشف کنید. همین حالا درگاه تجاری خود را باز کنید و سعی کنید خودتان واگرایی ها را پیدا کنید. چه نوع واگراییای پیدا کردهاید؟ چه چیزی را نشان میدهد؟ سپس، به لیست اشتباهات رایج برگردید و مطمئن شوید که از بروز آن دسته از موارد جلوگیری میکنید. این تمرین بهترین راه برای به خاطر سپردن این الگوی معاملاتی است.

واگرایی و تایید

باید تاکید گرد که واگرایی یعنی چارت قیمتی و اندیکاتور در جهت مخالف یکدیگر حرکت کنند. بسته به نوع آن، واگرایی می تواند نشانگر معکوس شدن روند و یا ادامه پیدا کردن آن باشد. ویژگی اصلی واگرایی این است که یکی از سیگنال های پیشرو است. تایید چنین سیگنالی می تواند بعد از وقوع یک اتفاق و یک حرکت مرتبط در بازار اتفاق بیفتد.به طور کلی هرگونه سیگنال اندیکاتور، الگوی پرایس اکشن، الگوی چارت، و یا الگوی موجی که واقعیت حرکت شاخص و یا سیگنال های واگرایی را تایید کند می تواند نوعی تاییدیه در نظر گرفته شود.

واگرایی و معکوس شدن

معکوس شدن در معامله یعنی حرکت شاخص تغییر کند. در تحلیل تکنیکال معکوس شدن حرکت شاخص مهم است زیرا معامله گران می توانند از یک روند جدید سود کسب کنند. زمانی که یک اندیکاتور نشانگر تغییر فضای هیجانی بازار باشد و بعد از ایجاد واگرایی ممکن است معکوس شدن حرکت شاخص به وقوع بپیوندد. همچنین، بعد از دستیابی شاخص به یک سطح کلیدی و یا به هنگام فراتر رفتن قیمت از خط روند معکوس شدن حرکت شاخص می تواند به وقوع بپیوندد.

لازم است تاکید گردد که واگرایی یک سیگنال پیشرو است و این در حالی است که تاییدیه و معکوس شدن هر دو وضعیت کنونی بازار را به نمایش می گذارند.

سیگنالهای واگرایی تجارت

خوب، ما تا اینجا در مورد تئوری و الگوی واگرایی مطالعه کردیم. حال اجازه دهید سیگنالهای واگرایی معاملات تجاری را در بازارهای مختلف مالی مشاهده کنیم.

واگرایی منظم نزولی

واگرایی منظم نزولی در انتهای مورد انتظار روند شکل میگیرد. معاملهگران معمولاً چنین شرایطی را این گونه توصیف میکنند که روند دچار خستگی (exhaustion) شده است.

نمودار فوق واگرایی نزولی را نشان میدهد که با خطوط آبی مشخص شده است. بنابراین، میبینید که روند باید به زودی معکوس شود، اما ما باید یک سیگنال تأیید کننده داشته باشیم. برای تعریف نقطه ورود، وقتی خط روند (خط سبز تیره) شکسته شود، میتوانیم از سیگنال استفاده کنیم. وقتی نوار تغییر بازگشتی در زیر روند بسته میشود، ما وارد یک معامله کوتاه میشویم. من نقطه ورود را با رنگ آبی مشخص کردهام.

ما حد ضرر را کمی بالاتر از نقطهی سقف محلیِ بعدی (خط قرمز) تنظیم میکنیم. برای قطعی کردن سود، ما میتوانیم از یک حد سود دیگری استفاده کنیم که دو برابر از حد ضرر (خط سبز) بزرگتر است. قیمت پایین میآید و ما سود میبریم.

واگرایی منظم صعودی

واگرایی منظم صعودی یک سیگنال برگشتی عالی است. درست مثل واگرایی نزولی، ما باید از شکست روند روند به عنوان یک سیگنال ورود استفاده کنیم.

نمودار فوق یک سیگنال واگرایی صعودی کامل را نشان میدهد. قیمت در روند کاهشی است. مدتی بعد، دو واگرایی منظم صعودی متوالی وجود دارد. آنها را با رنگهای مختلف علامت گذاری کردهام. بعداً این پدیده را توضیح خواهم داد. اکنون، ما فقط باید این واقعیت را در نظر داشته باشیم. حال، آن را دقیقاً مانند تنها یک سیگنال بازگشتی قوی در نظر میگیریم.

وقتی از خط روند برای بررسی جزئیات نقاط ورودی استفاده میکنید، باید بتوانید آن را به درستی ترسیم کنید. روند نزولی در مثال ما، از اولین سقف روند تا آخرین نطقه سقف محلی شروع میشود. در مثال قبلی، با روند صعودی، رویکرد یکسان بود، اما خط روند از نقاط کف کشیده شد.

بگذارید به مثال خود برگردیم. بعد از بسته شدن اولین نوار در بالای خط روند، ما وارد مرحلهی بلند مدتتری میشویم. من آن را با سطح افقی آبی رنگ روی نمودار مشخص کردهام.

مانند مثال قبلی، ما حد ضرر را کمی پایینتر از نقطهی کف محلی قبلی قرار دادهایم. حد سود دو برابر بزرگتر از حد ضرر است.

باید توجه داشته باشم که بردن سودی که دو برابر بیشتر از حد ضرر است همیشه کارآمد نیست. در این مورد، باید به مدت یک ماه منتظر یک معاملهی سودآور باشیم. براساس ترکیبی از سیگنال واگرایی با سایر اندیکاتورها و استراتژیهای معاملاتی میتوانید از معامله خارج شوید. کمی بعد با جزئیات بیشتر به این موضوع خواهم پرداخت.

واگرایی گستردهی نزولی

برخلاف دو نوع واگرایی قبلی، این سیگنال به معنای ادامه روند است. برای وارد شدن به روند، پس از دنبال کردن یک تغییر بازگشتی ناموفق، میتوانید از واگرایی گسترده نزولی استفاده کنید.

نمودار فوق یک مورد متداول واگرایی گسترده را نشان می دهد. در این جا واگرایی گسترده نزولی وجود دارد، جایی که اندیکاتور به نقاط سقف بالاتری میرسد، در حالی که نقاط سقف قیمت پایین میآید (با خطوط آبی مشخص شده است). این سیگنال باید با روند بازگشتی کاذبی دنبال شده باشد.

برای تعیین نقطهی ورود، ما از میانگینهای متحرک اندیکاتور MACD، یعنی شکست نزولی سطح صفر استفاده میکنیم. معمولاً، وقتی میانگینهای متحرک MACD به منطقه مثبت میروند، به عنوان یک سیگنال بازگشتی روند مشاهده میشوند. با این وجود، با در نظر گرفتن واگرایی مخفی نزولی، انتظار یک شکاف کاذب در این سطح را داریم. بنابراین، هنگامی که اندیکاتور به منطقه منفی باز میگردد، ما وارد یک معاملهی کوتاه میشویم. حد ضرر کمی بالاتر از اولین سقف در همگرایی تشکیل شده (خط قرمز) تنظیم شده است. از نمودار فوق مشخص است که حد سود، که دو برابر بیشتر از حد ضرر است، تحت تأثیر قیمت قرار گرفته و با سود از تجارت ما خارج میشود.

واگرایی گستردهی صعودی

این سیگنال نماینگر همان سیگنال قبلی است. همچنین نشان می دهد که روند، این بار روند صعودی، ادامه دار خواهد بود.

از نمودار بالا مشخص است که هیستوگرام MACD نقاط کف پایینتری را تشکیل میدهد، در حالی که نمودار قیمت روند صعودی را نشان میدهد. واگرایی گستردهی صعودی را با خطوط آبی مشخص کردهام.

مانند مورد قبلی، ما انتظار یک روند بازگشتی کاذب داریم. میانگین متحرک MACD (با خط سیگنال اشتباه نگیرید!) برای لحظهای از سطح صفر پایینتر میرود و دوباره برمیگردد. این سیگنال خرید است! من آن را با سطح آبی در نمودار قیمتِ جفت ارز مشخص کردهام. ما حد ضرر را مانند مورد قبلی تنظیم کردهایم؛ فقط زیر کف قیمت قرار دارد. تارگت، فاصلهی دو برابری حد ضرر، خیلی زود به دست میآید.

سیگنال واگرایی کاذب

این یک وضعیت معمول در سیگنالهای واگرایی تجاری است. سیگنال واگرایی کاذب زمانی رخ میدهد که همگرایی یا واگرایی خطوط منجر به ادامهی روند یا بازگشت مورد انتظار آن نمیشوند.

به سه روش میتوانید خطر اشتباهات را کاهش دهید:

- قوانین مدیریت پول را دنبال کنید.

- همیشه حدهای ضرر را در هر معامله تنظیم کنید.

- سیگنالها را فیلتر کنید (از اندیکاتورهای مکمل استفاده کنید).

اجازه دهید نکته سوم را با جزئیات بیشتری بررسی کنیم. برای فیلتر کردن سیگنالهای کاذب، میتوانید از ابزارهای مکمل فنی، الگوهای عملکرد قیمت ، الگوهای نمودار گرافیکی استفاده کنید. بیایید بررسی کنیم که چگونه فیلترهای سیگنال کاذب را با استفاده از نوارهای بولینگر فیلتر کنیم.

شکل بالا مثالی از واگرایی کاذب بین نمودار قیمت و هیستوگرام MACD را نشان میدهد. به دنبال سیگنال واگرایی، قیمت شروع به پایین رفتن میکند، و حتی میانگین متحرک MACD به سمت منطقهی منفی میرود. با این حال، قیمت در زیر نوارهای بولینگر تثبیت نمیشود، این بدان معناست که قیمت به جای ترند (ایجاد روند) شدن میل به تثبیت شدن دارد. نوارهای بولینگر در منطقه دایره قرمز نزدیک میشوند، جایی که قیمت به منطقه مخالف میرود. این امر سیگنال نزولی بازگشتی را لغو می کند.

من در مقاله چگونگی تنظیم اندیکاتور نوارهای بولینگر و تجارت با آن را در فارکس توضیح دادهام. برای فیلتر کردن سیگنال های کاذب ، می توانید از اندیکاتورهای روند دیگر استفاده کنید. هر سیگنال اضافی به وسیلهی اندیکاتور روند تحویل داده شده، قویتر از سیگنالهای واگرایی میباشد.

مراحل نحوه معامله واگرایی در فارکس

بنابراین، با یادگیری تئوری و کاربرد عملی واگرایی، میتوانیم یک راهنمای گام به گام برای معامله واگرایی در فارکس تهیه کنیم.

چگونه میتوان هنگام معامله واگراییها از ورود زود هنگام جلوگیری کرد

حتماً این مراحل را دنبال کنید:

- جهت روند فعلی را در نمودار قیمت تعریف کنید. خط روند را ترسیم کنید.

- برای تشخیص واگرایی، دو سقف/ دو کف متوالی را پیدا کنید.

- هیستوگرام MACD را به نمودار قیمت وصل کنید و نقاط سقف / کف را بر روی اندیکاتور متناظر با نقاط سقف قیمت در نمودار تعریف کنید.

- اگر واگرایی بین اندیکاتور و قیمت دارایی پیدا کردید، جهت سیگنال را تعریف کنید.

- در مرحلهی بعد، نقطه ورود را تعیین کنید. من پیشنهاد میدهم بر اساس نواری که فراتر از خط روند بسته میشود، وارد یک معامله شود.

- استراتژی اساسی واگرایی پیشنهاد میدهد که حد ضرر را در فاصلهای از سقف بالا (HH) / کف پایین (LL) تنظیم کنید.

- سناریوی اساسی پیشنهاد میدهد تا حد سود در فاصلهای دو برابر بیشتر از حد ضرر تعیین شود.

این یک استراتژی اساسی است که میتوانید بر اساس آن در معاملات فارکس پایه گذاری کنید. این میتواند راهنمای خوبی برای تازه کارها باشد. خود را در واگرایی معاملاتی امتحان کنید. بدون حتی ثبت نام با چند کلیک وارد درگاه شوید، واگرایی را پیدا کرده، و استراتژی تجارت خود را بسازید.

حد ضرر و حد سود در حین واگرایی معامله تعیین کنید

صرف نظر از اینکه از کدام روش معاملاتی استفاده می کنید، همیشه باید حد ضرر و حد سود را اعمال کنید. نمی توانید 24 ساعت شبانه روز نمودار معاملات خود را کنترل کنید. در زمان مناسب، فقط این دو ابزار سپرده شما را حفظ میکنند و به شما کمک میکنند سود خود را قطعی کنید. در صورت وجود سیگنالهای واگرایی تجاری، شما در بالای بالاترین سقف (HH) برای یک روند نزولی و در پایینِ پایینترین کف برای یک روند صعودی حد ضرر تعیین کنید.

شکل بالا نمونه ای از حد ضرر معقول را نشان میدهد که با خط قرمز مشخص شده است. این یک واگرایی نزولی است، بنابراین حد ضرر کمی بالاتر از سقف بالایی محلی تنظیم می شود.

در مورد واگرایی معکوس، شما حد ضرری فراتر از سقف قیمت محلی را تعیین میکنید که در الگوی واگرایی است.

واگرایی در معاملات پیروی از روند را پیشنهاد میدهد. بنابراین، با توجه به هر سیگنال بازگشتی میتوانید از معامله خارج شوید. من به معاملهگران مبتدی توصیه میکنم که حد سود خود را در فاصلهای دو برابر بیشتر از حد ضرر تعیین کنند؛ این یک استراتژی تجاری ساده و برنده است.

اندیکاتورهای واگرایی

معاملهگران اغلب از اسیلاتورها یا همان نوسانگر نماها در معاملات واگرایی استفاده میکنند. بهترین اندیکاتورهای واگرایی معاملهگر متا 4 (MT4: Meta Trader 4) شامل اندیکاتور MACD، اندیکاتور RSI ، اندیکاتور استوکاستیک (stochastic)، و اندیکاتور AO (Awesome Oscillator) میباشد. آنها کاربر پسند و ساده هستند، اما سیگنالهای معاملاتی کاملاً دقیقی را ارائه میدهند. شما میتوانید در مورد اسیلاتور استوکاستیک در تجارت فارکس در مقاله Stochastic Oscillator موارد بیشتری را بیاموزید: راهنمای استفاده از اندیکاتور در معاملات فارکس.

سایر اندیکاتورهای محبوب واگرایی در فارکس:

- اسیلاتور چایکین (Chaikin)؛

- دیمارکر (DeMarker)؛

- مومنتوم (Momentum)؛

- اسیلاتور حجم (Volume oscillator)

چرا این اندیکاتورها؟

هر اندیکاتور واگرایی فارکس ارائه شده در بالا منحصر به فرد است و دارای ویژگیها و درجه دقت خاص خود برای بازارهای مالی خاص هستند.

من فکر نمیکنم شما باید خود را به لیست بالا محدود کنید. اصول واگرایی با هر اندیکاتور فنی کار خواهد کرد. بنابراین، شما میتوانید از هر اسیلاتور مناسب که به کارتان میآید استفاده کنید.

واگرایی MACD

در مثالهای قبلی، تا کنون من از اندیکاتور واگرایی MACD استفاده کردهام. MACD مخفف عبارت Moving Averages Convergence Divergence یعنی واگرایی/ همگرایی میانگین متحرک است. اندیکاتور MACD از سه عنصر تشکیل شده است:

- خط MACD (خط اصلی) تفاوت بین میانگین متحرک نمایی آهسته (EMA) و میانگین متحرک نمایی سریع را نشان می دهد. این جهت روند را نشان میدهد.

- خط سیگنال MACD – EMA از خط MACD.

- هیستوگرام MACD تفاوت بین خطوط اصلی و خطوط سیگنال (قدرت روند) را تعریف میکند.

برای پیدا کردن واگرایی، همان طور که در بالا توضیح دادم، میتوانید از هیستوگرام استفاده کنید. یا میتوانید از خط اصلی MACD استفاده کنید. روش دوم را در زیر توضیح خواهم داد.

خطوط مورب در نمودار بالا، واگرایی صعودی MACD را برجسته میکنند. توجه داشته باشید که ما میتوانیم واگرایی صعودی و نزولی MACD را با توجه به نقاط سقفِ خط MACD (خط آبی در نمودار) تعریف کنیم، و نه بر اساس خط سیگنال. من نقطه ورود را با یک سطح آبی مشخص کردهام.

واگرایی RSI

شاخص مقاومت نسبی اندیکاتور RSI، مناطق بیش از حد خریداری شده یا بیش از حد فروخته شده را شناسایی میکند، مناطقی که به عنوان سیگنالهای ورود و خروج هستند. یکی دیگر از سیگنالهای معاملاتی قوی، اندیکاتور واگرایی RSI است. مانند نمونههای قبل، در این جا میتواند واگرایی RSI نزولی و صعودی وجود داشته باشد.

خطوط آبی، واگرایی بین نقاط سقف قیمت و نقاط سقف RSI را نشان میدهد. بنابراین، در این جا واگرایی RSI نزولی وجود دارد. من زمانی که خط RSI به خارج از منطقهی خرید بیش از حد (خط افقی آبی رنگ در نمودار) میرود، وارد یک معامله میشوم. من زمانی که RSI سیگنال فروش بیش از حد را فرستاد از معامله خارج میشوم. این نقطه را با دایره سبز رنگ در نمودار بالا مشخص کردهام. اگر میخواهید در مورد اندیکاتور RSI بیشتر بدانید، باید مقاله مربوط به شاخص قدرت نسبی - اندیکاتور RSI را مطالعه کنید.

اندیکاتور واگرایی مخفی استوکاستیک (Stochastic)

استوکاستیک یکی دیگر از اسیلاتورهای محبوب است که در معاملات واگرایی مورد استفاده قرار می گیرد. این اسیلاتور از دو خط تشکیل شده است که غالباً با یکدیگر تعامل دارند. مانند RSI، یک اندیکاتور واگرایی استوکاستیک به وضعیت خرید بیش از حد یا فروش بیش از حد بازار را پیدا میکند. استراتژی واگرایی استوکاستیک در تجارت فارکس پیشنهاد میکند تا به همگراییها و واگراییها بین نوارهای قیمت و خط اصلی اندیکاتور توجه کنید.

خطوط مورب آبی یک واگرایی منظم نزولی را نشان می دهد. وقتی خط اندیکاتور از منطقه بیش از حد خرید خارج می شود، یک سیگنال ورودی اضافی دریافت میشود. سطح ورودی با خط افقی آبی مشخص شده است.

وقتی که اندیکاتور به منطقهی بیش از حد فروش میرود، بعد از مواجهه با استوکاستیک ٪ K و٪ D، ما میتوانیم سود (خط سبز) را بدست آوریم. این سیگنال با دایرهی سبز رنگ در نمودار بالا مشخص شده است.

واگرایی اسیلاتور استوکاستیک مخفی با توجه به همان قاعدهی مشابه که در MACD و RSI وجود داشت، تعیین می شود.

نمودار بالا نمونهای از واگرایی استوکاستیک صعودی را نشان می دهد. همان طور که میبینید همان قوانینی که برای MACD کار میکردند، در این جا هم کار میکنند. دومین کف اندیکاتور نسبت به کف اول در یک روند صعودی پایینتر است. من وقتی نوار سبز تأیید کننده بلافاصله پس از تقاطع استوکاستیک در سقف دوم بسته می شود، وارد معامله میشوم. من حد ضرر را در زیر پایینترین کف واگرایی تعیین میکنم. من در دومین آزمایش مجدد منطقه خرید بیش از حد، طبق قوانین استوکاستیک حد سود را مشخص میکنم. شما همچنین میتوانید در صورت شکسته شدن قیمت از خط روند از معاملهی خرید خارج شوید، یا فقط حد سود را در فاصلهی دو برابر بیشتر از حد ضرر تنظیم کنید.

مهم! اسیلاتور استوکاستیک ابزاری بسیار مفید برای تجزیه و تحلیل فنی است. یک راهنمای دقیق برای تجارت استوکاستیک در مقالهی اختصاص داده شده به اسیلاتور استوکاستیک وجود دارد.

واگرایی اسیلاتور AO (Awesome Oscillator)

برخلاف اسیلاتورهایی که در بالا به آنها پرداختیم، اسیلاتور واگرایی AO مانند یک هیستوگرام به نظر میرسد، نه مانند یک خط منحنی. استراتژی معاملاتی با AO مشابه استراتژی هیستوگرام MACD است.

نمودار فوق معاملات فروش EURUSD را با توجه به واگرایی نزولی نشان می دهد. در مرحله بعد، معاملهی فروش با سود خارج میشود، و خرید پس از ظهور واگرایی منظم صعودی، وارد میشود. سطوح ورودی برای هر دو دورهی کوتاه و بلند مدت با یک خط افقی آبی مشخص شده است. در نقاط ورودی، اسیلاتور AO خط صفر را میشکند. ورودیها را با دایرههای سبز رنگ مشخص کردهام.

یکی از ویژگی های مهم AO این است که هنگام عبور اندیکاتور از سطح صفر، سیگنال ارسال میشود. وقتی که AO از خط صفر عبور می کند، روند محلی یا جهانی باید معکوس شود. بنابراین، هنگامی که نقاط سقف قیمت با چنین تلاقی جدا میشوند، نمیتواند با همان الگوی سیگنال باشد. برای جلوگیری از چنین خطایی، شما باید واگرایی مشابه را در بازه زمانی طولانیتری بررسی کنید. اگر سیگنال در آنجا شکسته نشده باشد، می توانید از آن در معامله استفاده کنید.

اندیکاتور واگرایی نوارهای بولینگر

قبلاً هم اشاره کردم که نوارهای بولینگر به خوبی با سیگنال واگرایی ترکیب شده اند. نوارهای بولینگر یک اندیکاتور روند است، بنابراین برای تعریف واگرایی به یک اسیلاتور نیاز داریم. من MACD را به عنوان مثال مطرح خواهم کرد.

اگر هنوز با اندیکاتور نوارهای بولینگر آشنایی ندارید، من اکیداً به شما توصیه می کنم تا مقالهی اندیکاتور نوارهای بولینگر را مطالعه کنید. من استراتژی تجارت نوار بولینگر دوبل را تشریح کردهام. به طور خلاصه، پیشنهاد میشود دو اندیکاتور نوار بولینگر را به نمودار قیمت پیوست کنید. یک اندیکاتور با ضریب 1 است و دیگری با ضریب 2. در آخر، نمودار به سه منطقه تقسیم میشود، جایی که نوار سبز مرکزی یک منطقه خنثی است، و نوارهای قرمز بالا و پایین مناطق خریدار و فروشنده هستند.

استراتژی رایج واگرایی نوار بولینگر دوبل نشان میدهد که اگر روند بازگشتی، روند صعودی را دنبال کند و قیمت وارد نوار قرمز پایینی شود، باید روند نزولی آغاز شود. در شرایط مخالف، وقتی قیمت وارد نوار قرمز بالایی میشود، باید روند صعودی آغاز شود.

از نمودار فوق مشخص است که این استراتژی سیگنالهای غلطی را نیز ارائه میدهد. بنابراین، واگراییها در اینجا فیلتر خوبی هستند. در اوایل ماه مه، جفت ارز EURUSD وارد منطقه قرمز بالایی میشود و آن را می شکند. با این حال، MACD نقاط سقف پایینتری را نشان میدهد. این نمونه ای از واگرایی منظم است. علاوه بر این، قیمت از هر دوی MACD و هیستوگرام MACD که یک تایید اضافی است، دور (واگرا) میشود. اگر شما سیگنالی مانند سیگنال متحرک همگرایی / واگرایی MACD پیدا کنید، این روند باید به زودی معکوس شود.

برای تأیید ورود کوتاه، نیازی نیست منتظر بمانیم تا قیمت به نوار قرمز پایینی برسد. ما روند جدیدی را پیش از آن که کندل استیک (نمودار شمعی) در منطقه سبز بسته میشود و میانگین متحرک MACD در حالی که هیستوگرام به منطقه منفی میرود، وارد میکنیم. ما حد ضرر را کمی بالاتر از جدیدترین نقطهی سقف محلی قرار میدهیم. ما باید یک معامله را وقتی که یک سیگنال واگرایی مخالف از بازگشت روند وجود دارد ترک کنیم.

از نمودار مشخص است که این سیگنال در ژانویه میرسد. ما از تجارت کوتاه خارج شده و وارد یک تجارت طولانی میشویم. بنابراین، میبینید که ترکیب MACD و نوارهای بولینگر یک استراتژی تجاری کامل را تشکیل میدهد. علاوه بر این، به دلیل طراحی خاص MACD، این اندیکاتور هم روی هیستوگرام و هم با استفاده از میانگین متحرک سیگنال واگرایی میدهد.

از نمودار مشاهده می کنید که به دلیل بررسی واگرایی دوبل، از سیگنالهای کاذب جلوگیری می کنیم. در این نمونهی ما، هیستوگرام MACD واگرایی صعودی را نشان میدهد، اما میانگین متحرک این سیگنال را تأیید نمیکند، بنابراین سیگنال نادرست است.

اندیکاتور حجم تعادلی (OBV)

اندیکاتور حجم تعادلی (OBV) به یک سری اندیکاتورهای مرتبط با حجم معاملاتی در بازار اشاره دارد. ایده ی پشت این اندیکاتور این است که حجم معاملاتی عاملی تعیین کننده در حرکت شاخص است.

اندیکاتور حجم تعادلی تغییرات حجم معاملاتی را اندازه گرفته و به عدد قبلی آن را اضافه کرده و یا آن را از عدد قبلی کسر می کند.حجم معاملاتی زمانی به حجم معاملاتی قبلی اضافه می شود که قیمت فعلی بالاتر از قیمت روز قبل بسته شود. همچنین، اگر قیمت فعلی پایین تر از قیمت روز قبل بسته شود عدد فعلی از عدد قبلی کسر می شود. می توان گفت که اندیکاتور حجم تعادلی (OBV) قدرت نسبی خریداران و فروشندگان در بازار را نشان می دهد.

در صورتی که حرکت قیمت و اندیکاتور حجم تعادلی متفاوت باشند واگرایی می تواند به وجود بیاید. زمانی که قیمت صعودی شود و حجم تعادلی نزولی گردد می تواند نشانگر این باشد که حرکت قیمت به زودی معکوس و نزولی خواهد شد. اگر قیمت نزولی شود و حجم تعادلی صعودی گردد قیمت احتمالا به زودی معکوس و صعودی خواهد شد.

بهترین راهبردهای معاملاتی واگرایی

با استفاده از ترکیب MACD و نوارهای بولینگر به عنوان مثال، میبینیم که می توان از خطوط روند و دیگر اسیلاتورها برای فیلتر کردن سیگنال واگرایی استفاده کرد. علاوه بر MACD، ما تا کنون به بررسی موارد همچون استوکاستیک ، AO، و RSI پرداخته ایم. این اندیکاتورها در مدیریت سیگنال واگرایی موثر هستند. اما شاید آنها با هم، حتی بهتر هم کار کنند! من پیشنهاد می کنم یک استراتژی تجارت روز واگرایی جامع را تنظیم کرده و آن را در عمل آزمایش کنیم.

من نمیخواهم استراتژی واگرایی خیلی پیچیده باشد، بنابراین از ابزارهای زیر استفاده خواهم کرد:

- استوکاستیک - 21 ، 7 ، 7 با EMA صاف شده

- RSI - دوره 14

- نوارهای بولینگر دوبل

استوکاستیک و RSI، علاوه بر تأیید واگرایی، شرایط خرید بیش از حد و فروش بیش از حد را نیز نشان خواهند داد. برای استوکاستیک، من از تنظیمات توصیه شده برای بازه زمانی روزانه از مقالهای در اینجا استفاده کردم. من از تنظیمات پیش فرض برای شاخص مقاومت نسبی استفاده کردهام.

نوارهای بولینگر به عنوان یک اندیکاتور روند عمل میکنند. حد ضرر کمی بالاتر از سقف و یا کمی پایین تر از کف تنظیم میشود. حد سود را وقتی اندیکاتور به منطقهی خرید بیش از حد/ فروش بیش از حد میرود، تنظیم خواهیم کرد.

بگذارید استراتژی معامله واگرایی را در همان موردی که با MACD معامله کردیم، آزمایش کنیم.

1. واگرایی واضحی بین قیمت و استوکاستیک وجود دارد. اکنون قیمت در نوار بولینگر بالایی، بالاتر از میانگین متحرک قرار دارد، بنابراین روند صعودی است. بر اساس این سیگنال ، یک واگرایی منظم نزولی وجود دارد.

2-قیمت نوار بولینگر بالایی را میشکند و به منطقه سبز برمی گردد. RSI به منطقهی خرید بیش از حد میرسد و دوباره پایین میآید. این سیگنالها روند بازگشتی را تأیید میکنند، بنابراین ما جزئیات نقطه ورود را توضیح میدهیم.

3. ما وارد دوره کوتاه در نوار بعدی میشویم، هنگامی که استوکاستیک عبور نزولی خطوط٪ K و٪ D (دایره آبی رنگ در نمودار)را نشان می دهد.

4. استوکاستیک به منطقه فروش بیش از حد بالا میرود. RSI در منطقهی تعادل است؛ این شرایط فروش بیش از حد را تأیید نمیکند. از این رو، میتوان انتظار داشت که یک بازگشت و یا تثبیت کاذب وجود داشته باشد، اما نه یک روند معکوس (با دایره های آبی مشخص شده است). ما پوزیشن شورت را باز نگه میداریم.

5- سرانجام، در این جا یک کورکشن صعودی وجود دارد. هیچ واگراییای وجود ندارد. اسیلاتورها در منطقه تعادل قرار دارند. ما پوزیشن شورت را نگه میداریم.

6. در اواخر ماه اکتبر، هر دو اسیلاتور وارد منطقه بیش از حد فروش شدهاند. وقتی قیمت دوباره برگشت، و اولین نوار در منطقه سبز بسته شد، ما از پوزیشن شورت خارج میشویم و سود میبریم.

در نتیجه، معلوم شد که سیگنال بازگشتی کاذب است، و افت قیمت همچنان ادامه دارد. با این حال، هیچ سیگنال ورودی وجود ندارد. مرحلهی بعد، یک واگرایی منظم مثبت وجود دارد، بنابراین ما یک پوزیشن لانگ را وارد می کنیم. سیگنال خروج از تجارت با توجه به مناطق فروش بیش از حد، فقط در ماه ژوئن ظاهر میشود (دایرههای سبز رنگ).

در نتیجه چنین آزمایش آسانی، میتوان نتیجه گرفت که این استراتژی واگرایی کاملاً دقیق است. با این حال، به دلیل خروج زودهنگام، ما میتوانیم بقیه حرکت قوی را از دست بدهیم. در حقیقت، تلاشی برای بهبودی هر کدام از حرکات قیمتی انجام نشده است. اگر یک استراتژی معاملاتی بدون افت جدی، سودآوری ثابتی داشته باشد، میتوان از آن استفاده کرد.

این الگوریتم را برای توسعهی یک استراتژی معاملات واگرایی روز امتحان کنید. استراتژی واگرایی را خودتان بدون هیچ گونه خطری و نیاز به ثبت نام در درگاه لایت فارکس، آزمایش کنید. می توانید اسیلاتورهای مختلف، مثل AO را تنظیم و استفاده کنید.

اصل انباشت واگرایی

هنگامی که با اندیکاتورهایی مانند AO یا MACD کار میکنید، ممکن است بیش از یک بار متوجه شده باشید که پس از دادن یک سیگنال واگرایی، اندیکاتور کار نمی کند، اما برعکس، تشکیل یک یا چند نطقهی سقف و کف را میدهد، در حالی که از صفر عبور نمیکند. و ما به جای ایجاد دو قله، ایجاد سه یا چند قله را شاهد هستیم. رایج ترین نظر این است که این فقط یک خطا است و گزینه دیگری به جز بستن موقعیت با حد ضرر باقی نمی گذارد.

اما اگر به توسعه آتی این وضعیت در بازار نگاهی بیندازیم، خواهیم دید که سیگنال لغو نمیشود بلکه به سادگی به زمان و وضعیت دیگری در بازار منتقل میشود. به عبارت دیگر، سیگنال انباشت می شود، و یک سیگنال دو یا سه گانه ظاهر می شود. چرا این اتفاق می افتد؟ این آسان است - ما واگرایی را تنها بر اساس کل روند فعلی تخمین نمیزنیم، بلکه آن را براساس بخش آن برآورد میکنیم. به عبارت دیگر، سیگنال اولیه ما به معنای تغییر روند محلی در محدوده جهانی است. به این تغییر روند محلی کورکشن (اصلاح) گفته می شود. بنابراین، اندیکاتور وجود واگرایی را در لحظهی آغاز شکلگیری کورکشن نشان میدهد، و پس از کورکشن هنگامی که روند اصلی ادامه دارد، اندیکاتور به سرعت متوجه اشتباه خود شده و بدون تغییر در روند جهانی شروع به پیروی از قیمت کرده است ( از خط صفر فراتر نمی رود). وقتی این روند به پایان رسید، اندیکاتور دوباره سیگنال واگرایی میدهد، که اکنون مانند داخل سیگنال قبلی واقع شده است. و حالا، این یک سیگنال واحد است. این ممکن است تا زمان تغییر روند جهانی ادامه یابد.

نمودار فوق معاملهی ما را نشان می دهد. شما آن را قبل از یک سیگنال برگشتی میبینید، در هیستوگرام MACD یک واگرایی وجود داشت (با یک دایره مشخص شده است). باید بگویم که میانگینهای متحرک MACD این سیگنال را تأیید نمیکنند. با این حال، چنین واگرایی چند گانه همگرایی تنها کل شانس کارا بودن واگرایی را افزایش میدهد.

سوالات متداول در مورد معاملات واگرایی

واگرایی انحراف بین نمودار قیمت و اندیکاتور (شاخص) فنی است. به عنوان مثال، نمودار قیمت روند صعودی را نشان میدهد در حالی که اندیکاتور به پایین کف میرسد. یا در حالی که اندیکاتور در حال افزایش است، روند قیمت کاهش مییابد.

واگرایی منظم نشان دهنده تغییر بازگشتی سریع قیمت است. این یک سیگنال خوب برای ورود به یک معاملات در بالا یا پایین روند است. حتی واگراییهای مخفی و گسترده نیز وجود دارد. برخلاف واگراییهای منظم، آنها ادامه روند را نشان میدهند. این سیگنال ها برای معاملات روند و فیلتر کردن سیگنالهای کاذب خوب هستند.

برای تشخیص واگرایی، باید خطی را از نقاط کف یا نقاط سقف در نمودار کندل استیک (نمودارشمعی) بکشید. خط دیگری را روی نقاط سقف که توسط خط اندیکاتور یا هیستوگرام کشیده شده، رسم کنید. اگر خطوط از هم دور شوند، واگرایی است. قویترین سیگنال با واگرایی منظم ارسال میشود. در یک روند صعودی، به عنوان مثال ، واگرایی منظم برای مثال، نزولی زمانی است که قیمت با بالاترین نرخ نوسان روبرو میشود، اما اسیلاتور موفق به صعود به بالاترین سطح نمی شود. یک واگرایی منظم صعودی زمانی اتفاق میافتد که اندیکاتور نتواند نقاط کف را به روز کند، در حالی که نمودار قیمت به پایین ترین سطح می رسد.

واگرایی منظم قبل از تغییر بازگشتی روند رخ می دهد. بنابراین، وقتی صحت واگرایی را تأیید میکنید، باید معامله ای خلاف روند خسته (exhausted) وارد کنید. اگر روند صعودی در حال حرکت معکوس شود، شما وارد یک موقعیت فروش میشوید. اگر روند نزولی خسته باشد، شما وارد معامله خرید میشوید.

واگرایی مخفی یا گسترده نشان دهنده ادامه دار بودن روند است. بنابراین، وقتی واگرایی مخفی یا گسترده ای را مشاهده می کنید، شما باید معاملهای را در جهت یک روند مدام وارد کنید.

واگرایی منظم (مستقیم) به معنای تغییر بازگشتی روند است؛ انواع دیگر واگراییها ، واگرایی مخفی و یا گسترده، سیگنال ادامه دار بودن روند را ارائه میدهند. به همین دلیل است که واگرایی مخفی، مانند واگرایی گسترده، بازگشتی (معکوس) نیز خوانده می شود.

معاملاتی که فقط براساس واگرایی باشند دقیق نیستند. من اکیداً پیشنهاد میکنم از اندیکاتورهای اضافی برای تأیید واگرایی استفاده کنید. شما میتوانید سیگنالهای واگرایی را با اندیکاتورهای روند، شکست خط روند، شکست سطح حمایت/ مقاومت، الگوهای نمودار، و سیگنالهای عملکرد قیمت ترکیب کنید. معاملهگران باتجربه حتی مشاوران خبره را در زمینهی واگرایی و سیستمهای معاملاتی خودکار واگرایی توسعه میدهند. این سیستمهای معاملاتی خودکار، واگرایی را بررسی میکنند و سیگنالها را به طور خودکار ارسال میکنند.

برای تجزیه و تحلیل واگرایی، میتوانید از هر نوع اسیلاتوری استفاده کنید. بهترین اسیلاتورها برای تجارت واگراییMACD ، استوکاستیک، RSI، AO (Awesome Oscillator) ، چایکین (Chaikin)، دیمارکر (DeMarker)، مومنتوم (Momentum)، اسلاتور حجم (Volume Oscillator) هستند. اگرچه تمام این اسیلاتورها متفاوت هستند، اما سیگنالهای واگرایی مشابه هستند. هر یک از اسیلاتورها سیگنالهای واگرایی را ارسال میکنند. اگر یک تازه وارد هستید، بهتر است از MACD یا AO استفاده کنید.

سیگنالهای واگرایی اساس و بخشی از خود استراتژی معاملات هستند. یا بخشی از فیلترینگی هستند که سیگنالها را برای اطمینان بررسی میکنند. دانش و توانایی کار با سیگنالهای واگرایی به معنای واقعی کمک کننده هستند. این مهارتها حداقل به یک معاملهگر کمک میکند از اشتباهات اساسی جلوگیری کرده و سپرده را حفظ کند.

واگرایی زمانی ایجاد می شود که قیمت و اندیکاتور در جهت مخالف هم حرکت کنند. این اتفاق زمانی می افتد که اندیکاتور فاکتورهایی را اندازه بگیرد که مستقیما به قیمت مرتبط نبوده و یا تغییراتی در حجم معاملاتی و یا نوسانات ایجاد شود.

دو نوع واگرایی وجود دارد: منفی و مثبت. واگرایی مثبت را واگرایی معمولی می توان نامید. واگرایی منفی می تواند مخفی یا گسترشی باشد.

واگرایی نزولی یک واگرایی معمولی است که در یک روند صعودی ایجاد شده و می تواند نشان دهنده ی معکوس شدن روند باشد.واگرایی نزولی منفی نشانگر ادامه پیدا کردن روند کاهشی فعلی است.

شما می توانید از طریق جهت گیری روند که قبل از واگرایی وجود دارد صعودی یا نزولی بودن آن را مشخص کنید.واگرایی معمولی در بازار کاهشی حالت صعودی دارد و از سویی دیگر واگرایی معمولی در بازاری که صعودی است ماهیتی کاهشی دارد. در خصوص واگرایی منفی حالت برعکس مواردی که ذکر شد صادق است.

واگرایی کاهشی برای کسانی که موقعیت فروش باز می کنند خوب است. اگر یک موقعیت خرید باز کرده اید این را می توان یک نشانه ی بد در نظر گرفت.

برای تفسیر واگرایی صعودی لازم است که حرکت قیمت و اعداد اندیکاتور را دنبال کنید. به طور مثال اگر قیمت در یک روند نزولی نقاط کف جدیدی را ثبت کند و از سویی دیگر شاخص اندیکاتور در حال صعود باشد این را می توان یک واگرایی صعودی در نظر گرفت و این یعنی معکوس شدن احتمالی صعودی.

واگرایی در شاخص سهام به این معنی است که قیمت سهام و شاخص اندیکاتور در جهت مخالف هم حرکت می کنند. به طور مثال، در حالتی که شاخص اندیکاتور نزولی شده باشد شاخص سهام می تواند به حرکت صعودی خود ادامه داده و نقاط اوج جدیدی را ثبت کند. معامله گران از واگرایی برای مشخص کردن بهینه ترین نقاط ورود به معامله استفاده می کنند.

واگرایی صعودی معمولی سیگنال معکوس شدن روند از حالت نزولی به صعودی را در یک روند کاهشی از خود نشان می دهد. این اتفاق زمانی می افتد که قیمت نقاط کف جدیدی را ثبت کند و اما اندیکاتور تکنیکال سیگنال نقاط کف بالاتری را ایجاد نماید.

زمانی که در اندیکاتور RSI (شاخص قدرت نسبی) یک واگرایی ایجاد شود این می تواند نشانگر معکوس شدن احتمالی روند باشد. واگرایی عادی در RSI زمانی ایجاد می شود که قیمت ابزار معاملاتی یک نقطه ی اوج یا کف جدید را ثبت کند اما RSI با حرکت به جهتی یکسان آن را تایید نکند. به طور مثال، اگر قیمت ابزار معاملاتی یک نقطه ی کف جدید ثبت کند اما RSI شروع به حرکت به سمتی بالاتر کند این را می توان نشانه ای از معکوس شدن احتمالی صعودی روند دانست.

خلاصه و توصیههای مربوط به تجارت واگرایی

واگرایی فارکس یکی از سیگنالهای اولیه است. واگرایی در هر بازار و با هر ابزار تجاری، دیدن و مشخص کردن را آسان میکند. سیگنال های واگرایی جهانی هستند و هم به عنوان یک عنصر استراتژی اساسی و هم به عنوان یک فیلتر اضافی در بازار اعمال میشوند. هر تاجری که از تجزیه و تحلیل فنی استفاده میکند باید سیگنالهای واگرایی را بشناسد و از آنها استفاده کند.

من میتوانم نتیجهگیریها و توصیههای اصلی در مورد تجارت واگرایی را به شرح زیر جمع بندی کنم:

- سیگنال های واگرایی به تنهایی برای ورود به معاملات کافی نیستند. واگرایی را با اندیکاتورهای فنی تأیید کنید.

- اگر با انواع مختلف واگرایی گیج شدهاید، نوع اصلی، یعنی واگرایی منظم را کاملاً بیاموزید. واگرایی منظم به شناسایی روند بازگشتی و ورود به معامله در بالا یا پایین روند کمک میکند.

- اطمینان حاصل کنید که واگرایی را به درستی تشخیص دهید. خود را با یک چک لیست بررسی کنید - به بخش اختصاص داده شده به اشتباهات رایج هنگام معامله واگرایی مراجعه کنید.

- هنگام تجزیه و تحلیل واگراییها، سیگنال های چندگانه / انباشت را در نظر بگیرید.

- وجود واگرایی در بازههای زمانی طولانیتر، معنای واگرایی را در بازههای زمانی کوتاهتر افزایش میدهد.

- سیگنال همگرایی/ واگرایی فارکس در همهی سیستم عاملها مشابه است. شما میتوانید واگرایی را در هر بازاری معامله کنید!

- هیچ اندیکاتور جهانی برای کار با واگرایی وجود ندارد! سیگنالهای واگرایی فارکس را آزمایش کنید، ترکیبات مختلفی از انیدکاتورهای فنی را امتحان کنید. با این حال، خطرات غیر موجه را متحمل نشوید. همیشه هر استراتژی را روی یک حساب آزمایشی امتحان کنید.

این تمام مواردی بود که تا این جا برایتان ذکر کردم. وبلاگ معاملهگر LiteFinance دنبال کنید! همیشه یک چیز مفید وجود دارد!

برای شما آرزوی موفقیت و سود خوب دارم!

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

نمودار قیمت EURUSD در حالت زمان واقعی

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.