برای یک معامله گر زمان با ارزش ترین دارایی می باشد. هر معامله گری می خواهد در کمترین زمان ممکن نتیجه بگیرد. همه افراد مخصوصا کسانی که تازه کار هستند، حاضر نیستند برای نتیجه گرفتن معامله باز خود چند ساعت یا چند روز صبر کنند و به محض گرفتن سود، آن را می بندند. “پیپسینگ“ به معاملاتی گفته می شود که تنها چند دقیقه باز بوده و در مدت کوتاهی با سود کم بسته می شوند. شما یاد خواهید گرفت که اسکالپینگ یا پیپسینگ چه نوع استراتژی بوده، با مزیت ها و معایب آن ها آشنا شده و چگونگی استفاده از اندیکاتور ها، در این روش مرور خواهد شد.

مقاله شامل موضوعات زیر می باشد:

تمام نکاتی که برای شناخت استراتژی های پیپسینگ نیاز دارید در این مقاله برای شما جمع آوری شده است!

پیپسینگ یا اسکالپینگ؟ در عمل اثبات شده است که تازه کاران فارکس هر دو را یکی می دانند و تفاوت های اساسی که بین این دو استراتژی وجود دارد را درک نمی کنند. با این وجود هر دو روش به نوعی یک استراتژی معاملاتی کوتاه مدت هستند که هر معامله در این استراتژی ها نهایتا چند دقیقه باز می ماند. پیپسینگ و اسکالپینگ شباهت های زیادی با هم دارند هرچند که تفاوت های این دو روش، دلیل اثر بخشی هر دو روش را مشخص می کند.

پیپسر کیست و چه تفاوت هایی با یک اسکالپر دارد

واحد سنجش حرکت قیمت، پیپ می باشد، یعنی حداقل واحد اندازه گیری قیمت برابر با 100/1 به ازای هر سنت (یا 0.0001) می باشد. کلمه ی "پیپ" خلاصه شده واژه درصد در نقطه (percentage in point) است. به علت این که در این روش از کوچکترین واحد اندازه گیری قیمت برا انجام معاملات استفاده می شود به این روش پیپسینگ گفته می شود. واحد پیپ، اندازه استانداردی نداشته و می تواند مقادیری مختلفی داشته باشد و توسط بروکر ها تعیین می شود. اگر هنگام باز شدن و بسته شدن معاملات به تغییرات روزانه قیمت ارزها نگاه کنید، به طور معمول ارز ها 50 تا 60 پیپ در روز حرکت می کنند. همچنین نرخ معاملات همیشه صعودی و یا نزولی نمی باشد. لزوما نوسانات به صورت روزانه اتفاق می افتند که باعث به وجود آمدن پویایی برای انجام مانور های مختلف می شوند.

یک پیپ همان اندازه در درصد است، یعنی حداقل واحد اندازه گیری قیمت که برابر با 100/1 به ازای هر سنت (یا 0.0001) می باشد. نام پیپ خلاصه شده واژه درصد در نقطه است. به علت این که در این روش کوچکترین واحد اندازه گیری قیمت استفاده می شود به این روش پیپسینگ گفته می شود. پیپ اندازه استاندارد نداشته و می تواند مقادیری مختلفی داشته باشد و توسط بروکر ها تعیین می شود.

- پیپسینگ سریع ترین نوع معامله ممکن در فارکس می باشد، که با حداقل نوسانات قیمت انجام می شود، برای بدست آوردن سود در این روش باید معاملات زیادی انجام شود.

پیپسینگ یک روش معاملاتی نسبتا پیچیده می باشد که مورد توجه بسیاری از معامله گران تازه کار برای انجام تمرین های مختلف با آن قرار گرفته است. بعضی از معامله گران بیش از 200 معامله در روز ثبت می کنند که هر کدام فقط چند دقیقه باز می مانند. سود حاصل شده از این معاملات خیلی کم بوده (به سختی اسپرد را پوشش می دهد) ولی در تعداد بالای معاملات می توان سود چشمگیری به دست آورد. برای مثال مطابق استراتژی های کلاسیک در یک شرایط خوب معامله گرانی که به صورت روزانه معامله می کنند 50-100 پوینت به صورت روزانه بدست می آورند، پیپسر ها و اسکالپر ها 1.5 و یا 2 برابر این حالت سود بدست می آورند. البته این آمار برای تمام معامله گران صدق نمی کند.

ایده کلی و اشکالاتی در مورد استراتژی پیپسینگ.

ایده اصلی پیپسینگ با صرف نظر از جهت حرکت قیمت، درآمدزایی از نوسانات قیمت می باشد. هر جا که قیمت حرکت کرد معامله گر باید یک معامله را باز کرده، سفارش را قرار داده و آن را ببند البته میزان سود دریافتی باید اسپرد و کمیسیون را پوشش دهد. در این قسمت می توان فرمول خاصی برای انجام این کار تنظیم کرد(اصول اساسی و روش های معاملاتی):

- تایین حد ضرر کوتاه. برای داشتن یک معامله سود آور، باید حد ضرر را تا حدی که امکان دارد در نزدیک ترین نقطه به قیمتی که معامله را باز کرده اید ثبت نمایید. ( به یاد داشته باشید رعایت حد ضرر برای کاهش ریسک معاملات در زمانی که حرکت قیمت معکوس می شود، الزامی می باشد). پیپسینگ کمترین میزان سود از هر معامله را به همراه دارد چرا که در این روش معامله گر نمی تواند یک حد ضرر بزرگ داشته باشد. اگر یک معامله گر در این روش حد ضرر بزرگی داشته باشد، سود تمام معاملات قبلی وی از بین خواهد رفت.

- بستن فوری معاملات ضرر ده. در این روش هیچ امیدی برای تبدیل شدن یک معامله ضرر ده به سود ده وجود ندارد (زیرا معاملات کوتاه مدت بوده و هیچ روندی در عرض چند دقیقه عوض نمی شود).”overholding” یا باز نگه داشتن بیش از حد معامله در این روش معنایی نداشته و باید بدون داشتن احساس حسرت، معاملات ضرر ده خود را ببندید.

در این قسمت یک نکته ی روانی پنهان مانده است: اگر نتوانید قدرت فروشندگان و خریدران را به درستی و در زمان مناسب تشخیص دهید و گروه قوی تر را مشخص کنید، حتی در صورت تشخیص درست روند و در نوسانات اندک قیمت، ممکن است ضرر کنید.

به هیجانات و حس عصبانیتی که وجود آن در بین اکثر معامله گران طبیعی است این نکته را نیز اضافه کنید که با هر معامله جدید این اضطراب تشدید شده و ممکن است در روز 200 بار آن را تجربه کنید.

مشکلات استراتژی های پیپسینگ:

- نبود درآمد پایدار. زمانی که استراتژی پیپسینگ را به کار گرفته اید از حرکت نا منظم قیمت و نوسانات اساسی، درآمد کسب خواهید کرد و در این روش ممکن است فقط گاهی اوقات در روند معامله کنید. چه کسی یک معامله ی سود ده را که در آغاز روند آن را باز کرده در عرض چن دقیقه می بندد و به سود خود اجازه ی رشد نمی دهد؟ اما اگر کسی چنین کاری انجام دهد در اصل از استراتژی روزانه استفاده کرده است و دیگر پیپسر نیست (یعنی: در این استراتژی ممکن است گاهی اوقات در جهت روند اصلی بازار معامله کنید و اگر به معامله ی خود زمان بیشتری دهید رشد خواهد کرد اما به دلیل این که در این استراتژی باید در عرض چند دقیقه معامله ی خود را ببندید نمی توانید چنین کاری انجام دهید). در استراتژی های بلند مدت یک تحلیل جامع می تواند جهت قیمت را تا بیشتر از 50 درصد هم پیشبینی کند در حالی که سود ده بودن استراتژی های پیپسینگ غیر قابل پیشبینی بوده و شانس در نتیجه معاملات نقش زیادی دارد.

- غلبه بر احساسات و مسائل روانی. باز نگه داشتن فقط یک پوزیشن (زیرا میزان سود هر معامله در این روش ناچیز است) منطقی به نظر نمی رسد. معامله گر در این روش باید چند معامله را به صورت همزمان در چند نوع جفت ارز مختلف باز کند و آن ها را مانیتور کرده و در زمان مشخص ببندد. غیر قابل تحمل است! عصبانیت، طمع، احساس حسرت، تمرکز معامله گران را دشوار تر می کند

- سختی انجام معاملات در روند های ساید وی. در یک بازار آرام با یک حرکات افقی سود زیادی بدست نخواهید آورد. بعضی اوقات دامنه نوسانات آنقدر محدود می شود که سود حاصل از معامله توسط اسپرد “خورده می شود”. زمان ایده آل برای انجام معامله توسط یک پیپسر زمانی است که نوسانات بازار زیاد باشد.

- امکان آزمایش استراتژی بر روی گذشته قیمت وجود ندارد. نتایج به دست آمده در تست، با معاملات واقعی تفاوت زیادی خواهند داشت. تنها مزیت تست کردن این استراتژی مشاهده نسبت سود دهی یا غیر سودآور بودن معاملات می باشد.

- بزرگ ترین اشکال این استراتژی، مشکلات روانی آن است. ضرر دادن در استراتژی پیپسینگ در بازه زمانی چند دقیقه اتفاق می افتد و این مساله اجتناب ناپذیر است. (سوال اصلی این است که این ضرر ها چقدر و چند بار ممکن است رخ دهند؟) اصلی ترین مساله نحوه پذیریش این ضرر و زیان ها است که در هنگام شروع کار با این استراتژیی باید بر روی آن کار کنید. نکاتی از متخصصان در این مورد:

- موجودی حساب (Balance) خود را بر روی ترمینال مشاهده نکنید و بهتر است کلا آن را غیر فعال کنید. پیپسر میزان سود و ضرر معاملات خود را بر اساس درصد محاسبه می کنند. مشاهده ی موجودی حساب فقط باعث منحرف شدن شما، باز نگه داشتن بیش از حد معاملات و تلاش برای انتقام از بازار می شود.

- بعد از ضرر های پشت سر هم، انجام معاملات را متوقف کرده و 5-15 دقیقه استراحت کنید. طول این استراحت را خودتان تعیین کنید.

معاملات ضرر ده را در انتها روز بررسی کنید. با وجود اینکه قیمت در کوتاه مدت به صورت غیر قابل پیشبینی حرکت می کند، اما شاید بتوان الگویی برای حرکت آن پیدا کنید. به یاد داشته باشید تمرکز در انجام معاملات به همراه سرعت بالا، مهمترین عامل در موفقیت شما است. هیچ چیز نباید شما را منحرف کرده و باعث از دست دادن تمرکز شما شود.

با وجود این که هیچ معامله گر موفقی بین پیپسرها وجود ندارد، هر فرد باید پیپسینگ را آزمایش کند. بسیاری از افرادی که سرمایه خود را در این روش از دست داده اند آن را نفرین می کنند ولی این افراد از تجربه این روش درس های بسیاری را آموخته اند که این درس ها برای انجام معاملات اسکالپینگ و معاملات پوزیشنال قابل استفاده خواهد بود. پیپسینگ با استفاده از کمک تکنلوژی وب و اتوماسیون در حال ساده تر شدن و سود دهی بیشتر است.

پیپسینگ شتاب دهنده ای برای حرفه ای شدن می باشد و شاید شما تمام اعصاب و روان خود را توسط آن از دست بدهید اما این استراتژی باعث خواهد شد تا تمرکز بیشتری در معاملات روزانه خود داشته باشید. در عرض چند روز تمام مشکلات روانی خود در هنگام معامله را شناسایی خواهید کرد و همین امر یکی از مهم ترین قدم های شما برای تبدیل شدن به یک معامله گر حرفه ای است.

مزیت های استراتژی پیپسینگ:

- سازگاری با روش های دیگر. در بیشتر اوقات معامله گران معاملات روزانه و یا بلند مدت را به عنوان استراتژی اصلی در نظر می گیرند. اما سیگنال چنین استراتژی هایی به طور متوسط در هر چند ساعت یک بار دریافت می شوند. پیپسینگ در M1 با انتظار پیشبینی در تایم فیریم های بالا تر روشی برای آرامش و سرگرمی می باشد. حداقل اینگونه شما خود را آماده ی ضرر احتمالی برای معاملات اصلی خود می کنید و راحت تر خود را با بار روانی آن سازگار می کنید.

- نیاز به داشتن حداقل دانش در مورد تحلیل. داشتن دانش و آنالیز های تکنیکال در اینجا مهم نمی باشد و در اصل شما وقت لازم برای استفاده از آنها را ندارید. ابزار های تحلیلی ساده ای وجود دارد که می توانید از آنها به عنوان ابزار کمکی استفاده کنید. مطمئنا تحلیل های فاندمنتال مفید خواهند بود. هرچند معامله گرانی وجود دارند که به سادگی نوسانات قیمت را در هر دو روش مشاهده کرده و سفارشات را در به درستی قرار داده و نوسانات اصلی بازار را می گیرند.

- کسب تجربه. با تمرین زیاد، سرعت سفارش گذاری ها، انجام نظارت مداوم بر قیمت و اصول رفتاری معامله گر درک عمیق تری نسبت به رفتار خود در هنگام معامله پیدا می کند.

پیپسینگ در فارکس روش سود دهی مناسبی نمی باشد. بعد از مرحله پیپسینگ، شما می توانید استراتژی های پیچیده بلند مدت دیگر را نیز آزمایش کرده و میزان سپرده و حجم معاملاتی خود را افزایش دهید.

استراتژی عمومی

- می توانید پیپسینگ را در هر جهت استفاده کنید اما بهتر است در ابتدا روند را دنبال کنید. چگونگی تشخیص ابتدا و انتها روند و یادگیری آن به تنهایی موضوع یک مقاله اختصاصی است و اگر شما به دنبال یادگیری این موضوع هستید، درخواست خود را از طریق کامنت با ما در میان بگذارید.

- تحلیل های فاندمنتال بهترین دوست پیپسر ها هستند. زمانی که بازار فلت (ساید وی) است سود آوری معاملات پیپسر ها سخت تر می شود زیرا سود عاید شده از معاملات به اندازه ای کم می شود که گاها اسپرد را پوشش نمی دهد. اخبار مهم فاندامنتال در بسیاری از موارد در جهت یکسانی توسط همه معامله گران فرض نمی شود. بنابراین، قیمت در ساعات اول به طور تصادفی به هر دو جهت حرکت می کند و دامنه مورد نیاز برای سودده بودن معاملات شما تامین می شود.

- ابزار مختلف را به صورت همزمان استفاده نکنید. سعی کنید در شروع کار فقط از یک جفت ارز استفاده کنید. چگونگی رفتار قیمت در مراحل مختلف و واکنش آن به اخبار مختلف و غیره را تحلیل کنید.

- موجودی شما باید در حدود 100 - 200- 300 دلار باشد و نیاز به داشتن سرمایه بیشتر نیست. از آنجا که کوچکترین تغییر قیمت برای یک پیپسر مهم است، از اهرم بیشتر استفاده می شود.

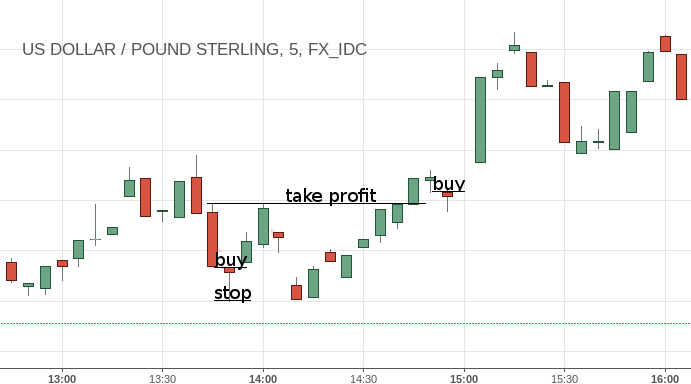

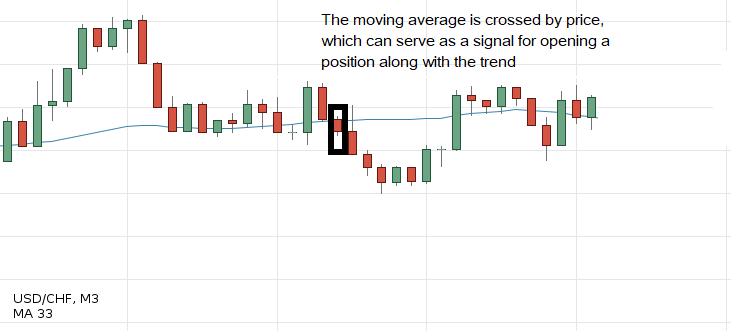

در مثال زیر ساده ترین استراتژی پیپسینگ را با استفاده از میانگین متحرک در یک حساب دمو مشاهده می کنید. البته این مثال می تواند به عنوان پایه ای برای آموزش و ایجاد یک استراتژی کار در نظر گرفته شود.

معامله را در پول بک (برگشت موقتی قیمت) باز کنید. روند را در تایم فریم های M1 تا M15 دنبال کنید. با ضرر 5 پیپ و یا سود 7 پیپ از معامله خارج شوید. حجم پوزیشن ها نباید بیشتر از 5 درصد سرمایه به ازای هر پیپ باشد.

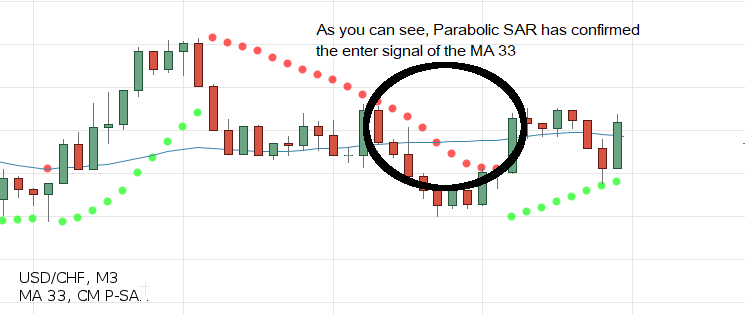

می توانید با کمک اکسپرت ها معامله کرده و از اندیکاتور های پیپسینگ استفاده کنید. MA عملکرد خوبی در کنار Parabolic SAR دارد. ولی همانند هر اندیکاتور دیگری، سوال این خواهد بود که چه پارامترهایی برای این جفت ارز مناسب خواهند بود.

کار با ربات های معاملاتی برای استفاده از استراتژی پیپسینگ ساده نیست. هر ثانیه می تواند هنگام باز کردن یا بستن معامله مهم باشد. بنابراین استفاده از نرم افزار های معاملاتی منطقی به نظر نمی رسد، ولی شما باید در این مورد چند مورد را در ذهن داشته باشید:

- همه کارگزاری ها از استفاده ربات توسط معامله گران برای استراتژی پیپسینگ “خوششان” نمی آید. ربات ها هزاران درخواست را به صورت پشت سر هم ارسال می کنند که باعث آمدن فشار بیش از حد به سرور آنان می شود.

- ربات ها (ادوایزر ها) در هنگام وقایع فاندامنتال “ سردرگم می شوند” . آن ها دنبال سیگنال هایی هستند که طبق الگوریتم خاصی عمل می کند و بر اساس موقعیت هایی که در گذشته وجود داشته است ساخته شده اند. این ربات ها هنگام انتشار اخبار مهم سیگنال های منفی زیادی از خود نشان می دهند.

بهترین روشی که می توان در پیپسینگ استفاده کرد، انجام معاملات دستی با استفاده از اسکریپت هایی است که انجام این معاملات را آسان تر می کند. برای مثال اسکریپتهایی که اطلاعات مربوط به چندین بازه زمانی و جفت ارز های مختلف را شبیه سازی می کنند یا همه معاملات را یکجا می بندد و غیره. وظیفه اسکریپت ها کمک به معامله گر طبق اطلاعات موجود و ذخیره زمان می باشد ولی معامله گر باید خودش شرایط بازار را انالیز کند و در نهایت خودش تصمیم بگیرد.

نکاتی که باید به یاد داشته باشید:

1. M1 -M15 تایم فریم های پیشنهادی می باشند. برای مثال شما می توانید از فواصل بیشتر به عنوان تایم فریم کمکی برای جستجو یک روند قوی استفاده کنید ولی معاملات اصلی در تایم فریم هایی که بر اساس دقیقه هستند اتفاق می افتند.

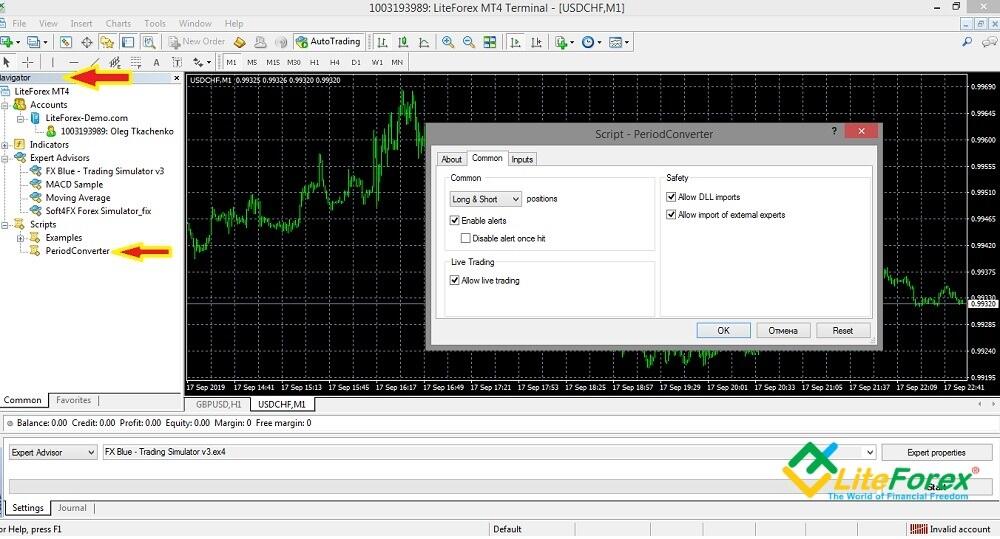

گرچه هیچ ممنوعیتی برای استفاده از تایم فریم های غیر استاندارد وجود ندارد. شما می توانید با استفاده از یک اسکریپت که اخیرا به MT4 اضافه شده است این کار را انجام دهید ولی کمتر کسی از وجود آن اطلاع دارد. برای مثال بیاید تنظیم M3 را امتحان کنیم.

- به Navigator رفته و اسکریپت PeriodConverter را پیدا کنید.

- اسکریپت را به قسمت نمودار جفت ارز ها بکشید - پنجره ای از تنظیمات را خواهید دید.

- در تب “Common” تنظیمات را بر اساس تصاویر زیر مرتب کنید

- در تب “Inputs”، میزان دوره فاکتور افزایشی یا "period multiplier factor" مشخص کنید. به طور مثال برای دریافت تایم فریم M3 از M1 مقدار “3” را وارد کنید. اگر دوره پایه M5 باشد، باید M45 را بدست آورید، باید عدد “9” را تعیین کنید. (5 * 9 = 45)

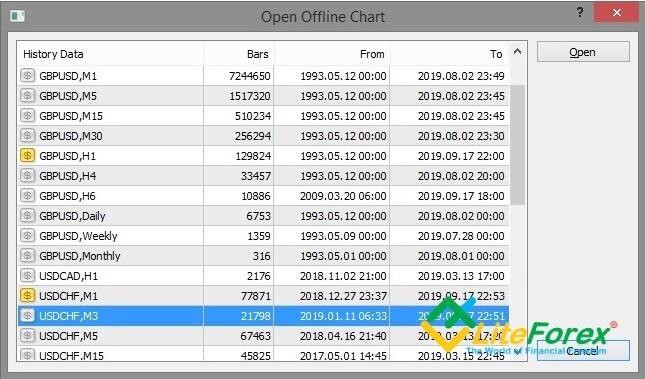

- منو “File/Open offline chart” را باز کنید. در این قسمت جفت ارز ها و تایم فریم های موجود در پنجره را مشاهده خواهید کرد. تایم فریم ایجاد شده را پبدا کرده و اسکریپت را اجرا کنید.

ریسک را کاهش دهید. به یاد داشته باشید که 200 معامله در روز سقف تعداد معاملات شما نیست بلکه حداقل تعداد معاملات شما است. سوال اینجاست کدام معامله را انتخاب خواهید کرد2 . .

- باز کردن چندین معامله برای یک جفت ارز در طول روز

- باز کردن چندین معامله برای ابزارهای مالی مختلف به طور همزمان در بازه زمانی کوتاه

مورد اول فشار کمتری به چشم، احساسات و ذهن شما می آورد. بعضی اوقات یک معامله گر زمان کافی برای دنبال کردن نمودار های مختلف به صورت روزانه را ندارد. مورد دوم گرچه سخت تر است ولی موثر تر می باشد. برای بسیاری از نماد های مالی، هنگام نشر اخبار فاندمنتال مهم (نشست های خبری و دیدار های مهم)، میتوان یک همبستگی مستقیم یا معکوس را بین جفت ارز ها مشاهده کرد. شما می توانید برای چند دارایی به صورت هم زمان معامله باز کنید. این موضوع در مورد بورس کالا و بازار سهام نیز صدق می کند.

- اجرا سریع معاملات خیلی مهم است، پس ما معاملات را با اکانت های NDD و ECN انجام می دهیم. یک مشکل در این مورد وجود دارد: اکانت های دمو در اجرا سفارش ها سرعت کمتری دارند. به عبارتی اکانت های دمو شبیه سازی از بازار برای انجام معاملات ساده هستند و علاوه بر این، استراتژی که برای یک اکانت دمو استفاده می شود در اکانت های NDD/ECN کاربردی نخواهد بود. استفاده از پیپسینگ در بازار های کم نوسان بهتر است در شبها (بر اساس تایم اقیانوس آرام) انجام شود زیرا در این زمان بهتر نتیجه خواهد داد. همچنین این مساله به خود جفت ارز نیز بستگی دارد. بعضی اوقات، معامله گران در سیزن های اروپایی از جفت ارز EUR/USD بهترین نتیجه را می گیرند.

- از اسپردهای شناور استفاده کنید، زیرا سریع تر می توانید از معاملات خارج شوید و میزان آن در هنگام بازار های کم نوسان بسیار ناچیز می شود

- از پیپسینگ در جفت ارز های اصلی استفاده کنید زیرا میزان نوسانات بیشتر بوده و اسپرد ها پایین تر هستند. در جفت ارز های کمتر شناخته شده یا "اگزاتیک" که حجم کمی دارند پیپسینگ کارآمد نخواهد بود

جمعبندی. هر روش معاملاتی دو رو دارد. پیپسینگ در فارکس به شما اجازه می دهد، در نوسانات ناچیز قیمت و با استفاده از هیجانات بازار، سود کسب کنید. که این عوامل در استراتژی های روزانه غیر قابل پیشبینی بوده و کاربرد چندانی ندارند. از سویی دیگر پیشبینی روند در تایم فریم های کوتاه تر، دشوار تر می باشد و این نیازمند بررسی ثابت و پایدار می باشد که بسیار طاقت فرساست. اندیکاتور های پیپسینگ مشکلی را حل نخواهند کرد.

پس:

- برای افراد مبتدی، پیپسینگ در فارکس یک تمرین استقامت، واکنش، مهارت های تسلط و کسب تجربه می باشد. با این حال نمی توان آن را شیوه ای برای کسب درآمد در نظر گرفت.

- برای افراد حرفه ای، پیپسینگ در فارکس یک شیوه هیجان انگیز، استراتژی قمار گونه می باشد که می تواند بسیار سود آور باشد. این روش به سرعت نقاط ضعف معاملاتی آنها را مشخص کرده و به آنها اجازه می دهد تا شیوه معاملاتی خود را بهینه کنند.

خواندن این مقاله را برای هر کسی که علاقه مند به استراتژیی های پیپسینگ و اسکالپینگ می باشد می باشد پیشنهاد می دهم، که در آن جدا از تئوری، تصویر و مثال هایی از استراتژی های معاملاتی ارائه شده است و البته اگر کسی سوال و یا پیشنهادی در این مورد دارد می تواند از طریق کامنت در بحث ها شرکت کند.

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.