چگونه نوسانات فعلی و قدرت روند را تعیین کنیم؟ در کدام فاصله از میانگین قیمت و نقطه ورود به بازار باید حد ضرر را مشخص کنیم؟ آیا در حال حاضر بازار خنثی است؟ اندیکاتور انحراف معیار میتواند به همهی این پرسشها پاسخ دهد. برای اطلاع از چگونگی عملکرد و نحوه استفاده از آن در استراتژیهای روند همراه با سایر اندیکاتورها، ادامه مطلب را دنبال کنید.

مقاله شامل موضوعات زیر می باشد:

اندیکاتور انحراف معیار چیست؟

تجارت، ایدهی انحراف معیار را از آمار توصیفی، که شاخهای از تحلیل ریاضی میباشد، وام گرفته است. انحراف معیار اندیکاتوری از مقدار انحراف متوسط داده در مقایسه با میانگین آن مقادیر در طی یک دورهی انتخاب شده است. در آمار، آن را با حرف یونانی (σ)، و یا سیگما نشان میدهند.

قبل از بررسی اندیکاتور انحراف معیار، بگذارید یادآوری کنیم که چرا نیاز است تا یک معاملهگر نوسانات را در نظر بگیرد و بداند معنای میانگین متحرک ساده (SMA) چیست.

نوسان

نوسان به معنی محدودهی تغییر قیمت در یک بازه زمانی مشخص است. در تجارت، از آن به روشهای زیر استفاده میشود:

- برای شناسایی روند. اگر نوسانی وجود نداشته باشد، معاملهای نیز در کار نیست. اگر قیمت از ارزش متوسط خود منحرف نشود، باز کردن معامله غیرممکن است. رشد نوسان به معنای ظهور یک حرکت بزرگ قیمت است.

- برای شناسایی پایان روند و معکوس شدن احتمالی روند. اگر نوسان به اوج خود برسد، روند در حال پایان یافتن است. نقاط اکسترمم از نظر بصری با اکسترممهای مشابه در دورههای قبلی مقایسه میشوند.

- برای قرار دادن دستورات توقف. اگر نوسان بازار از هر دو جهت در حال حرکت باشد، در چه فاصلهای از باز شدن یک معامله ما باید حد ضرری را مشخص کنیم تا خط قیمت به آن نرسد؟ - مطابق میانگین نوسان بازههای زمانی بزرگتر. دستورات حد سود را میتوان به همین ترتیب ثبت کرد.

روشهای مختلفی برای اندازه گیری نوسان وجود دارد. به عنوان مثال، نوسان 1 روزه در یک بازه زمانی روزانه، فاصله بین قیمتهای سقف و کف است که به صورت یک سری نقاط نشان داده میشوند. به عنوان مثال، این مقادیر را میتوان در ماشین حساب موجود در سایت اینوستینگ (Investing) یافت.

نوسان را میتوان نسبت به میانگین متحرک نیز اندازه گیری کرد: هرچه قیمت بالاتر باشد، نوسان نیز بیشتر است.

روش دیگر، مقایسهی تغییر قیمت فعلی به صورت درصدی با قیمت بسته شدن در دورهی قبل است. اگر دامنه تغییر از 3٪ فراتر نرود، نوسان کم است. اگر قیمت 10٪ تغییر کند، نوسان زیاد است. این مقادیر نسبی هستند و به یک جفت-ارز بستگی دارند.

میانگین متحرک ساده

میانگین متحرک ساده (SMA) یک اندیکاتور تجزیه و تحلیل تکنیکال است که به عنوان میانگین قیمتهای انتخاب شده محاسبه میشود. ایراد این اندیکاتور آن است که نوسان قیمت را در محدوده قیمت در نظر نمیگیرد. بیایید دو توالی عددی را به عنوان مثال در نظر بگیریم:

- 8, 7, 12, 2, 6.

- -30, 66, 7, 12, -20.

آیا میتوانیم بگوییم که این دو سری عددی یکسان هستند زیرا میانگین متحرک ساده در هر دو سری برابر با 7 است؟ نه، نمی توانیم. دامنه قیمتی آنها متفاوت است حتی اگر میانگین آنها یکسان باشد. به این اختلاف قیمتها "نوسان" گفته میشود.

انحراف معیار چیست؟

در انجام معاملات، میانگین حسابی یک میانگین متحرک ساده است. قیمت میتواند از آن منحرف شود. هرچه قیمت از ارزش متوسط آن بیشتر منحرف شود، نوسان بیشتر است. نوسان با اندیکاتور انحراف معیار (StdDev) اندازه گیری میشود.

انحراف معیار، یک اندیکاتور روند است: از این اندیکاتور برای شناسایی لحظات قوت گرفتن روند استفاده میشود. هرچه نوسان بالاتر باشد، روند قویتر است. از آنجا که این شاخص، انحراف قیمت را از مقدار متوسط در هر دو جهت اندازه گیری میکند، از این ابزار در اندیکاتورهای کانال نیز استفاده میشود. اگر ارزش اندیکاتور نسبتاً کم باشد، بازار خسته میشود و باید منتظر یک جهش قیمت باشیم. برعکس، وقتی ارزش اندیکاتور خیلی زیاد یا حتی شدید باشد، فعالیت معامله گران به زودی کند خواهد شد.

مشخصات اندیکاتور انحراف معیار:

- اندیکاتور انحراف معیار فارکس به هنگام استفاده بر روی ابزارهایی با نوسان زیاد و متوسط کارآمد است.

- در استراتژیهای روند برای تعیین اینکه چه زمانی قیمت از یک محدودهی خنثی خارج میشود و روند شروع میشود، استفاده میشود. به دلیل تأخیر، برای اسکالپینگ مناسب نیست.

- بهتر است از آن برای جفت-ارزها استفاده کنید تا اینکه بخواهید آن را برای سهام یا سایر کالاها بکار ببرید. بازار ارز با تغییرات مداوم روند و رخداد کورکشنهای عمیق همراه است که در طی آن میتوانیم به دنبال نقاط ورود باشیم. این در حالیست که بازار سهام از ثبات بیشتری برخوردار است.

- چارچوب زمانی بهینه از 30 دقیقه (M30) شروع میشود. در چارچوبهای زمانی کوتاه تر، مانند 1-5 دقیقهای (M1-M5)، حرکتهای بی نظمی میتواند در قیمت وجود داشته باشد که با منطق ساخت اندیکاتور تداخل پیدا میکند.

- اندیکاتور انحراف معیار فارکس، اغلب به صورت افقی در نقاط پایینتر حرکت میکند و به ندرت یک سطح فوقانی را در نقاط اکسترمم نشان میدهد. بعد از شروع رشد، حرکات اغلب موج دار هستند.

یکی از استراتژیهای کارآمد، جستجو برای یک نوسان در حال رشد در یک بازه زمانی طولانیتر و استفاده از این حرکت با 1-2 بازه زمانی کمتر است.

مزایای اندیکاتور انحراف معیار:

- خوانش ساده. هرچه مقدار اندیکاتور بالاتر باشد، نوسان قیمت بالاتر است.

معایب اندیکاتور انحراف معیار:

- تأخیر. خط آبی قیمت ممکن است در حالی که اندیکاتور می گوید نوسان کم است، از منطقهی خنثی خارج شده باشد.

- جهت روند را نشان نمیدهد. هنگامی که خط انحراف معیار شروع به رشد میکند، قیمت از مقدار متوسط خود بیشتر و بیشتر منحرف میشود، اما این انحراف میتواند به سمت بالا و یا پایین باشد.

معاملات معمولاً تنها براساس سطح نوسان باز نمیشوند، بنابراین از خوانش شاخص انحراف معیار به ندرت در سیستمهای معاملاتی مستقل استفاده میشود. این اندیکاتور قابلیت این را دارد تا با اندیکاتورهای روند به عنوان ابزاری برای تأیید سیگنال ترکیب شود. من برخی از استراتژیهای جالب را بر اساس ترکیبی از انحراف معیار با یک اندیکاتور نوسانی دیگر، مثل ATR، و سطوح فیبوناچی تجزیه و تحلیل خواهم کرد.

نحوهی محاسبه انحراف معیار

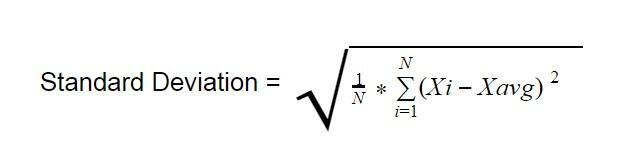

انحراف معیار، یک خطای میانگین مربعات است. این یک اصطلاح ریاضی است که میزان پراکندگی متغیرهای تصادفی را اندازه گیری میکند. فرمول محاسبه آن برابر است با

جایی که،

- N به معنای تعداد مقادیر قیمت در مجموعهای است که در تنظیمات اندیکاتور مشخص شده است.

- i - مشخص کننده چندمین عضو در مجموعه است. به طور پیش فرض، این، قیمت بسته شدن هر شمعدان در مدت زمان انتخاب شده است.

- X میانگین حسابی تمام مقادیر قیمت موجود در مجموعه است. از نظر تجزیه و تحلیل تکنیکال، این یک میانگین متحرک ساده (SMA) است.

در اینجا نحوه محاسبهی گام به گام مقدار اندیکاتور نشان داده شده است:

- مقدار میانگین حسابی را برای دوره انتخاب شده محاسبه کنید. به عنوان مثال، اگر دوره روی 20 تنظیم شود، میانگین حسابی قیمت برای 20 شمعدان آخر محاسبه خواهد بود. قیمتهای بسته شده به طور پیش فرض استفاده میشوند.

- نتیجه را از مقدار هر قیمت کم کنید.

- مربع مقادیر را حساب کرده و با هم جمع کنید.

- مقدار نهایی بر تعداد مقادیر مجموعه تقسیم می شود، یعنی عددی که در تنظیمات استاندارد به عنوان دوره نشان داده شده است.

- جذر نتیجه را بدست آورید. مقدار بدست آمده همان انحراف معیار است.

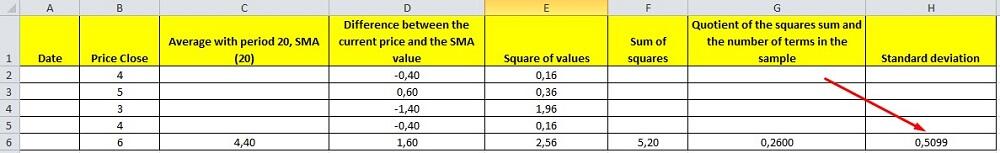

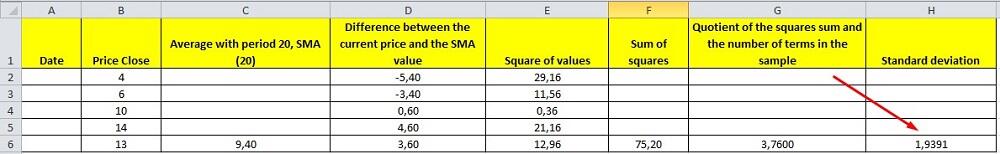

نمونه ای از محاسبهی انحراف معیار در اکسل:

مراحل محاسبه:

1. مقادیر قیمت را در ستون B وارد کنید. شما میتوانید این مقادیر را از MT4 بگیرید یا از کارگزار خود بخواهید. تعداد خطوط متناسب با دورهی اندیکاتور است. به طور پیش فرض، جدول 20 خط دارد.

2. فرمول را وارد کنید

= میانگین (B2: B21)

در سلول С21. این میانگین حسابی است، که در تجزیه و تحلیل تکنیکال "میانگین متحرک ساده" نامیده میشود.

3. اختلاف قیمت هر مقدار و میانگین حسابی را محاسبه کنید. وارد کنید

=B2-$C$21

در سلول D1، فرمول را روی همهی سلولها اعمال کنید.

4. مربع مقادیر را محاسبه کنید. فرمول = D2 ^ 2 را در سلول E2 وارد کنید. فرمول را روی همهی سلولها اعمال کنید.

=D2^2

5. تمام مقادیر ستون قبلی را در سلول F21 با هم جمع کنید و نتیجه را در سلول G21 بر 20 تقسیم کنید.

6. انحراف معیار را در سلول H21 با استفاده از فرمول زیر محاسبه کنید:

=G21^(1/2)

شما میتوانید الگوی جدول را در اینجا بیابید. شما همچنین میتوانید ماشین حسابهای انحراف معیار را در اینترنت پیدا کنید، اما کپی کردن نرخها در آنها کار آسانی نیست، در عوض میتوانید به راحتی در اکسل بارگذاری کنید.

استفاده از انحراف معیار در انجام معاملات

از اندیکاتور انحراف معیار فارکس در معاملات روند استفاده میشود. اگر این اندیکاتور در اوج خود باشد و یا بیشتر اوقات در حال رشد باشد، برای باز کردن یک معامله خیلی دیر است. منتظر یک دوره خنثی و یا معکوس شدن روند باشید. یک سیگنال برای باز کردن یک معامله، خط اندیکاتور است که از پایین ترین سطوح خود رشد میکند.

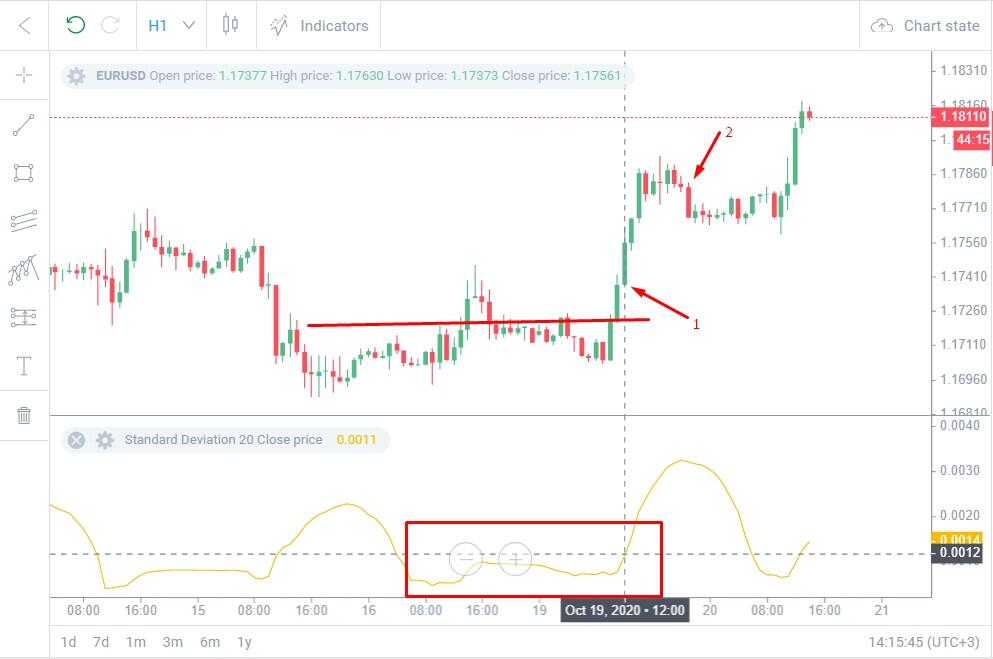

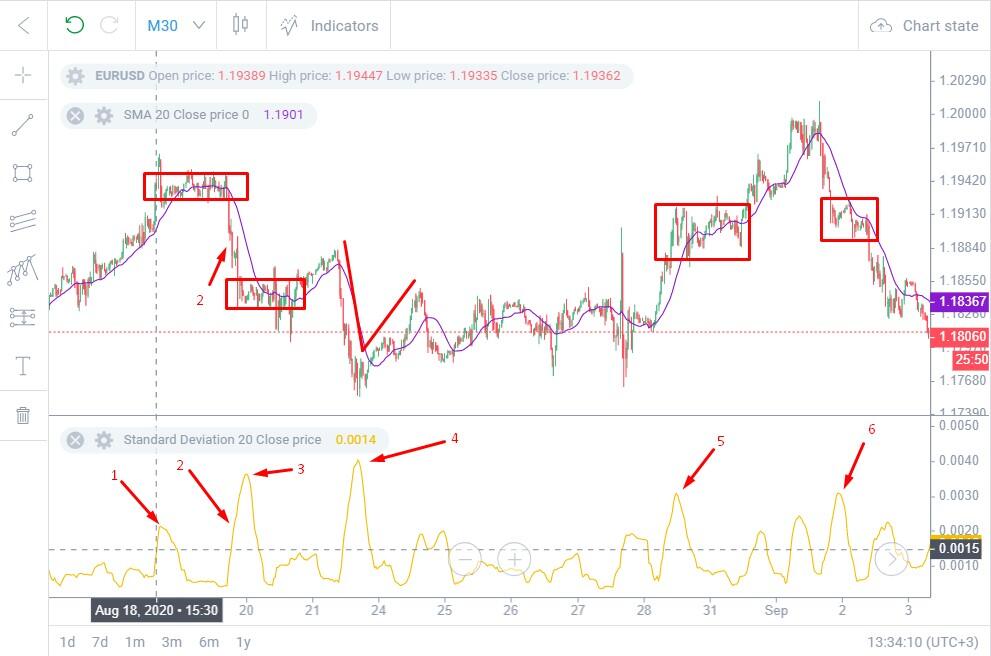

1. استراتژی شکست محدوده خنثی معاملاتی

این یک استراتژی محافظه کارانه است. قیمت در محدودهی خنثی (فلت) خیلی از مقدار متوسط آن منحرف نمیشود، و اندیکاتور در پایین قرار دارد. وقتی StdDev شروع به رشد میکند و از محدودهی خنثی خارج میشود، سیگنالی برای باز کردن یک معامله ایجاد میشود. به محض آنکه شمعدان از محدودهی خنثی خارج شد، به دنبال روند، بر روی شمعدان بعدی یک معامله را باز کنید. معامله را وقتی که اندیکاتور شروع به معکوس شدن کرد، ببندید.

مثال

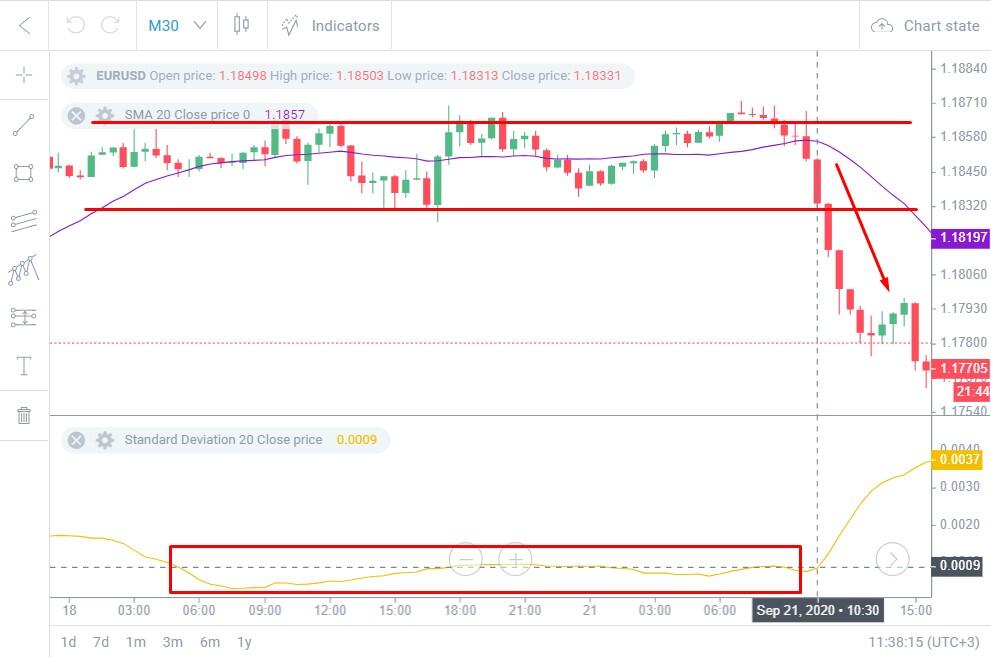

موج یکی مانده به آخر StdDev، یک روند نزولی بود و سپس به یک روند خنثی تبدیل شد. حداکثر مقدار اندیکاتور در یک محدوده افقی 0.0009 بود. در نقطه 1، خط قیمت سطح مقاومت را شکست، و شمعدان سبز تقریباً در سطح اوج محلی قبلی بسته شد. StdDev به صورت همزمان شروع به رشد کرد و به مقدار 0.0011 رسید. یک معامله باز شد.

در نقطه 2، بر روی شمعدان قرمز که میتواند یک وارونگی را از قبل تعیین کند، StdDev نیز شروع به معکوس شدن کرده است. معامله بسته شد. سود میتواند حداقل 300 واحد در نرخ 5 رقمی باشد.

2. استراتژی شناسایی روند معکوس اولیه

این یک استراتژی تهاجمی میباشد که به معنای باز کردن اولیه معاملات مبتنی بر امواج انحراف معیار است. مزیت آن این است که امکان حل مسئله تأخیر را فراهم میکند. سیگنالهای بیشتری تولید میشوند زیرا نیازی نیست منتظر یک دامنهی خنثی بمانیم، اما در مقایسه با استراتژی قبلی غالباً به صورت کاذب تولید میشوند.

شرایط برای باز کردن معاملات:

- یک سطح حمایت برای StdDev بواسطه سطوح کف آن رسم کنید. برای بازه زمانی H1 یک دوره 2-3 هفتهای اختصاص دهید.

- به محض اینکه اندیکاتور از سطح حمایت عبور کرد و به رشد ادامه داد، یک معامله را باز کنید.

- جهت معامله به شرح زیر مشخص میشود: اگر نیمه موج قبلی روندی نزولی داشت، یک پوزیشن لانگ باز کنید. اگر نیمه موج قبلی روندی صعودی داشت، یک پوزیشن شورت باز کنید.

اگر یک محدودهی خنثی پیش از نیمه موج قبلی بود، استراتژی قبلی را دنبال کنید. اگر موج دارای تعداد دو قله و یا بیشتر است، آن را نصف کنید. اگر موج به طور واضح قابل شناسایی نیست، یعنی نامتقارن است، یا اینکه ابتدا و انتهای آن به وضوح قابل شناسایی نیست، سیگنال را نادیده بگیرید.

مثال

این اندیکاتور، سطح را در 4 نقطه لمس میکند. نیمه موج که در قبل از نقطه 1 واقع است در حال افزایش است، بنابراین ما یک پوزیشن شورت در آن نقطه باز میکنیم. در مورد نقطه 2 نیز همین امر صادق است. در نقطه 3، یک موج دو قلهای وجود دارد، بنابراین ما نیمی از آن را از پایین محاسبه میکنیم. روند افزایشی است، بنابراین ما پوزیشن یک شورت در آن نقطه باز میکنیم. نمودار در نقطه 4 خنثی است. ما هیچ معاملهای را تا زمانی که شمعدانها به یک جهت روند اشاره کنند، باز نمیکنیم.

بهتر است سیگنال را نادیده بگیریم یا به دنبال تأیید آن باشیم زیرا چنین سیگنالهایی در چنین شرایطی بلاتکلیف هستند. در حالت اول نمیتوانیم موج را به وضوح شناسایی کنیم و در حالت دوم موج نامتقارن است.

انحراف معیار بالا

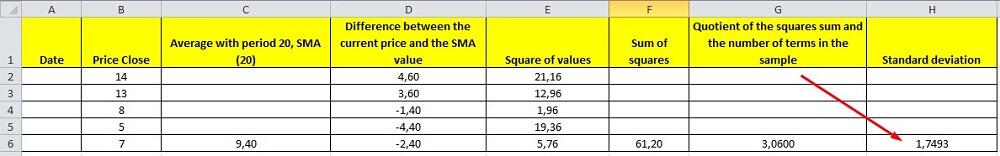

یک توالی عددی از پنج قیمت بسته شدن شمعدانهای آخر وجود دارد: 4 ، 5 ، 3 ، 4 ، 6. پراکندگی نسبتاً کم است. میانگین حسابی 4.4 است. حداقل و حداکثر قیمتها 3 و 6 خواهند بود که به ترتیب 31.8 درصد و 36.4 درصد میباشد. میتوان گفت چنین انحرافاتی یک وضعیت نرمال است که مربوط به یک دامنهی خنثی برای آن ابزار، در آن دوره زمانی میباشد.

قیمت به تدریج رشد میکند. دنباله دیگری نیز وجود دارد که بعد از آن سه شمعدان وجود دارد: 4، 6، 10، 14، 13. اکنون قیمت متوسط 9.4 است. حداقل و حداکثر مقادیر اکنون 4 و 14 است، که 57.45 درصد و 48.93 درصد میباشد. در حالت اول، قیمت به اندازهی یک سوم مقدار متوسط از میانگین حسابی خود منحرف شده است؛ اکنون قیمت به اندازهی 50٪ از مقدار متوسط منحرف شده است.

نوسان در حال رشد است. حالا بیایید اندازهی انحرافات را بررسی کنیم. در حالت اول، آنها هستند

در حالت دوم، آنها هستند

انحراف معیار در میان رشد قیمت و نوسان، بیش از 3 برابر افزایش یافته است. انحراف معیار بالا به این معنی است که قیمت در هر دو جهت تغییر میکند. انحراف معیار که با هر شمعدانی رشد میکند به معنای روند بازار است، و رفته رفته قیمت بیشتر و بیشتر از مقدار متوسط آن در هر دو جهت منحرف میشود. به محض اینکه انحراف معیار به اوج خود رسید، سناریوهای زیر امکان پذیر خواهند بود:

- قیمت به یک دامنهی خنثی میرود. دامنهی قیمت بعداً به این سه شمعدان شبیه خواهد شد: 14، 13، 15، 14، 12. میانگین حسابی رشد خواهد کرد و میانگین متحرک ساده (SMA) در نمودار بالاتر از وضعیت اول حرکت خواهد کرد. با این حال، انحراف معیار دوباره به مقدار 0.5099 باز خواهد گشت. نمودار اندیکاتور، موجی را با مقادیر خنثی 0.5099 و مقدار اوج 1.9391 نشان خواهد داد.

- قیمت معکوس خواهد شد. دامنه قیمت بعداً به این سه شمعدان شبیه خواهد شد: 14، 13، 8، 5، 7. مقدار میانگین متحرک ساده برابر با 9.4 و مقدار اندیکاتور انحراف معیار برابر 1.7493 خواهد شد که علی رغم تغییر جهت روند، در واقع همان سطح است.

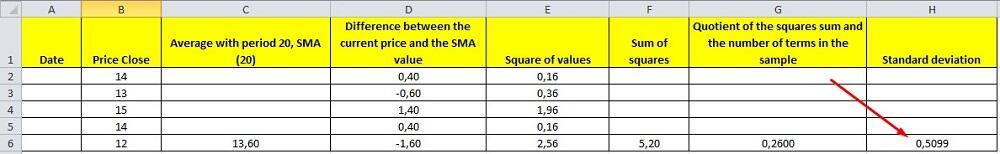

به نظر میرسد به شرح زیر باشد:

سؤال این است که چه چیزی را باید "انحراف معیار بالا" نامید. برای درک اینکه روند بازار تا چه مدت طول میکشد، باید مقدار انحراف معیار فعلی را با سایر اکسترممهای بصری مقایسه کنیم.

خط نقطه چین در صفحهی بالا، در سطح میانگین انحراف معیار قرار دارد. غالباً، اندیکاتور زیر آن سطح بود و یا برای مدت کوتاهی از آن عبور میکرد. بنابراین، مقادیری که خیلی بالاتر از آن سطح واقع شدهاند را میتوان "بالا" در نظر گرفت.

- اکسترمم محلی در نقطه 1 است. دامنهی خنثی، هنگامی که خط اندیکاتور معکوس شود، شروع میشود. نواحی خنثی به عنوان مستطیلهای قرمز در تصویر مشخص شدهاند.

- StdDev به رشد خود در نقطه 2، که واقع در همان سطح نقطه 1 است، ادامه می دهد. این بدان معنی است که روند بدون وقفه است، اما ممکن است به زودی پایان یابد. خط اندیکاتور در نقطه 3 معکوس میشود، و یک دامنهی خنثی آغاز میشود.

- در نقطه 4، با حداکثر مقدار StdDev، یک روند معکوس وجود دارد. از آنجا که حرکت صعودی معکوس به اندازه حرکت نزولی قبلی قدرتمند نیست، اندیکاتور پایین میرود.

- هنگامی که اندیکاتور معکوس شود، دامنهی خنثی در نقاط 5 و 6 ظاهر میشود.

نتیجه. انحراف معیار بالا ممکن است به معنای ادامهی روند صعودی یا نزولی باشد، اما اکنون برای ورود به بازار خیلی دیر است. مقدار اوج انحراف معیار و معکوس بعدی به معنی معکوس شدن روند و یا تبدیل شدن به یک دامنهی خنثی است.

انحراف معیار پایین

انحراف معیار پایین به این معنی است که قیمت مقدار متوسط خود را که در یک بازه زمانی خاص محاسبه میشود، حفظ میکند. این موضوع میتواند به معنای موارد زیر باشد:

1. بازار خنثی است. حجم سفارشات گاوها و خرسها تقریباً یکسان است، یا حجم معامله به اندازه کافی بزرگ نیست. قیمت، مقدار متوسط خود را حفظ میکند

مثال:

میانگین متحرک نمایی (EMA) 20، مربوط به دورهی 20 StdDev، به نمودار اضافه میشود. خط انحراف معیار در پایین، نزدیک به سطح 0.0009 حرکت میکند. انحراف معیار پایین مربوط به یک منطقهی خنثی است، جایی که قیمتها در یک دامنهی محدود حرکت میکنند. هنگامی که قیمت از حد پایینی دامنه عبور کرد، انحراف معیار شروع به رشد کرده و قیمت شروع به انحراف سریع از میانگین متحرک ساده (SMA) میکند.

2. حرکت قیمت فعلی روان و نرم است. قیمت با انحراف کمی از مقدار قبلی خود گام به گام تغییر میکند.

مثال:

مقدار StdDev را در مقایسه با مقادیر اوج و امواج در ناحیه سایه دار میتوان کم نامید. هنوز هم، این بخش به آرامی در حال کاهش است.

نتیجه. یک انحراف معیار کم میتواند یک منطقه خنثی یا یک روند صعودی یا نزولی آرام را نشان دهد.

توجه: دورهی تعیین شده در تنظیمات اندیکاتور انحراف معیار در اینجا ضروری است. به عنوان مثال، انحراف معیار در توالی عددی 5، 6، 30 برای دوره 3 نسبتاً کم خواهد بود (4.4759). در مقابل، انحراف معیار در توالی عددی 4، 3، 6، 5، 7، 5، 6، 5، 6، 30 برای دوره 10 نسبتاً زیاد خواهد بود (5.3108). هرچه یک دامنه قیمتی پایدار طولانیتر و تغییر قیمت در آخرین شمعدان واضحتر باشد، انحراف معیار بالاتر است.

نحوه تنظیم اندیکاتور انحراف معیار

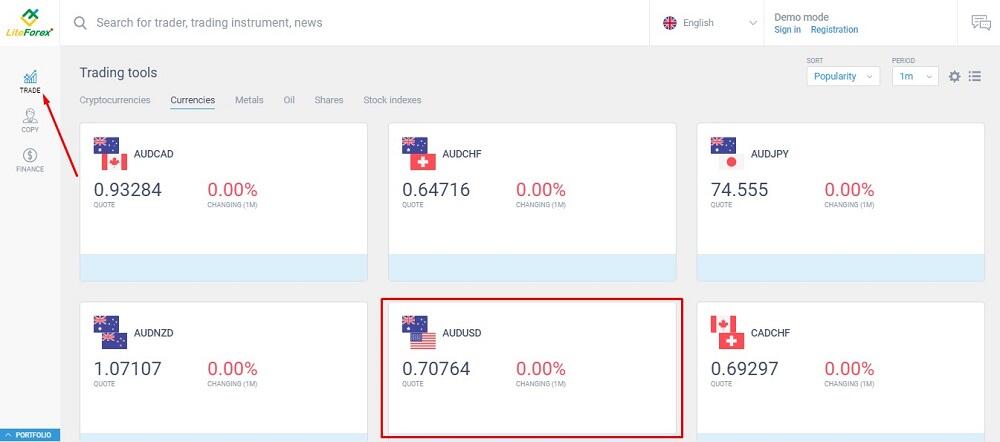

بسیاری از پلتفرمهای اساسی تجاری این اندیکاتور را شامل میشوند. در مورد پلتفرم LiteFinance، میتوانید آن را به روش زیر نصب کنید:

1. پلتفرم را باز کنید. بر روی "برای مبتدیان/ For beginners" - "باز کردن یک حساب آزمایشی/ Open a demo account" در نوار منوی بالای سایت LiteFinance کلیک کنید. ثبت نام لازم نیست: شما مستقیماً به پلتفرم تجاری تعبیه شده منتقل میشوید.

2. ابزار معاملاتی خود را انتخاب کنید، بر روی "تجارت/ Trade" در پنل سمت چپ کلیک کنید و نمودار جفت-ارز انتخاب شده را باز کنید.

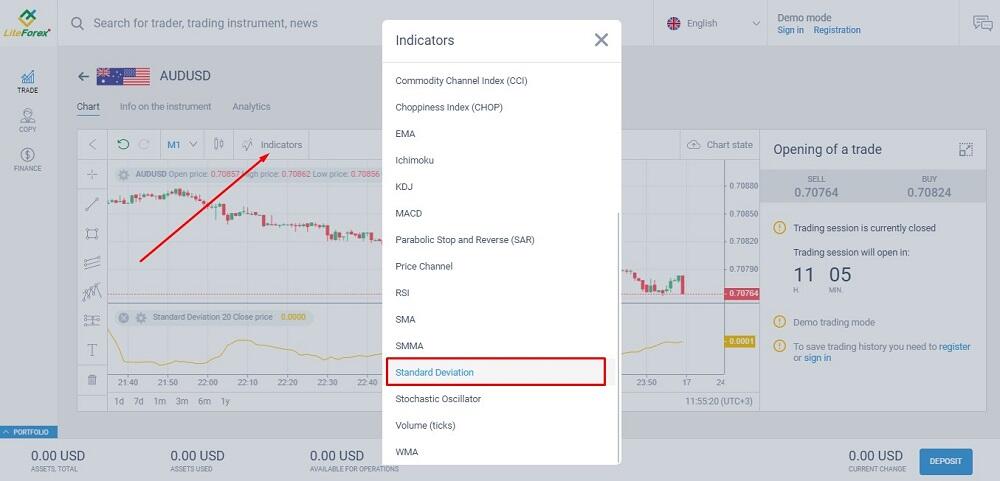

3. انحراف معیار را در لیست اندیکاتورها انتخاب کنید.

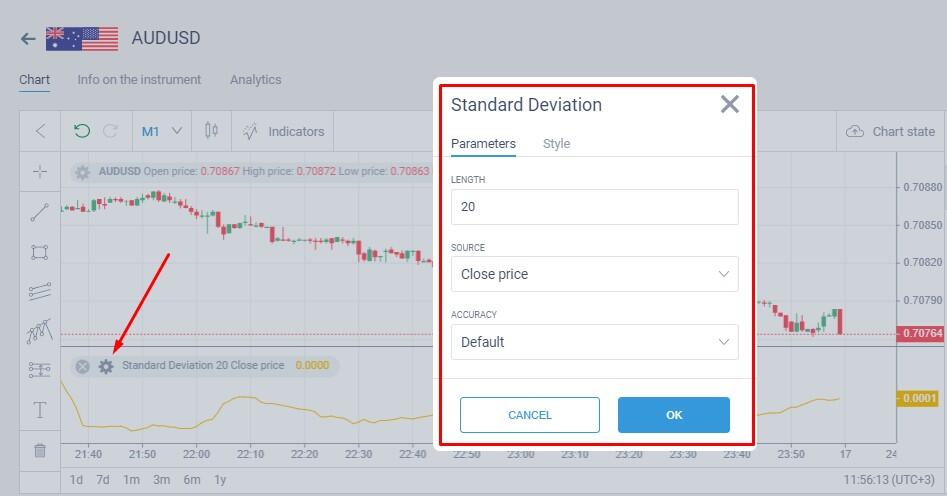

این اندیکاتور در زیر نمودار قیمت ظاهر میشود. برای دیدن تنظیمات روی علامت چرخ دنده کلیک کنید.

تنظیمات پیش فرض عبارتند از:

1. طول یا دوره، - تعداد شمعدانهایی که برای محاسبه در نظر گرفته میشوند. مجموعهی پیش فرض، بیست شمعدان آخر است.

- هرچه دوره بزرگتر باشد، اندیکاتور سریعتر و واضح تر نسبت به تغییرات قیمت واکنش نشان میدهد.

- هرچه دوره کوچکتر باشد، حرکات اندیکاتور از وضوح کمتری برخوردار است.

این موضوع یکی از تفاوتهای اساسی StdDev با سایر اندیکاتورها است. به عنوان مثال، میانگین متحرک ساده (SMA) با افزایش یک دوره کاهش مییابد: هرچه مجموعه طولانی تر باشد، وزن آخر قیمت کمتر است. با StdDev همه چیز برعکس است.

2. منبع: قیمتی که در محاسبه لحاظ میشود.

- بستن شدن - قیمت بسته شدن شمعدان.

- باز شدن- قیمت شروع شمعدان.

- سقف - بالاترین مقدار قیمت در یک مجموعه، اکسترمم بالایی یک سایه.

- کف - کمترین مقدار قیمت در یک مجموعه، اکسترمم پایینی یک سایه.

- متوسط: قیمت = (سقف + کف) / 2.

- متوسط HLC: قیمت = (سقف + کف + بسته شدن) / 3.

- متوسط HLOC: قیمت = (سقف + کف + باز شدن + بسته شدن) / 4.

3. دقت / درستی - تعداد ارقام بعد از اعشار در مقدار اندیکاتور نشان داده شده در سمت راست مقیاس.

تب "Style" امکان انتخاب رنگ یا عرض خط اندیکاتور، و یا تغییر آن به یک نقطه چین خطی را فراهم میکند.

اندیکاتور در زیر خط نمودار به صورت یک خط در حال حرکت به سمت بالا و پایین نسبت به صفر در یک دامنهی نامحدود قرار میگیرد. هرچه مقدار اندیکاتور بیشتر باشد، نوسانات بازار بیشتر است.

نوع قیمت را میتوان بصورت پیش فرض به حالت همان "بستن شدن" رها کرد. در زیر یک نمودار StdDev وجود دارد که انواع مختلفی از قیمت را نشان میدهد. تقریباً هیچ تفاوتی در ترسیم خط وجود ندارد، با این تفاوت که اندیکاتور ساخته شده از قیمتهای بسته شدن 1-2 شمعدان جلوتر از سایرین است.

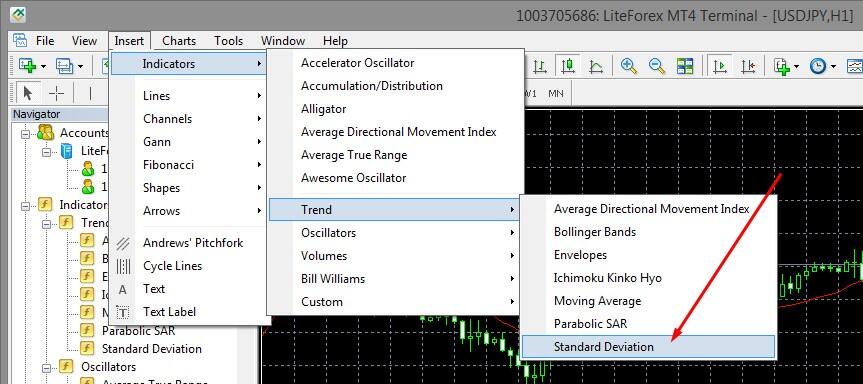

انحراف معیار برای MT4

تنظیمات StdDev در Mt4 نسبت به آنچه که در LiteFinance است، کمی متفاوت میباشد. با این وجود، اندیکاتور در MT4 به عنوان یک اندیکاتور اساسی گنجانده شده است. میتوانید آن را در این مسیر پیدا کنید: "Insert" / "Indicators" / "Trend".

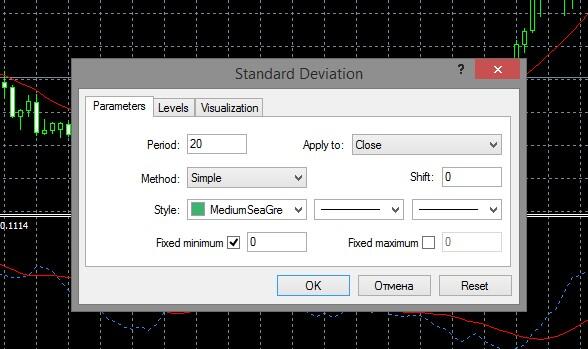

تنظیمات:

تفاوت اصلی این است که شما میتوانید نوع متحرک میانگین را تغییر دهید. نسخه اصلی از SMA (میانگین متحرک ساده) استفاده میکند، اما شما میتوانید SMMA (میانگین متحرک هموار) یا LWMA (میانگین متحرک خطی وزنی) را انتخاب کنید.

انتخاب میانگین متحرک بسیار مهم است زیرا هموار بودن خط و سایز دامنه متفاوت خواهد بود. در اینجا چیزی به نام بهترین گزینه وجود ندارد. توصیه: پارامترهای خود را براساس وضعیت بازار و دارایی مورد معامله خود انتخاب کنید.

تغییرات و سایر اندیکاتورها بر اساس اندیکاتور انحراف معیار استاندارد:

- Juicenew، اندیکاتور مبتنی بر StdDev. از نظر بصری راحت است. یک هیستوگرام با 2 ستون در رنگهای مختلف به جای یک خط وجود دارد که میتواند متفاوت تفسیر شود. سیگنالها را میتوان بدون لحظهای درنگ، تفسیر کرد: اگر سیگنالی وجود داشته باشد، پس سیگنالی وجود دارد. شما میتوانید این اندیکاتورِ MT4 را، از اینجا بارگیری کنید.

- نوارهای بولینگر، یک اندیکاتور کانال استاندارد است که در بسیاری از پلتفرمهای تجاری وجود دارد. این اندیکاتور از سه خط تشکیل شده است: خط مرکزی که یک میانگین متحرک منظم است. خطوطی که مرزهای کانالها را مشخص میکنند، میانگینهای متحرکی هستند که توسط تعداد معینی از انحراف معیارها (StdDev) شیفت پیدا کردهاند.

استراتژیهای معاملاتی همراه با اندیکاتور انحراف معیار

در اینجا دو استراتژی ذکر شده است که سعی دارد استفاده از StdDev را در قالب مثال نشان دهد. اولین مورد، StdDev را با ATR ترکیب میکند، که یک اندیکاتور نوسانی دیگر است. مورد دوم به سطوح فیبوناچی تجاری و استفاده از StdDev به عنوان یک اندیکاتور کمکی اشاره دارد.

انحراف معیار و ATR

از ATR برای اندازه گیری نوسان بازار استفاده میشود. میتوانید در مورد آن در مقالهی "اندیکاتور ATR: نوسان تحت کنترل معامله گر" [1] بیشتر بخوانید.

دادههای ورودی:

- جفت-ارز: GBPUSD.

- چارچوب زمانی: H1.

- تنظیمات: StdDev (20) ATR (20). دورههای هر دو اندیکاتور باید یکسان باشند.

این استراتژی بر اساس باز کردن یک معامله، زمانی که روند قویتر میشود، میباشد و با خوانش هر دو اندیکاتور تأیید میشود.

شرایط باز کردن یک معامله:

- ATR از سطح حمایت خود از پایین عبور میکند و یا در یک جهت صعودی از آن خارج میشود و به رشد خود ادامه میدهد.

- StdDev از سطح حمایت خود از پایین عبور کرده یا در جهت صعودی از آن خارج میشود و به رشد خود ادامه میدهد.

بر روی شمعدان با توجه به اینکه هر دو شرط باید با هم رخ دهند، معاملهای را در جهت روند باز کنید. حد ضرری را پیش از اکسترمم محلی قرار دهید.

گزینههای خروج از بازار:

- هنگامی که یک الگوی بازگشتی، به عنوان مثال، یک پین بار (میله) در حال شکل گیری است.

- هنگامی که یکی از اندیکاتورها شروع به معکوس شدن میکند.

معاملهای را باز نکنید، اگر

- یکی از نشانگرها از سطح حمایت عقب میرود و دیگری تاکنون 50٪ مسافت تا سطح مقاومت را طی کرده است.

- اخبار اقتصادی بسیار مهمی پیش بینی می شود.

مثال

اولین قدم، رسم سطوح پشتیبانی برای هر دو اندیکاتور است. برای انجام این کار، ما باید مقیاس نمودار را تا آنجا که ممکن است پایین بیاوریم و یک خط افقی را از میان سطوحی که اندیکاتورها بیشتر در آن مناطق معکوس شدهاند، ترسیم کنیم. سپس، مقیاس بندی را مجدداً تنظیم کرده و با حرکات بیشتر قیمت، خطوط سطوح را گسترش دهیم.

هر دو شرط در نقطه 1 مشاهده شدهاند. StdDev اولین چیزی است که سطح حمایت خود را میشکند و بالاتر میرود. منتظر تأیید از ATR باشید. به محض دریافت آن، یک پوزیشن شورت باز کنید. شمعدانهای در حال سقوط، جهت را تأیید میکنند. یک حد ضرر قبل از نزدیکترین ماکزیمم محلی قرار دارد، 2 تا 3 نقطه دورتر از انتهای سایه. هنگامی که ATR معکوس شد معامله را ببندید. پین بار تشکیل شده توسط شمعدان سبز، درست بودن تصمیم را تأیید میکند.

هر دو شرط نیز در نقطه 2 مشاهده شده است، اما سوال این است که چه زمانی باید معامله را بست. به دنبال ATR، تجارت میتواند زودتر از موعد بسته شود. متأسفانه، هیچ توصیه رایجی در مورد خروج از بازار وجود ندارد، بنابراین اجازه دهید شرایط شما را راهنمایی کند. در مورد نقطه 4 نیز همین امر صادق است.

نقطه 3. اگر سیگنالهای اندیکاتورها با یکدیگر همزمان بودند، یک پوزیشن لانگ میتوانست باز شود، اما بلافاصله هر دو اندیکاتور معکوس میشدند. سیگنال کاذب است، بنابراین منتظر بمانید تا حد ضرر عمل کرده و معامله بسته شود.

انحراف معیار و سطوح اصلاحی فیبوناچی. مثال عملی.

این استراتژی، "سطوح فیبوناچی و StdDev اسکالپینگ" نامیده میشود. سطوح اصلاحی اسکالپینگ به معنای پیدا کردن روند اصلی، انتظار برای اصلاح محلی به سطوح فیبوناچی و باز کردن یک معامله در جهت روند با حد سودی در سطح بعدی است. میتوانید به منظور کسب اطلاعات بیشتر در مورد چیستی سطوح فیبوناچی و ابزارهای مشتق شده از آنها، مقالهی "اصلاح فیبوناچی چیست؟" را بررسی کنید.

به چند دلیل شناسایی نقطهی ورود به بازار میتواند با مشکل همراه باشد:

- سیگنال، بازگشت قیمت در جهت روند اصلی از سطح 0.382 است. با این حال، با معکوس شدن قیمت در داخل منطقه سایه دار سبز، قیمت احتمالاً به آن نخواهد رسید. پس آنگاه باید معاملهای را باز کنیم؟ و یا در واقع این اصلاحی در دل یک اصلاح است؟

- آیا پس از بازگشت از سطح 0.382، قیمت به حرکت در جهت روند به محض رسیدن به سطح 0.236، ادامه خواهد داد؟ یا این سطح یک منطقهی تثبیت شده خواهد شد؟

اندیکاتور انحراف معیار به این پرسشها پاسخ خواهد داد.

مرحله 1 تجزیه و تحلیل مقدماتی.

مقیاس نمودار زمانی M15 جفت-ارز GBPUSD را کم کنید و یک سطح حمایت 20 دوره ای را برای StdDev ترسیم کنید. این سطح بواسطهی مینیممهای بصری ترسیم میشود. شبکه فیبوناچی را در روند صعودی قرار دهید. فقط توجه داشته باشید که SMA (25) را نیز در نمودار قرار دهید.

مرحله 2 تجزیه و تحلیل وضعیت فعلی، جستجوی نقاط احتمالی به منظور باز کردن یک معامله.

با رسیدن به ماکزیمم مقدار، قیمت به حالت خنثی در میآید: خط قیمت در حال کاهش به اولین سطح اصلاح است و دو بار آن را لمس میکند. با این حال، اصلاح ضعیف است: StdDev به طور افقی در امتداد سطح حمایت خود در فاصلهی نزدیکی به صفر حرکت میکند.

دو سناریو در اینجا امکان پذیر است:

- قیمت سطح اصلاح 0.236 را خواهد شکست و پایین میآید. پایان اصلاح در سطح 0.382، سیگنالی برای باز کردن یک معامله خواهد بود.

- قیمت از سطح 0.236 عقب میرود و برای تنظیم یک ماکزیمم جدید به سمت بالا حرکت میکند.

اندیکاتور انحراف معیار فارکس به نقطه شروع روند اشاره خواهد کرد.

مرحله 3 باز کردن یک معامله.

سپس وضعیت به شرح زیر توسعه مییابد: کورکشن سطح کلیدی 0.236 را میشکند و پایین میآید. سپس StdDev شروع به رشد میکند، اما باز کردن یک پوزیشن شورت بر اساس آن سیگنال میتواند نادرست باشد، زیرا

- StdDev، جهت یک روند را نشان نمیدهد. رشد فعالیت معامله گران تنها به این معنی است که قیمت از محدودهی خنثی خارج شده است، اما هر لحظه این امکان وجود دارد که معکوس شود.

- سطوح اصلاح فیبوناچی اندیکاتور کلیدی است، و سیگنالهای آن از اصلیترین علائم بشمار میروند.

کورکشن، قبل از سطح 0.382 به پایان میرسد و قیمت به سمت بالا معکوس میشود. StdDev رشد میکند. یک معامله باز میشود.

طبق یک سناریوی محافظه کارانه، معامله زمانی بسته میشود که قیمت به نزدیکترین سطح فیبوناچی رسیده باشد. در این مورد ما، این سطح، 0.236 است. سود ما تنها در مدت 30 دقیقه بیش از 7 دلار است.

رزومه. سوالات متداول در مورد انحراف معیار

مقدار میانگین آن از یک خط انحراف قیمت از میانگین حسابی آن برای یک دوره خاص است. در فارکس، انحراف معیار شاخص تغییرپذیری است. این شاخص نشان میدهد که قیمت تا چه اندازه از ارزش متوسط خود فاصله دارد. یک انحراف معیار بالا به معنای نوسان زیاد است. این ابزار امکان شناسایی نقطه شروع و قدرت روند را فراهم میکند، اما جهت آن را نشان نمیدهد.

از این اندیکاتور به عنوان یک ابزار کمکی به همراه اندیکاتورهای روند و/ یا اسیلاتورها در فریم های زمانی M30-H1 و بزرگتر استفاده میشود. اینها سیگنالهایی برای باز کردن یک معامله است:

- بازار خنثی است. قیمت در یک محدوده خنثی میباشد. خطوط مقاومت و حمایت افقی هستند.

- قیمت، یک سطح مقاومت یا یک سطح حمایت را میشکند و در خارج از محدودهی خنثی بسته میشود. StdDev بر روی شمعدان کنونی و یا بعدی شروع به رشد میکند.

- یک معامله بر روی شمعدان باز کنید که سیگنال اول را دنبال میکند.

به محض مشاهده هر دو شرط، معامله را ببندید:

- اندیکاتور انحراف معیار به سمت پایین معکوس میشود.

- یک شمعدان با رنگ مخالف در نمودار ظاهر میشود.

الگوریتم محاسبهی گام به گام:

- میانگین حسابی قیمتهای مجموعه را محاسبه کنید. با مقدار میانگین متحرک ساده (SMA) یکسان خواهد بود.

- میانگین حسابی را از مقدار هر قیمت کم کنید.

- هر مقدار را مربع کرده و نتایج را با هم جمع کنید. مقدار نهایی را به تعداد اعضای مجموعه، یعنی تعداد شمعدانها تقسیم کنید.

- جذر نتیجه را بدست آورید.

این اندیکاتور اغلب با استراتژیهای روند فارکس ترکیب میشود. میتوانید از StdDev در شرایطی که بازار خنثی است، برای شناسایی یک روند قوی از آن استفاده کنید. به محض اینکه انحراف قیمت از ارزش متوسط آن بیشتر شد و قیمت از یک محدوده خنثی خارج شد، یک معامله را باز کنید.

معکوس شدن StdDev در اوج خود، ممکن است به کاهش فعالیت معامله گران اشاره داشته باشد. این سیگنالی برای بستن معامله است.

قیمت تا حد ممکن از مقدار متوسط خود در یک دوره ی خاص منحرف شده است. فاصلهی بین قیمت جدید و میانگین متحرک در ماکزیمم آن است. این امر میتواند نشان دهد که معامله گران به زودی دلسرد و بی علاقه میشوند. سپس قیمت میتواند به مقدار متوسط خود بازگردد و یا به حالتی خنثی برود، بنابراین مقدار متوسط بروزرسانی میشود.

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

نمودار قیمت GBPUSD در حالت زمان واقعی

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.