این مقاله یک راهنمای گام به گام در خصوص اندیکاتور حجم تعادلی است. در این مطلب یاد خواهیم گرفت که این اندیکاتور چیست، چگونه می توان از آن استفاده کرد، تنظیمات آن را به چه شکل باید انجام داد، و در نهایت سیگنال های معاملاتی خرید و فروش آن را چگونه باید تفسیر کرد.

اندیکاتور OBV یک ابزار تکنیکال است که از آن برای پیش بینی حرکات قیمتی بر اساس حجم معاملاتی استفاده می شود. این اندیکاتور روند های فعلی را تایید، نقاط محوری پیووت را مشخص، و سطوح حمایت و مقاومت را نمایان می کند.

حجم تعادلی نسبتا آسان و استفاده از آن آسان بوده و در معامله ی تقریبا تمامی ابزارهای معاملاتی در فارکس موثر است.

مقاله شامل موضوعات زیر می باشد:

- اندیکاتور OBV چیست

- اندیکاتور حجم تعادلی چگونه کار می کند

- محاسبه ی اندیکاتور حجم تعادلی و فرمول آن

- تفسیر حجم تعادلی در فضای آنلاین: خوانش چارت ها

- چگونگی معامله در بازار فارکس با استفاده از اندیکاتور حجم تعادلی

- مزایا و محدودیت های اندیکاتور حجم تعادلی

- پیشنهادات مرتبط با استفاده از اندیکاتور حجم تعادلی

- سوالات متداول

معامله گران می توانند با استفاده از اندیکاتور OBV در تحلیل چارت های سهام و معاملات آتی و رمز ارزها به معامله بپردازند. OBV با سایر ابزارهای تکنیکال نیز به خوبی ترکیب می شود. در این مقاله به تمامی جنبه های معامله با اندیکاتور OBV خواهم پرداخت.

اندیکاتور OBV چیست

اندیکاتور حجم تعادلی از تغییرات حجمی برای پیش بینی قیمت استفاده می کند و بر اساس این نظریه شکل گرفته که تغییرات چشمگیر قیمتی در پی تغییراتی پرشیب در حجم معاملاتی به وقوع می پیوندد. به طور مثال، زمانی که معامله گران بزرگ در یک ابزارمالی سرمایه گذاری می کنند حجم معاملات افزایش پیدا می کند. قیمت این ابزار مالی نیز پس از مدتی صعودی می شود.

دستور العمل جزئی افزودن اندیکاتورها به نرم افزار متاتریدر ۴ را در مقاله ی ''توضیح اندیکاتور بولینگر بندز در بازار فارکس'' می توانید مشاهده کنید.

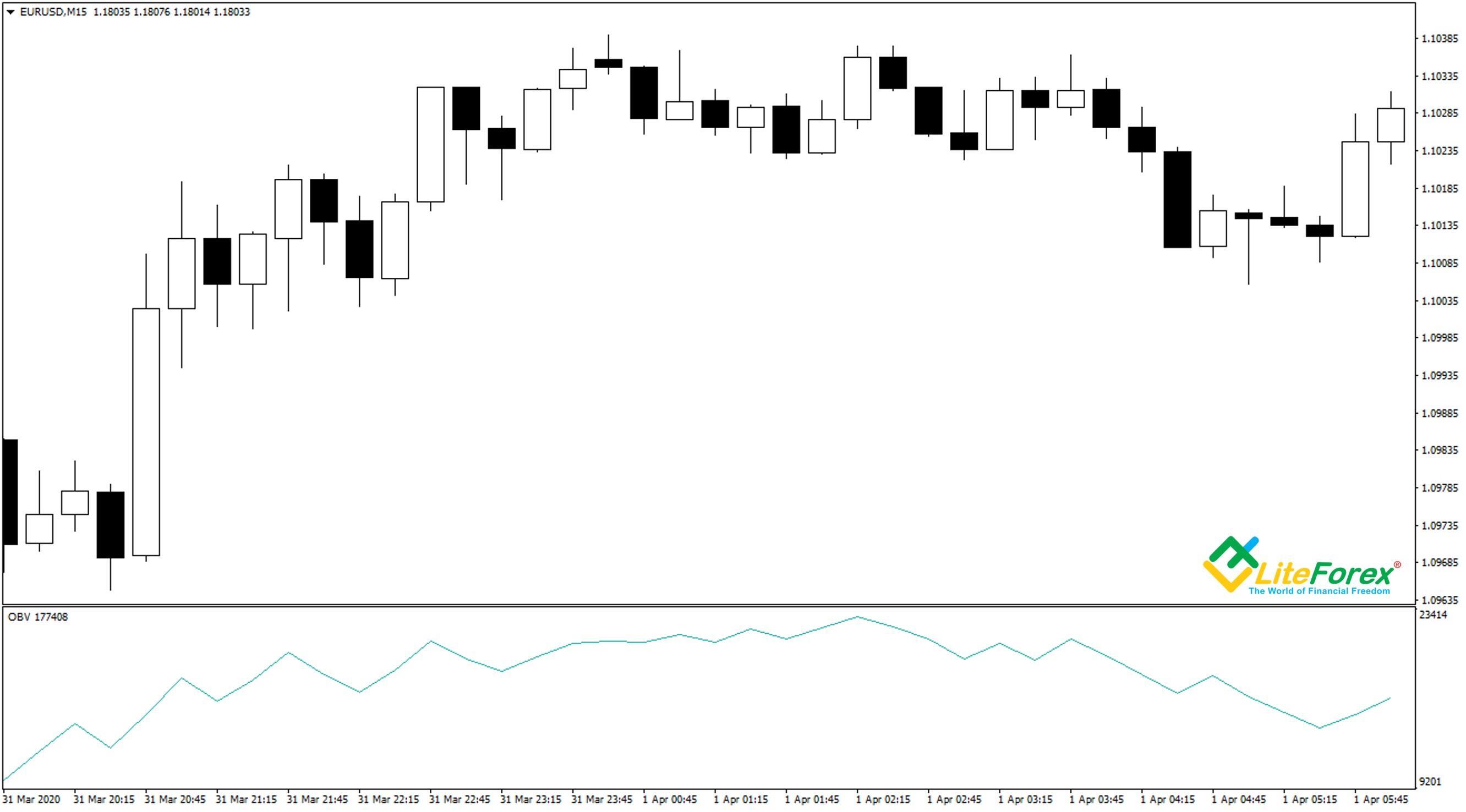

حجم تعادلی در قسمت پایین چارت به نمایش گذاشته شده است. خط OBV زمانی بالا می رود که قیمت نیز صعودی می شود و زمانی پایین می آید که قیمت نزول کند. حرکت پرشیب اندیکاتور نشان دهنده ی ورود معامله گران بزرگ به بازار است. از سویی دیگر، یک حرکت متعادل نشان می دهد که سایر معامله گران به بازار وارد می شوند.

یک توضیح مختصر از اندیکاتور حجم تعادلی را در زیر مشاهده می کنیم که نشان می دهد این اندیکاتور چگونه کار می کند:

OBV:

- این اندیکاتور یک اندیکاتور حرکتی است که تغییرات حجمی را برای پیش بینی حرکات شاخص اندازه گیری می کند.

- این اندیکاتور نشان دهنده ی فضای هیجانی معامله گران بزرگ و جمع کلی معامله گران است و بر اساس آن می توان حرکت صعودی و یا نزولی را پیش بینی کرد.

- فرمول محاسبه ی OBV به شرح زیر است: در صورتی که سطح فعلی بسته شدن قیمت بالاتر از آخرین سطح بسته شدن قیمت باشد حجم تعادلی فعلی به عدد قبلی اضافه می شود. زمانی که سطح بسته شدن قبلی قیمت بالاتر از سطح فعلی باشد حجم فعلی از عدد قبلی کم می شود.

- اندیکاتور OBV میزان شدت حرکات قیمتی را مدنظر قرار نمی دهد.

از اندیکاتور حجم تعادلی در بازار های سهام بهترین استفاده را می توان کرد. در این صورت این اندیکاتور نقاط محوری پیووت و یا سیگنال های مرتبط با ادامه پیدا کردن روند را جایابی و مشخص می کند. اندیکاتور OBV در تایم فریم های کوتاه مدت عملکردی عالی ندارد و دلیل آن را می توان نوسانات طبیعی ای دانست که می تواند بر روی سیگنال های اندیکاتور تاثیر بگذارد.

تاریخچه ی اندیکاتور OBV

تاریخچه اندیکاتور حجم تعادلی به دهه ی ۴۰ قرن گذشته باز می گردد. در سال ۱۹۴۶ میلادی وود و ویگنولا دو تحلیلگر بازار سهام تکنیکی را اختراع کردند که در ابتدا ''حجم متداوم یا ادامه دار'' نام گرفت و یک الگو یا پایه برای اندیکاتور حجم تعادلی شد.

بعدها اندیکاتور حجم تعادلی توسط جوزف گرانویل یک تحلیلگر مطرح بازارهای مالی توسعه پیدا کرد. گرانویل معتقد بود که حجم معاملات عامل اصلی تاثیرگذار در بازارهای مالی است. او تکنیک حجم تعادلی یا همان OBV را در کتاب خود ''کلیدی جدید برای کسب سود در بازار سهام'' معروف کرد. گرانویل در این کتاب حجم معاملاتی را به بخاری تشبیه کرد که موتور بازار را به جلو می راند.

بعدها از حجم تعادلی استفاده ی گسترده تری شد. اندیکاتور حجم تعادلی در بازار فارکس با معامله ی ارز محبوبیت بیشتری پیدا کرد و حال آنقدر در میان تحلیلگران فارکس محبوبیت دارد که در لیست های استاندارد تحلیل تکنیکال به عنوان یکی از ابزارهای تحلیلی گنجانده شده است.

اندیکاتور حجم تعادلی چگونه کار می کند

این اندیکاتور ساده ترین نوع یک گراف به همراه یک خط سیگنالی است.

اندیکاتور OBV سطوح ''بیش خرید'' (Over Bought) یا ''بیش فروش'' (Over Sold) را بر خلاف بسیاری از اوسیلاتور ها نشان نمی دهد و عدد آن در اینجا اهمیتی ندارد.

پرسش اینجاست که اندیکاتور حجم تعادلی چه چیزی را به شما نشان می دهد؟

این اندیکاتور سیگنال های زیر را می دهد:

- تایید روند: در صورتی که خط منحنی پس از صعود و یا نزول قیمت به ترتیب بالا و یا پایین برود روند فعلی احتمالا ادامه خواهد یافت.

- معکوس شدن روند (واگرایی): زمانی که خط اندیکاتور در یک روند نزولی بالا می رود یک سیگنال خرید و نشانه های معکوس و صعودی شدن روند ایجاد می شود. سیگنال فروش زمانی به وجود می آید که خط اندیکاتور حجم تعادلی در زمان صعودی بودن روند پایین بیاید.

- شکست سطح: زمانی که شاخص سطوح کلیدی را می شکند سیگنال نامبرده به همان شکل کار می کند. پس از شکست سطح کلیدی OBV معمولا یک حرکت صعودی پرشیب در جهت مرتبط با شکستی که به وقوع پیوسته ایجاد می شود.

- افزایش پرشیب حجم معامله: اگر در خط اندیکاتور یک صعود پرشیب را مشاهده کردید نشان دهنده ی این است که معامله گران بزرگ در حال ورود به بازار هستند. حرکتی قوی در حرکت حجم بالانس در صورتی یک سیگنال معکوس شدن است که بر خلاف روند حرکت کند. همچنین، زمانی ادامه پیدا کردن روند تایید می شود که اندیکاتور حجم تعادلی و شاخص قیمتی در یک جهت واحد حرکت کنند.

- عبور از میانگین حرکتی: در صورت که حجم تعادلی به سمت بالا میانگین حرکتی را بشکند آن را باید سیگنال خرید دانست. زمانی که میانگین تعادلی به سمت پایین میانگین حرکتی را بشکند سیگنالی برای فروش است.

هیچ کدام از این سیگنال ها یکدیگر را نقض نمی کنند و معمولا به شکل همزمان ظاهر می شوند که می توان آن ها را نوعی تایید اضافی دانست.

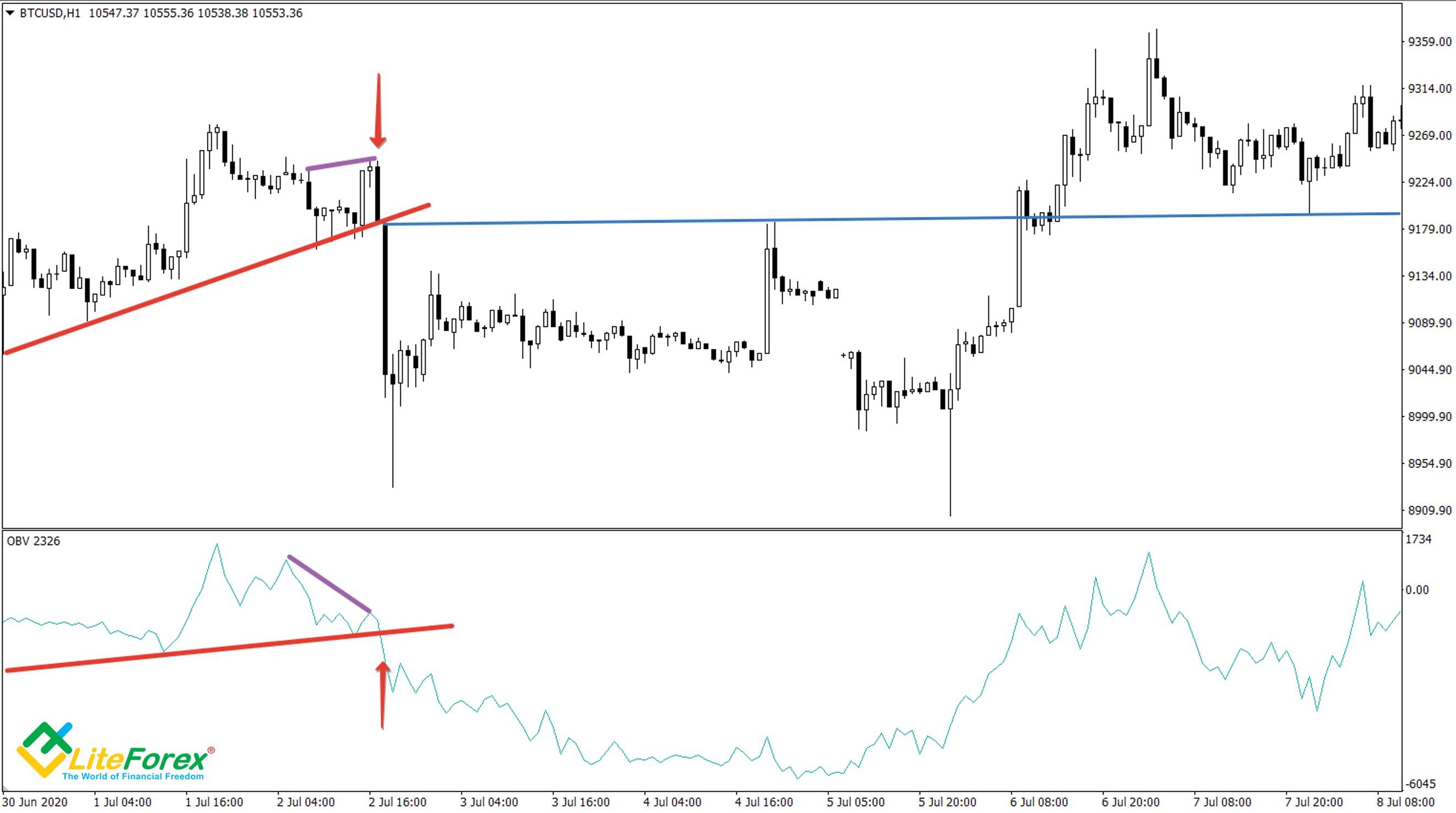

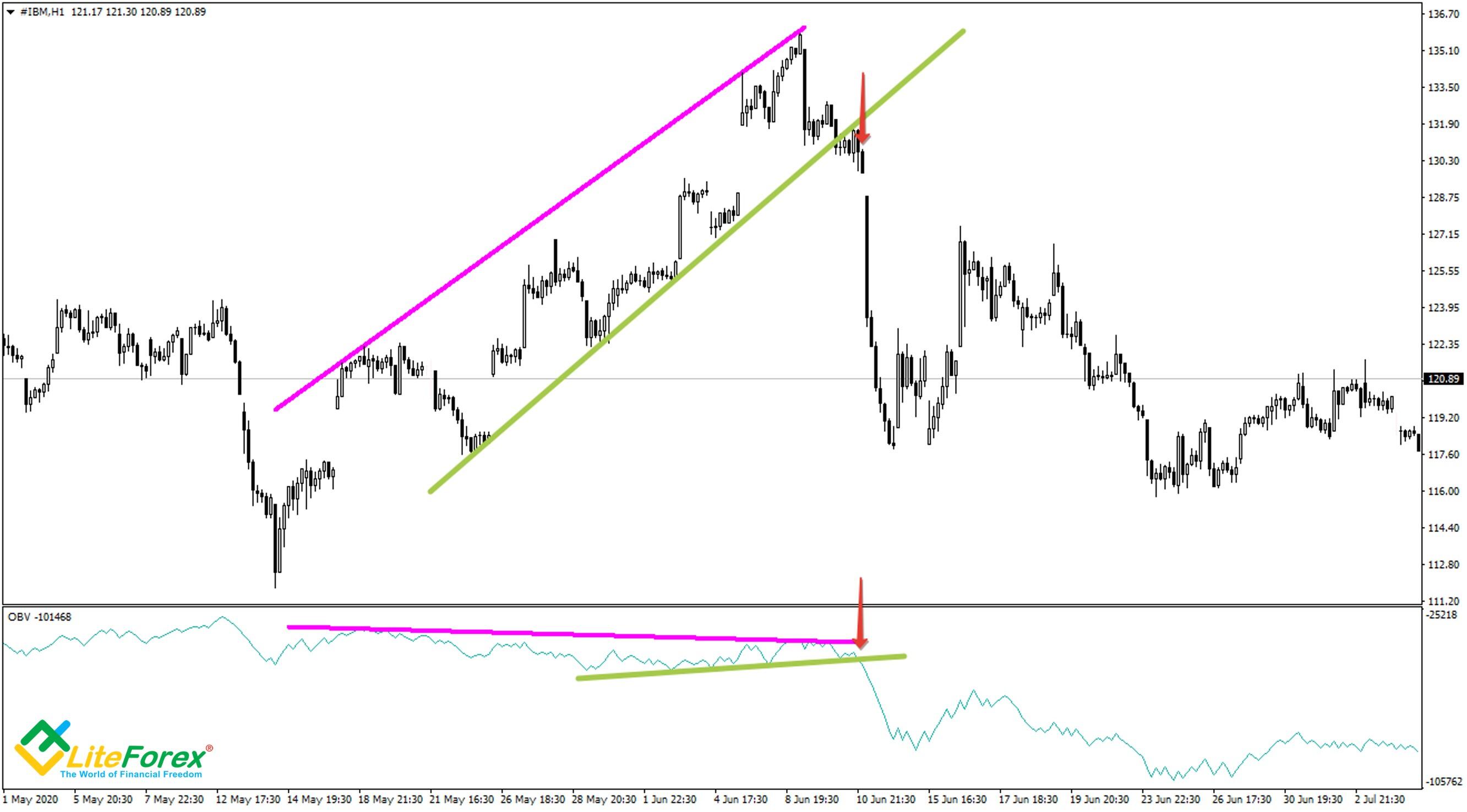

چارت بالا مثالی برای نشان دادن چگونگی کارکردن همزمان سیگنال های اندیکاتور حجم تعادلی است. خط بنفش نشان می دهد که یک واگرایی نزولی به وجود آمده است. می توانید ببینید که اندیکاتور حجم تعادلی روند صعودی ای که در چارت قیمتی مشاهده می شود را تایید نمی کند.

در نقطه ی معکوس شدن یک اندیکاتور حرکتی قوی مشاهده می شود و آن را با فلش قرمز به نمایش گذاشته ام. این سیگنال به این معنی است که فشار قوی ای برای فروش وجود دارد و این تایید کننده ی آن است که روند صعودی به زودی باید معکوس و نزولی گردد.

در این حرکت قوی شاخص خط قرمز را در پنجره ی اندیکاتور OBV شکسته است. بنابراین، یک سیگنال نزولی دیگر مشاهده می شود. در طی حرکت نزولی که از بخش ابتدایی سقوط قیمتی شروع شده اندیکاتور در راستای چارت قیمتی حرکت کرده و ادامه ی روند نزولی را تایید می کند. این مورد را با فلش آبی مشخص کرده ام.

بنابراین گستره ای از سیگنال ها را مشاهده می کنیم و هر سیگنالی که وجود دارد سیگنال قبلی خود را تایید می کند.

اندیکاتور حجم تعادلی را چگونه نصب، اجرا، و تنظیم کنیم؟

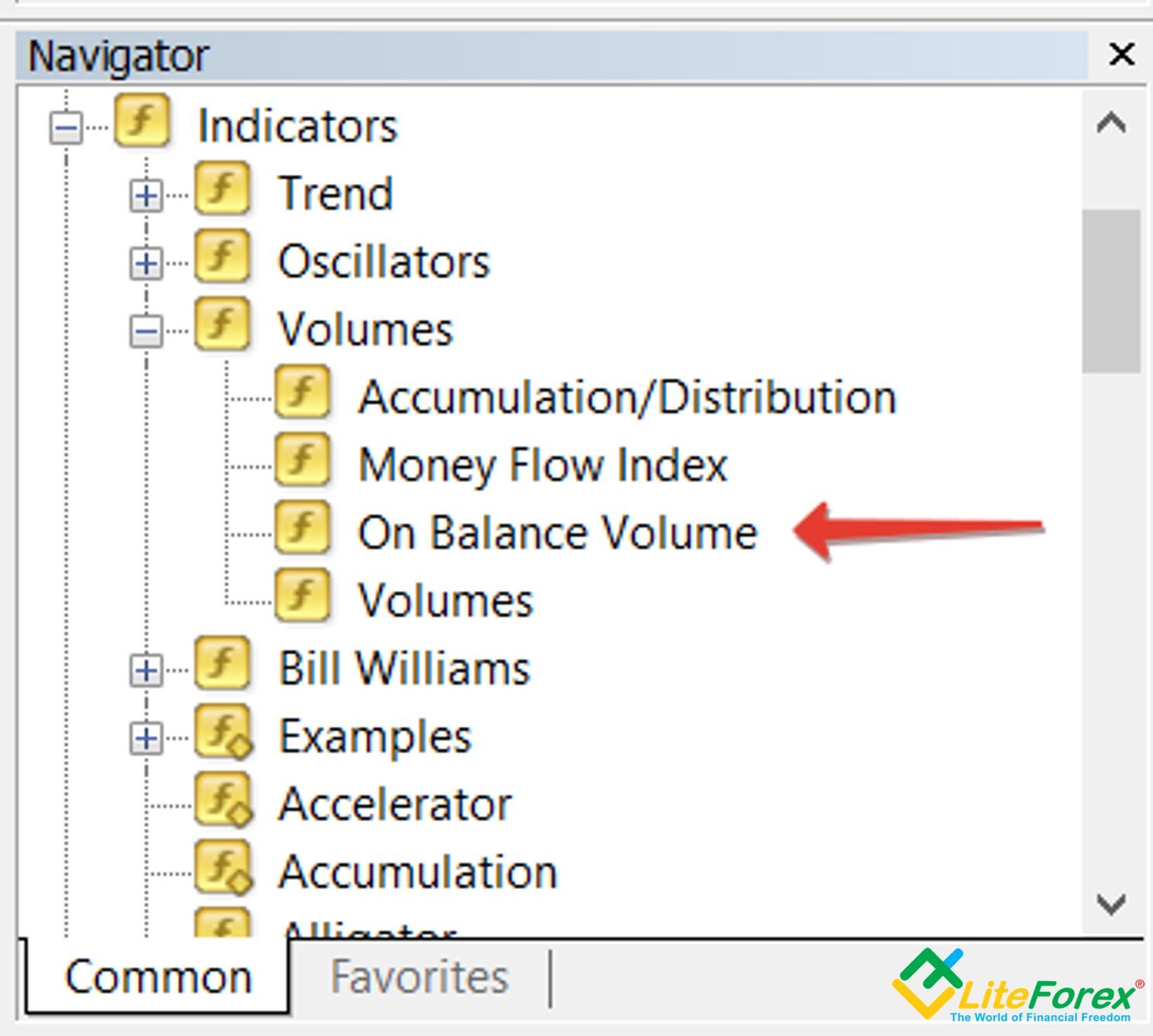

نیازی به جستجوی اندیکاتور حجم تعادلی (OBV) در اینترنت نیست زیرا این اندیکاتور از ابزارهای تحلیل تکنیکال استاندارد است که در بیشتر پلتفرم های معاملاتی در دسترس قرار دارد. بدین ترتیب، اندیکاتور OBV قاعدتا از قبل باید در ترمینال معاملاتی شما وجود داشته باشد.

می توانید اندیکاتور حجم تعادلی را در پوشه ی Indicators/Volume پیدا کرده و آن را با دو کلیک اضافه نمایید.

پس از آن پنجره ی تنظیمات را مشاهده می کنید. بخش پارامترها حالت ابتدایی داشته و در آن می توانید چارت قیمتی ای که فرمول اندیکاتور بر آن اعمال می شود (سطح باز شدن، بسته شدن، و غیره) را تنظیم کنید. همچنین می توانید رنگ خطوط را تنظیم کرده و نقاط اوج و کف را اضافه نمایید.

تنظیمات اولیه مناسب هستند اجباری به تغییر آن ندارید. برای تایید کردن تنظیمات اولیه می توانید بر روی دکمه ی OK در بخش پایینی چارت کلیک کنید.

محاسبه ی اندیکاتور حجم تعادلی و فرمول آن

در این قسمت به شکل خلاصه توصیف می کنم که فرمول محاسبه ی اندیکاتور OBV چگونه است:

فرمول حجم تعادلی به شرح زیر است:

OBV = Previous OBV + current volume

اگر سطح بسته شدن قیمت بالاتر از سطح بسته شدن قبلی قیمت باشد:

حجم تعادلی = حجم تعادلی قبلی + حجم فعلی

اگر سطح بسته شدن فعلی قیمت پایین تر از سطح بسته شدن قبلی قیمت باشد:

حجم تعادلی = حجم تعادلی قبلی - حجم فعلی

به عنوان مثال فرض کنیم که در چارت روزانه حجم دیروز ۴۰۶۴ بوده است. در این حالت قیمت به حرکت رو به رشد خود در روز جاری ادامه می دهد و حجم معاملاتی ۲۰۳ واحد را نشان می دهد.

بنابراین، عدد حجم تعادلی در پایان روز عبارت خواهد بود از:

حجم تعادلی = ۴۰۶۴ + ۲۰۳ = ۴۲۶۷

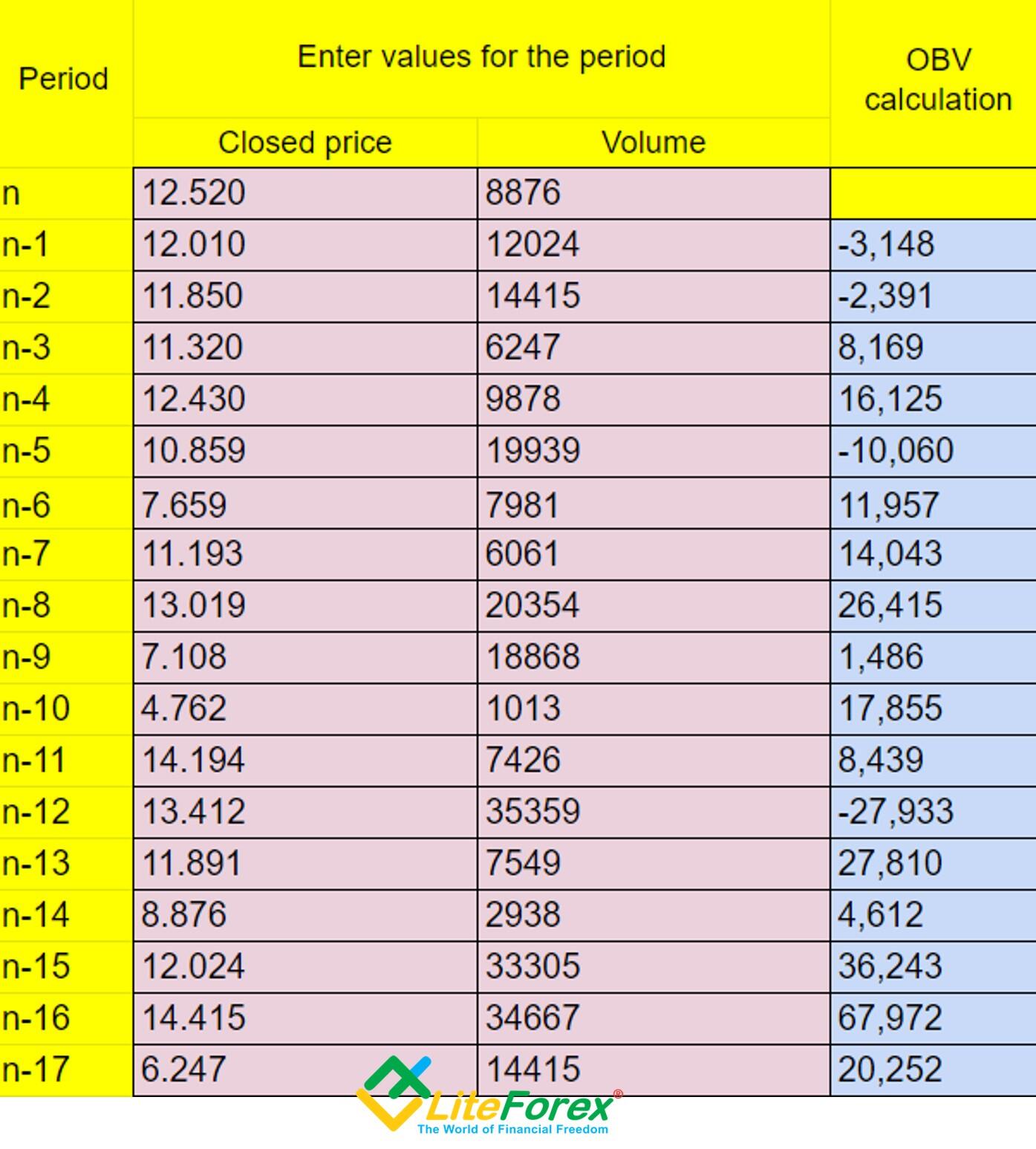

محاسبه ی دستی حجم تعادلی آسان نیست بهتر است که از ابزارهای موجود در متاتریدر ۴ استفاده نمایید. برای واضح تر کردن فرمول محاسبه ی اندیکاتور حجم تعادلی یک مدل محاسباتی را در فایل اکسل آماده کرده ام.

می توانید فایل اکسل اندیکاتور حجم تعادلی (OBV) را در این لینک دانلود نمایید.

اگر با فایل اکسل حجم تعادلی مشکل دارید به راهنمای گام به گام فایل اکسل بولینگر بندز در مقاله ی توضیح اندیکاتور بولینگر بندز در بازار فارکس مراجعه نمایید.

استفاده از فایل اکسل حجم تعادلی (OBV) بسیار آسان است.

می توانید اعداد مربوطه در ستون های صورتی در بازه ی زمانی مورد نیاز را در محل مرتبط با سطح بسته شدن قیمت و حجم معاملاتی وارد نمایید.

اعدادی که در ستون های صورتی نوشته می شوند تنها یک مثال هستند و باید آن ها را به هنگام کار کردن با فایل اکسل پاک کنید. در صورتی که حجم را نمی دانید می توانید با استفاده از یک ابزار متداول دیگر آن را پیداا کنید. باید اعداد را در هر ستون به شکلی جداگانه وارد کرد.

جدول بالا فرمولی را برای ۲۵ خط نشان می دهد. در صورتی که نیاز به انجام تحلیل برای مدتی طولانی تر دارید تنها کافی است که جدول را پایین تر بکشید.

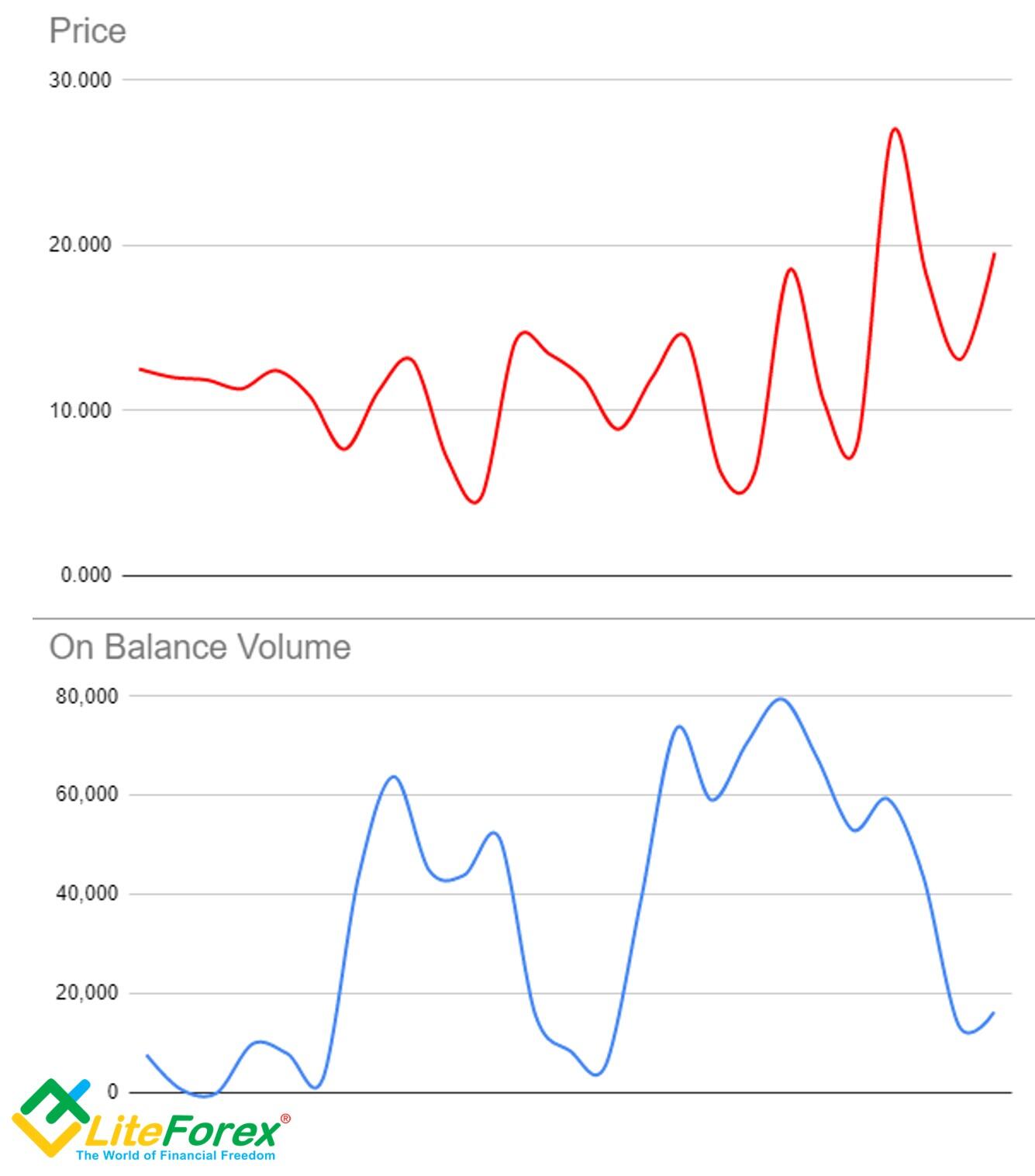

در سمت راست جدول چارت های قیمت و حجم تعادلی را مشاهده می کنید. وقتی که اعداد جدیدی در جدول بالا وارد می کنید این موارد به طور خودکار دوباره محاسبه می شوند. با کمک این چارت ها قادر خواهید بود همان تحلیلی را انجام دهید که در ترمینال معاملاتی می توانید انجام دهید.

تفسیر حجم تعادلی در فضای آنلاین: خوانش چارت ها

حجم تعادلی یک اندیکاتور مرتبط با حرکت قیمتی است و حرکات صعودی و یا نزولی را نشان می دهد.

یکی از عوامل اصلی تحلیل مقایسه ی خط حرکتی حجم تعادلی با تغییرات قیمتی است. در بالا به برخی مثال ها اشاره شده است.

واگرایی در حجم تعادلی

واگرایی سیگنالی متداول است. این اتفاق زمانی می افتد که اندیکاتور و چارت قیمتی در جهت هایی مخالف یکدیگر حرکت کنند. در این خصوص، هم واگرایی صعودی و هم واگرایی نزولی ممکن است اتفاق بیفتد.

سیگنال های واگرایی به شکلی جزیی در مقاله ی ''واگرایی و همگرایی در بازار فارکس''شرح داده شده است. واگرایی در حجم تعادلی شبیه به سایر ابزارهای تکنیکال اتفاق می افتد.

در اینجا می خواهیم چند مثال را برای واگرایی در حجم تعادلی مطالعه کنیم:

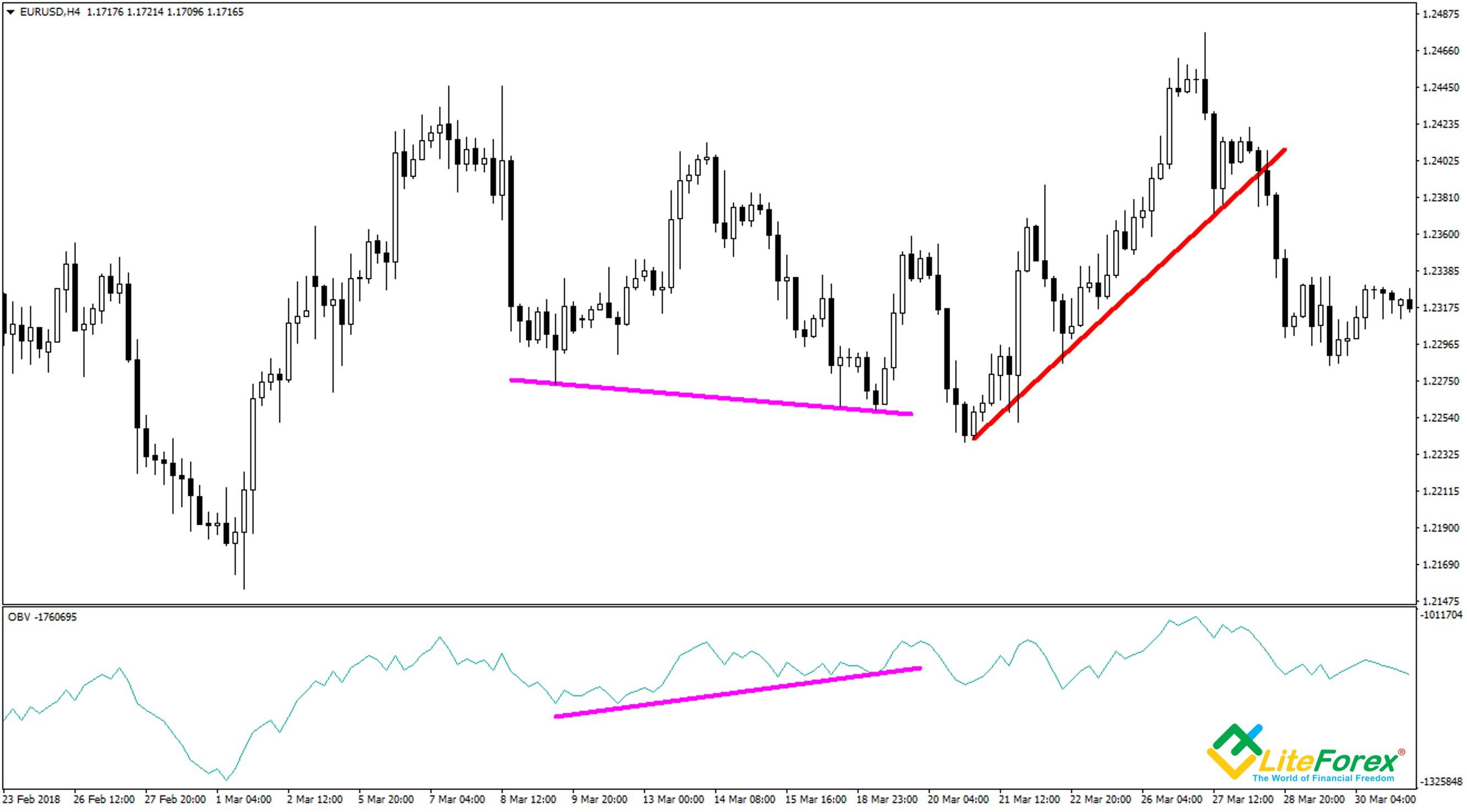

خطوط بنفش در چارت بالا واگرایی را نشان می دهند. به یاد داشته باشیم که چارت قیمتی نشانگر یک روند نزولی است و این در حالی است که خط مرتبط با حجم تعادلی به صورت شروع به حرکتی صعودی می کند. در پایان می بینیم که روند معکوس شده و یک روند صعودی (که به رنگ قرمز درآمده) شروع شروع شده است.

واگرایی نزولی در وضعیتی برعکس به وجود می آید. با رشد قیمت خط واگرایی نزولی می شود. مورد جایگزین می تواند حرکت افقی شاخص حجم تعادلی در روند صعودی باشد. در هر دو حالت این سیگنال نشان می دهد که حرکت قیمت به زودی معکوس ی شود و یک روند کاهشی شروع به حرکت می کند.

چارت به شکل تصوری نشانگر واگرایی نزولی (خطوط بنفش) است. قيمت در حال صعود است و این در حالی است که حجم تعادلی به شکلی تدریجی کاهش پیدا می کند. پس از آن روند معکوس و نزولی می گردد (خط قرمز).

یک ابزار تحلیل تکنیکال خاص وجود دارد که می توان با آن به سرعت واگرایی را مشخص کرد. این ابزار تکنیکال TrueT OBV Divergence Indicator نام دارد.

اندیکاتور واگرایی TrueT OBV Divergence آخرین ۳۰۰ خط شاخص را تحلیل و خطوط واگرایی حجم تعادلی را در پنجره ی مربوطه رنگ آمیزی می کند. فایده ی بزرگ این ابزار تحلیلی زنگ هشدار سیگنال واگرایی و بسیاری از تنظیمات دیگر در مقایسه با نوع کلاسیک است.

تایید روند در اندیکاتور OBV

در معامله ی با روند مهم است بفهمیم که روند جاری در حال به اشباع رسیدن است یا ادامه خواهد یافت. در اینجا می توانیم از سیگنال ادامه یافتن روند استفاده کنیم.

زمانی که روندی صعودی در حال رشد است اندیکاتور OBV به نقاط اوج بالاتری دست پیدا می کند. همین را نیز در وضعیت برعکس می توان گفت، یعنی زمانی روند نزولی تایید می شود که نقاط کف OBV پایین تر بروند.

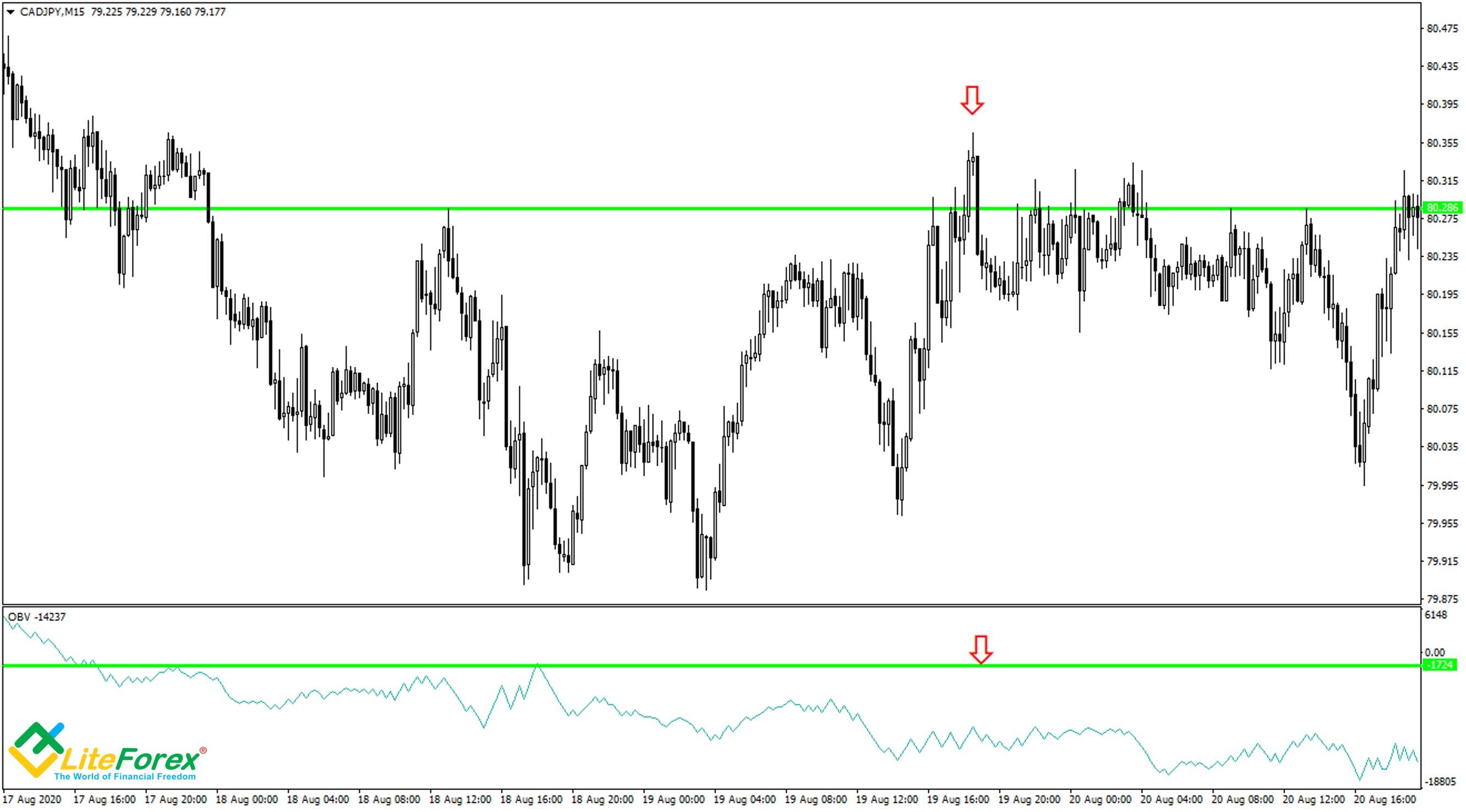

خط سبز در چارت بالا روند صعودی را نشان می دهد. خط مرتبط با حجم تعادلی (OBV) نیز نشان دهنده ی یک روند صعودی است. بنابراین، وقتی که خط رو به بالا می رود میزان قدرت روند صعودی تایید می گردد.

شکست اندیکاتور حجم تعادلی

یک سیگنال معاملاتی متداول شکست خط حمایت یا مقاومت است که نشان می دهد روند فعلی قوی بوده و باید ادامه یابد.

همچنین، شکست های کاذبی نیز می تواند به وقوع بپیوندد. این شکست های کاذب زمانی ایجاد می شوند که خط حمایت و یا مقاومت برای مدتی کوتاه شکسته می شوند و سپس حرکت دوباره بر می گردد.

اندیکاتور تکنیکال OBV کمک می کند تا چنین شکست هایی را مشخص کنیم. معامله گران از شکست حجم تعادلی برای فیلتر کردن سیگنال های کاذب استفاده می کنند.

پیدا کردن شکست های کاذب بر اساس تکنیک های تایید روند است. بعد از یک روند قوی همواره خط حجم تعادلی در همان جهت روند حرکت می کند. زمانی که یک روند کاذب باشد خط حجم تعادلی در جهت مخالف حرکت می کند.

برای بررسی میزان قدرت شکسته شدن سطوح حمایت و مقاومت نیاز داریم تا خطی مشابه را در چارت حجم تعادلی ترسیم نماییم. در صورتی که خط حجم تعادلی نیز از آن سطوح عبور کند شکستی که مشاهده می شود ''واقعی'' است. در صورتی که این اتفاق نیفتد شکست را باید ''کاذب'' دانست. همچنین باید به یاد داشته باشیم که سیگنال های حجم تعادلی معمولا چند خط قبل از حرکت قیمت به وقوع می پیوندد.

در نمودار بالا، دو خط سبز به ترتیب سطوح مقاومت برای قیمت و اندیکاتور حجم تعادلی (OBV) را نشان میدهند. پیکان قرمز نقطه شکست، جایی که فشار فروش کم در نظر گرفته میشود، را مشخص میکند. با این وجود، OBV در حال کاهش است که نشاندهنده جریان حجم منفی است.

این نشان می دهد که سرمایه های هوشمند (معامله گران بزرگ) در حرکت قیمتی شرکت ندارند پس احتمال کمی وجود دارد که روند به حرکت خود ادامه دهد و شکست را باید کاذب دانست.

چگونگی معامله در بازار فارکس با استفاده از اندیکاتور حجم تعادلی

پس تا کنون چگونگی کارکرد اندیکاتور حجم تعادلی در بازار فارکس، چگونگی تفسیر سیگنال های حجم تعادلی، و نحوه ی تفسیر خطوط موجود در چارت حجم تعادلی را مطالعه کردیم. حال می خواهیم ببینیم با استفاده از حجم تعادلی چگونه معامله کنیم. معامله گران از این اندیکاتور برای پیش بینی معکوس شدن قیمت و تایید ادامه پیدا کردن روند استفاده می کنند.

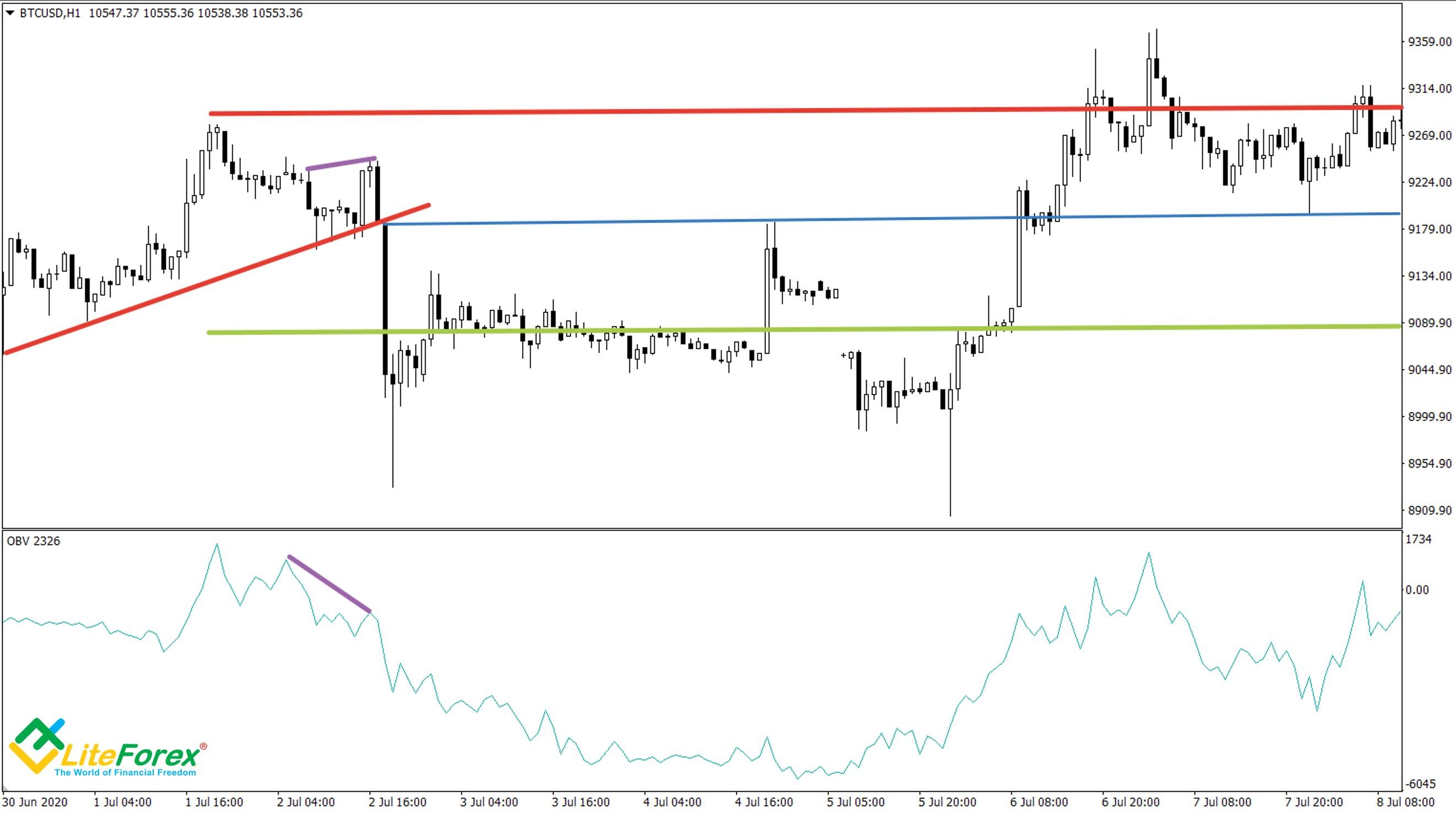

چارت جفت BTCUSD نشان دهنده ی واگرایی نزولی و معکوس شدن روند است. بنابراین، می توانیم یک پوزیشن فروش پس از به وجود آمدن سیگنال های تایید کننده باز کنیم.

زمانی وارد معامله می شویم که نخستین کندل استیک مشکی و نسبتا بلند به پایان برسد. از چارت مشخص است که خط روند شکسته نشده اما اندیکاتور در محل بسته شدن خط پایین می رود.

بنابراین، اندیکاتور سیگنال فروش را از خود مخابره می کند و می توانیم وارد معامله ی فروش شویم (خط افقی آبی).

حد ضرر (استاپ لاس) کمی بالاتر از جدیدترین نقطه ی اوج داخلی (خط قرمز) قرار داده می شود.

حد سود (تیک پرافیت) تقریبا با حد ضرر برابر است (خط سبز).

می بینیم که قیمت بیت کوین به صورت پرشیب سقوط و از سطحی که حد سود در آن واقع است عبور می کند و معامله به صورت خودکار خارج می شود.

یک سناریوی جایگزین نیز وجود دارد. زمانی که قیمت بیت کوین تا نخستین تارگت با فاصله از حد سود پایین می آید استاپ لاس را به سطح تعادل منتقل می کنیم.

برای برداشتن سود در چارت بیت کوین باید منتظر سیگنال معکوس شدن اندیکاتور حجم تعادلی باشیم. سیگنال زمانی ایجاد می شود که سطح مقاومت شکسته شود (بخش قرمز در چارت) و واگرایی صعودی کلاسیک (بخش های سبز) را مشاهده کنیم. اندیکاتور حجم تعادلی زمانی تایید می شود که یک کندل استیک سفید بلند (فلش قرمز رنگ) به وجود آید. زمانی که کندل استیک بسته شود می توانیم از معامله ی فروش خارج شده و وارد معامله ی خرید شویم.

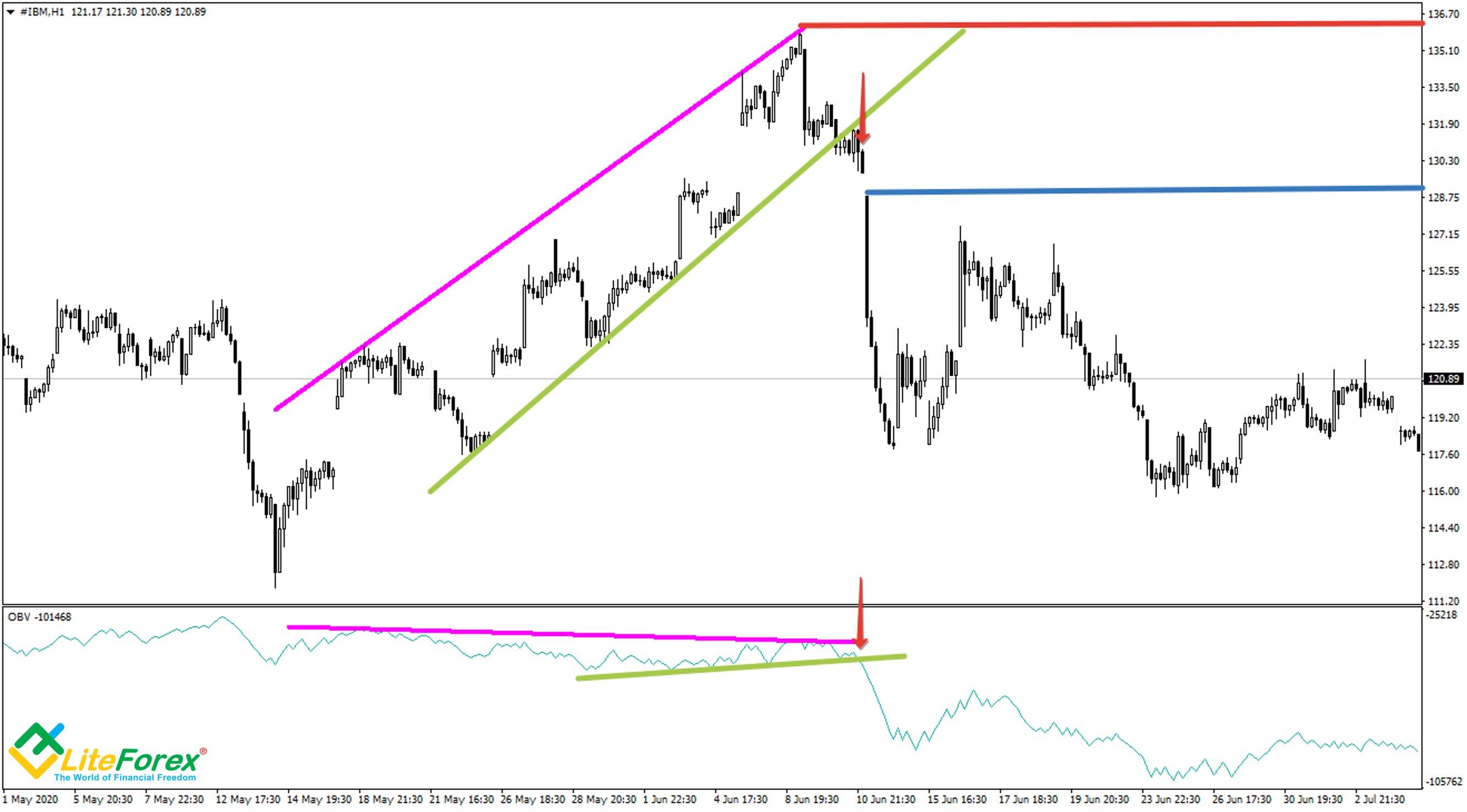

حال می خواهیم بگوییم که چگونه می توان با معکوس شدن روند در مثال شاخص IBM معامله کرد.

چارت بالا به وضوح نشان دهنده ی یک واگرایی در چارت قیمتی است. واگرایی نزولی نشان دهنده ی معکوس شدن روند به زودی است. سیگنال تایید کننده ی معکوس شدن روند به زودی خواهد بود. سیگنال تایید کننده ی ورود به معامله ی فروش زمانی به وجود می آید که شاخص IBM به پایین تر از خط روند برسد و اندیکاتور سطح حمایت را بشکند. به یاد داشته باشیم که حجم تعادلی به عنوان یک فیلتر عمل می کند و شکست خط روند را با کمی تاخیر تایید می نماید.

زمانی که سیگنال تایید گردد باید به تفاوت میان سطح بسته و باز شدن قیمت توجه کنیم. خط بعدی با یک فاصله و خلا پایینی بسته می شود و این یک سیگنال نزولی است. بنابر وضعیت بازار وارد معامله ی فروش می شویم.

حد ضرر یا استاپ لاس بر اصل مشترکی که وجود دارد تنظیم می شود و باید کمی بالاتر از نقطه ی اوج داخلی قیمت (خط قرمز در چارت) قرار داده شود. زمانی که سیگنال معکوس شدن به شکل متضاد به وجود بیاید باید به شکل دستی سود خود را برداریم. بنابراین، ریسک ضرر بالاتر رفته اما پتانسیل کسب سود نیز به این شکل بیشتر است.

همانطور که در چارت بالا می بینید، شاخص IBM پس از اینکه وارد معامله ی فروش می شویم نزول می کند. یک گوه (Wedge) نزولی در حال شکل گیری است که سیگنال معکوس شدن را از خود مخابره می کند. چنین الگویی معمولا با یک واگرایی نزولی به پایان می رسد. شاهد هستیم که شاخص به همان جهتی که انتظار داریم حرکت می کند.

باید اشاره داشته باشم که شکست خط روند در اندیکاتور حجم تعادلی کمی زودتر در چارت به وقوع خواهد پیوست. زمانی سود را بر می داریم که خط شکست بسته شود. این خط را با یک فلش و نقطه ی خروج را با یک خط سبز مشخص کرده ام.

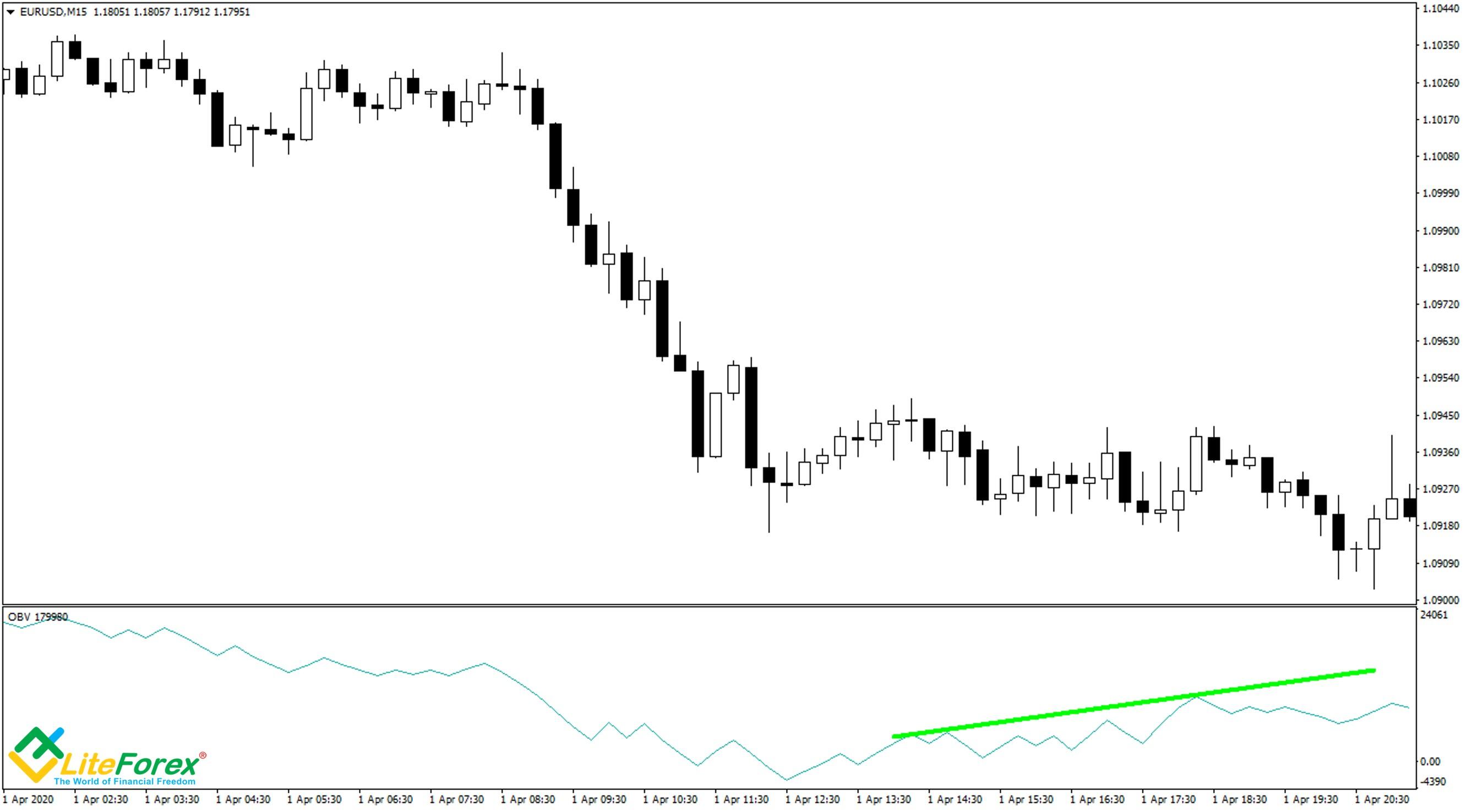

معاملات میان روز به وسیله ی اندیکاتور OBV

در معاملات میان روز نیز جایابی و خوانش سیگنال های OBV شبیه به موارد قبل است. اعداد اندیکاتور OBV بر خلاف سایر اوسیلاتور های محبوب تر به بازه ی زمانی بستگی ندارد و تنها تفاوت در تایم فریم ها است. استراتژی معاملاتی بر اساس اندیکاتور حجم تعادلی در معاملات میان روز در تایم فریم های M5 و M30 مصداق پیدا می کند.

به عنوان مثال چارت ۵ دقیقه ای جفت USDJPY را بررسی می کنیم.

زمانی که اندیکاتور از نقاط اوج عبور کرد یک واگرایی بسیار غیرطبیعی به وجود آمده اما چنین اتفاقی در چارت قیمتی نیفتاده است. این واگرایی در یک روند صعودی طبیعی نیست و در اینجا می توانم آن را به وسیله ی ویژگی های اندیکاتور حجم تعادلی توضیح بدهم. علیرغم حجم بالای معاملاتی قیمت از نقطه ی اوج عبور نکرده و این بدین معنی است که معامله گران بزرگ برای فروش فشار وارد کرده اند.

چنین واگرایی هایی در چارت های دقیقه ای که در آن ها حجم معاملات در یک بازه ی زمانی کوتاه مهم است متداول می باشد.

تمامی موارد دیگر در معامله ی میان روز با اندیکاتور OBV شبیه به مثال هایی است که در بالا آن را توصیف کردم.

در حال صبر کردن برای یک سیگنال تایید کننده در چارت قیمتی و اندیکاتور حجم تعادلی هستیم. انتظار می رود که به نسبت خطوط قبلی در روند صعودی تغییر ایجاد گردد و خط روند شکسته شود. باید در محل بسته شدن کندل استیکی بر رویش سیگنال داده شده وارد معامله شویم.

به دلیل سطح بالای نوسانات رودانه و وفور سیگنال های کاذب باید حد سود را با فاصله ی ثابت دوبرابری حد ضرر تعیین کنیم. حد ضرر در نقطه ی اوج داخلی قرار داده می شود.

در صورت معکوس شدن روند به شکل صعودی در معاملات میان روز با اندیکاتور OBV استراتژی معاملاتی به همان شکل سابق خواهد بود. تنها تفاوت ااین است که حد ضرر در نقطه ی کف داخلی تعیین می گردد.

چارت بالا یک مثال خوب را نشان می دهد. یک واگرایی غیر عادی مشاهده می شود و شبیه به یک ساختار صعودی است که گسترده تر می شود. در این ساختار قیمت از نقاط کف داخلی عبور می کند و وضعیت در این مثال برعکس است.

باید اشاره داشته باشم که اینطور نیست که سیگنال های OBV همواره موثر واقع شوند و این را در تایم فریم های دقیقه ای می توان مشاهده کرد. دایره ی قرمز برخی سیگنال های کاذب را مشخص می کند که خط حجم تعادلی واکنشی به صعود قیمتی نمی دهد اما روند صعودی همچنان ادامه می یابد.

معامله با اندیکاتور حجم تعادلی و اندیکاتورهای میانگین حرکتی

می توانید حجم تعادلی را با سایر اندیکاتور های تکنیکال ترکیب کرده تا سیگنال های خرید و یا فروش را تایید کنید. بدین ترتیب می توانید عملکرد استراتژی حجم تعادلی را ارتقا دهید و معاملات موفق بیشتری داشته باشید. به طور مثال می تونید از حجم تعادلی و استوکستیک و یا اندیکاتور های روند استفاده کنید. یکی از این اندیکاتورهای روند ''بولینگر بندز'' است که در این مقاله به آن پرداخته شده است.

حال می خواهیم مثالی در خصوص یک استراتژی معاملاتی موفق با استفاده از حجم تعادلی و اندیکاتور میانگین حرکتی در پلتفرم متاتریدر ۴ بزنیم. می دانیم که میانگین حرکتی یک اندیکاتور با تاخیر است و برای کاهش تاخیر زمانی پیشنهاد می کنم که حجم تعادلی را به همراه میانگین حرکتی نمایی (EMA) استفاده کنید.

برای انجام معامله بر اساس میانگین حرکتی و حجم تعادلی به اضافه کردن دو میانگین حرکتی نمایی با بازه های ۳۴ و ۱۲ احتیاج داریم.

شرایط ورود به معامله:

- حجم تعادلی در خصوص چارت قیمتی یک واگرایی را نشان دهد. و یا قیمت و خط اندیکاتور نزدیک به سطح حمایت و یا مقاومت متوقف گردند.

- برای ورود به معامله ی خرید میانگین حرکتی نمایی نمایی ۱۲ باید ااز میانگین حرکتی ۳۴ به سمت بالا عبور کند. برای ورود به معامله ی فروش میانگین حرکتی نمایی سریع به سمت پایین میانگین حرکتی نمایی آهسته را می شکند.

- حد ضرر نزدیک به نقطه ی کف یا اوج بعدی قرار داده می شود

- همانطور که میانگین حرکتی نمایی یک فیلتر سیگنالی اضافی است پیشنهاد می کنم که حد سود را با فاصله ای معادل حدضرر تعیین کنید. همچنین، می توانیم زمانی که میانگین حرکتی نمایی سریع از میانگین حرکتی نمایی آهسته در جهت مخالف عبور کند از معامله به صورت دستی خارج شویم.

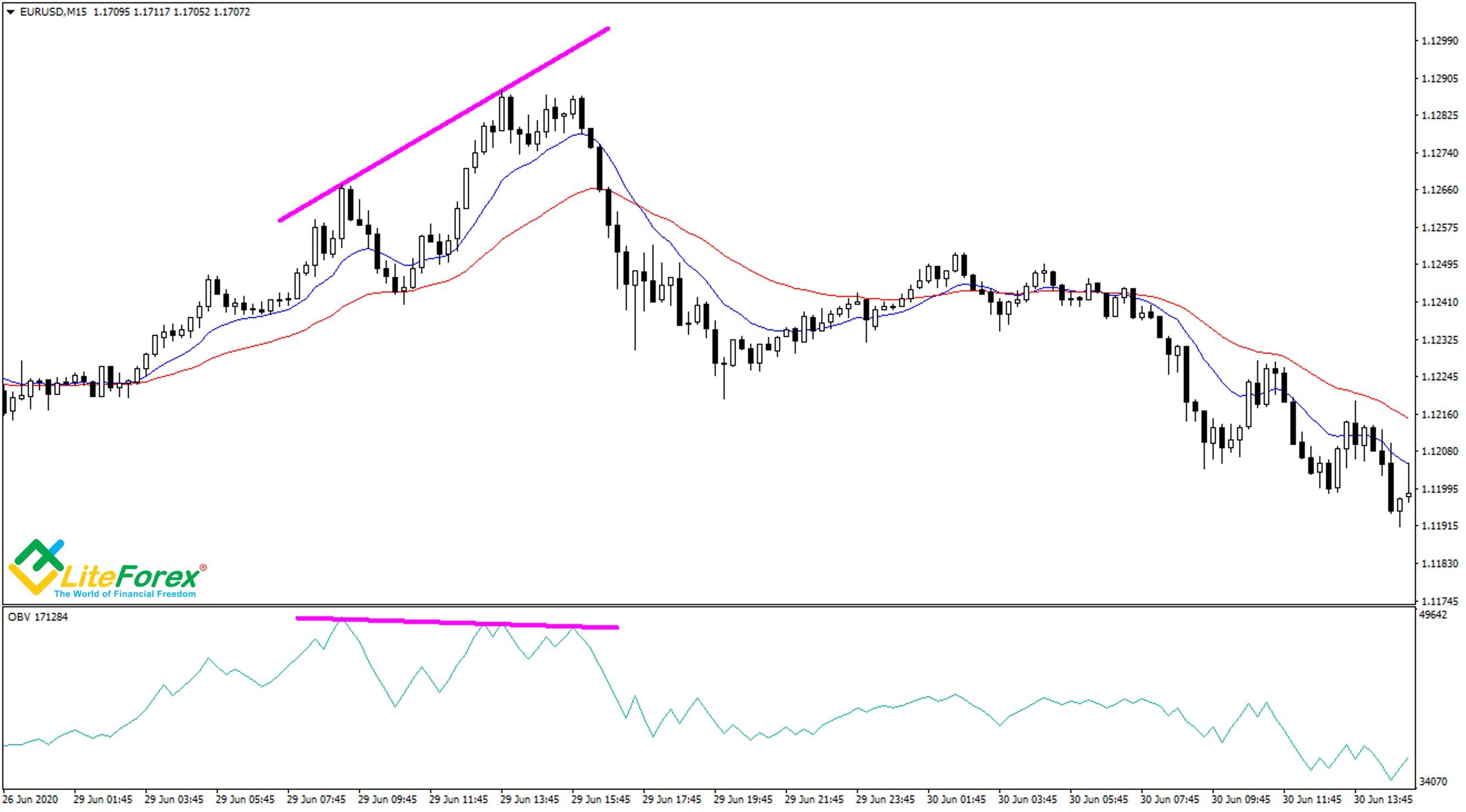

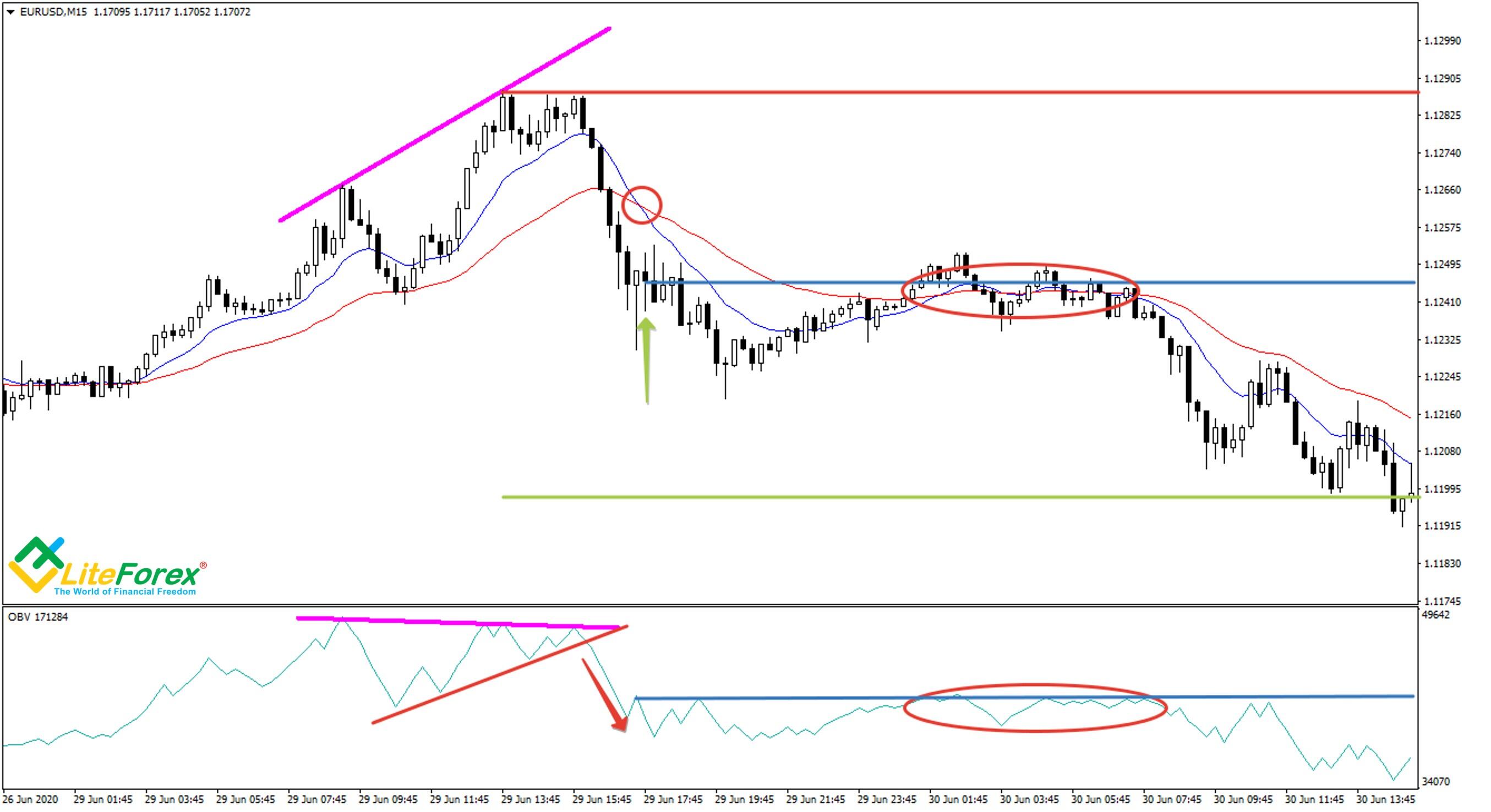

حال می خواهیم ببینیم که در چارت جفت EURUSD استراتژی نامبرده چگون کار می کند:

خطوط بنفش در چارت نقاط اوج کندل استیک را به نقاط اوج اندیکاتور حجم تعادلی وصل می کند. در این رابطه یک واگرایی مشاهده می شود و به همین دلیل می توانیم معکوس شدن روند را پیش بینی کنیم.

تفسیر اولیه ی سیگنال ها شکست خط روند را در پنجره ی حجم تعادلی تایید می کند. همانطور که پیش بینی می شد میانگین حرکتی نمایی سریع ۱۲ از میانگین حرکتی نمایی آهسته ی ۳۴ به سمت پایین کمی بعدتر عبور کرده است (دایره قرمز). زمانی که پس عبور یک خط جدید بلافاصله باز شده وارد معامله می شویم (خط افقی آبی). حدضرر و حد سود باید بر اساس قواعد استراتژی معاملاتی (خط سبز) تنظیم شوند.

روند افقی را با بیضی قرمز رنگ مشخص کرده ایم. می دانیم که میانگین های حرکتی اغلب سیگنال های کاذبی را در روند افقی می فرستند و این منجر به حصول ضرر می شود. اندیکاتور حجم تعادلی به ما کمک می کند که جلوی ضرر را بگیریم.

از چارت بالا مشخص است که اندیکاتور در طی یک حرکت افقی صعود و از سطح مقاومت (خط آبی) عبور نمی کند. این به ما کمک می کند تا پوزیشن معاملاتی خود را نگه داشته و بیش از حد زود آن را نبندیم.

در نتیجه سود را می توان در جایی که حد سود قرار داده شده برداشت کرد (خط سبز).

مزایا و محدودیت های اندیکاتور حجم تعادلی

اندیکاتور حجم تعادلی برخی مزایا و معایبی دارد که باید به هنگام معامله مدنظر قرار دهیم.

مزایا:

- فرمول محاسبه و استفاده از آن خیلی ساده است.

- حجم تعادلی سیگنال های متفاوتی در خصوص ادامه یافتن روند و یا معکوس شدن آن نشان می دهد که عبارتند از، جهت خط روند حجم تعادلی، واگرایی در مقایسه با چارت قیمتی، شکست سطوح مهم، و خط روند.

- تاخیر زمانی اگر هم اتفاق بیفتد بسیار کوتاه است. در اکثر موارد سیگنال های حجم تعادلی زود خود را نشان می دهند.

- سیگنال های تایم فریم میان مدت به طور کامل دقیق هستند.

محدودیت های حجم تعادلی:

- صعود حجم معاملاتی می تواند منجر به یک حرکت صعودی غیرمعقول در اندیکاتور و به وجود آمدن سیگنال های کاذب گردد.

- حجم تعادلی مناسب ابزارهای معاملاتی با نوسان پایین و با حجم معاملاتی پایین نیست.

- در تایم فریم های کوتاه مدت سیگنال ها می توانند با نوسانات طبیعی شاخص و یا اختلالات قیمتی ترکیب شوند. در این صورت حجم تعادلی ممکن است سیگنال هایی کاذب بفرستد.

- به یک پیشینه ی قیمتی طولانی مدت برای انجام تحلیل موثر بازار نیاز وجود دارد.

مهم!

حجم تعادلی میزان قدرت حرکت شاخص را در نظر نمی گیرد و این می تواند در برخی موارد یک مزیت در نظر گرفته شود. به طور مثال، با انتشار اخبار جدید سیگنال ها مختل نمی شوند، البته در موارد دیگر این را می تواند یک محدودیت در نظر گرفت.

به طور مثال، اگر یک حرکت صعودی پرشیب را حرکت خط حجم تعادلی که به سختی قابل شناسایی است تایید کند یک معامله گر کم تجربه می تواند آن را یک سیگنال معکوس شدن تفسیر نماید.

پیشنهادات مرتبط با استفاده از اندیکاتور حجم تعادلی

با توجه به ویژگی های حجم تعادلی و اطلاعات بالا می خواهم یک جمع بندی کرده و به برخی نکات در خصوص استفاده از این اندیکاتور اشاره داشته باشم:

- از این اندیکاتور استفاده ی لازم را بکنید: سیگنال های کاذب مرتبط با معکوس شدن روند را فیلتر کرده و میزان قدرت روند را بررسی نمایید.

- تمامی واگرایی ها را در اندیکاتور حجم تعادلی و چارت قیمتی مد نظر قرار دهیم و اینطور نباشد که تنها واگرایی هایی متداول را بررسی کنید. همچنین، از شکست سطوح کلیدی و سایر الگوهای قیمتی در پنجره ی حجم تعادلی استفاده کنید.

- اوسیلاتور حجم تعادلی یک ابزار متمم خوب براای اندیکاتورهای روند در تحلیل تکنیکال و در میان اوسیلاتور ها است. اگر استراتژی معاملاتی شما خوانش های مرتبط با حجم معامله را مدنظر قرار نمی دهد اوسیلاتور نامبرده می تواند یک ابزار اضافی خیلی خوب باشد.

- از استفاده ی از سیگنال های اندیکاتور در سرمایه های دارای نقدینگی پایین و در تایم فریم های کوتاه مدت خود داری کنید. از این اندیکاتور در تایم فریم های کمتر از M15 استفاده نکنید.

- اندیکاتور حجم تعادلی برای ابزارهای سرمایه گذاری مختلف مناسب است: به طور مثال می توانیم به جفت های ارزی، رمزارزها، و سهام ها اشاره کنیم. اگرچه، این اندیکاتور در تایم فریم های کوتاه مدت به دلیل نوسانات قیمتی موثر نیست. بنابراین، معامله گران حرفه ای سعی می کنند از اندیکاتور حجم تعادلی در تایم فریم های M15 و بلند مدت تر استفاده کنند.

- سیگنال های اندیکاتور حجم تعادلی نمی تواند پایه ای برای استراتژی معاملاتی باشد و باید توسط سیگنال های سایر ابزارهای تحلیل تکنیکال نیز تایید گردد.

حجم تعادلی در میان تحلیلگران تکنیکال و معامله گران چندان مشهور نیست. سیگنال های آن در نگاه اول چندان واضح نیستند و باید این توانایی را داشته باشید که ضمن شناسایی این سیگنال ها آن ها را به درستی تفسیر کنید. می توانید با باز کردن یک اکانت دمو تنها با چند کلیک از این اندیکاتور استفاده کنید. از اطلاعات موجود در مقاله ی حاضر می توانید برای تمرین کردن و توسعه ی مهارت های خود استفاده کرده و مثل یک معامله گر حرفه ای معامله کنید.

سوالات متداول

اندیکاتور حجم تعادلی یک اندیکاتور حرکتی در تحلیل تکنیکال است. این اندیکاتور نسبت میان حرکت قیمتی و حجم معاملاتی را در هر مرحله اندازه گیری می کند. این اندیکاتور در معامله ی ابزارهای مالی مختلف مانند جفت های ارزی، سهام، و رمزارزها مورد استفاده است. حجم تعادلی سیگنال های متفاوتی را می فرستد: واگرایی، شکست سطوح حمایت و مقاومت، ادامه پیدا کردن روند، و سیگنال های معکوس شدن روند.

عبارت OBV مخفف On Balance Volume یا همان حجم تعادلی به اندیکاتوری اشاره دارد که حجم معامله را در مقایسه با تغییرات قیمتی اندازه می گیرد. به بیانی متفاوت، این اندیکاتور اجازه می دهد بررسی کنیم که آیا حرکات قیمتی به فشار وارد شده توسط خریدارن و فروشندگان مربوط است و همچنین اینکه کدام حجم معاملاتی مربوط به تغییرات شاخص است.

زمانی که سطح فعلی بسته شدن قیمت بالاتر از نقطه ی بسته شدن قبلی قرار می گیرد حجم فعلی به حجم معاملاتی قبلی اضافه می گردد. زمانی که سطح فعلی بسته شدن قیمت پایین تر از سطح قبلی بسته شدن قیمت است حجم فعلی را حجم معاملاتی قبلی کسر می شود. حجم تعادلی میزان قدرت حرکت شاخص را در نظر نمی گیرد.

متخصصان پیشنهاد می کنند که تغییرات اندیکاتور حجم تعادلی را به همراه حرکات شاخص در چارت قیمتی تفسیر کنیم. در صورتی که عدد مرتبط با حجم تعادلی به همراه قیمت صعود کند روند قاعدتا باید ادامه پیدا کند. اگر عدد مرتبط با حجم تعادلی نزولی و عدد مرتبط با شاخص قیمتی صعودی شود (واگرایی) انتظار می رود که روند معکوس گردد. حجم تعادلی می تواند شکست سطوح حمایت و مقاومت در روند را تایید کند.

در حجم تعادلی از مقیاس درصدی و یا سطوحی که در اوسیلاتورهای متداول هستند استفاده نمی شود. به هنگام استفاده از ابزارهای حجم تعادلی تنها یک تغییر نسبی در اعداد در مقایسه با داده های قبلی و حرکات قیمتی پیشین اهمیت دارد. به طور مثال، اگر اندیکاتور به همراه رشد قیمت صعود کند این یک سیگنال نشانگر قدرت حرکت صعودی خواهد بود.

باید به اعداد نشانگر حجم و تغییرات قیمتی توجه داشته باشیم. اگر اعداد اندیکاتور در طی یک حرکت صعودی و با حجم کما بیش قابل توجه بیشتر شوند و اگر به همراه حرکت نزولی کاهش یابند آنگاه باید گفت که اندیکاتور به درستی کار می کند.

از سه فرمول برای محاسبه ی اندیکاتور استفاده می شود. اگر قیمت صعود کند حجم فعلی به منحنی عددی قبلی اضافه می شود. اگر قیمت کاهشی شود حجم معاملاتی کسر می شود. اگر قیمت در سطوح فعلی باقی بماند حجم معاملاتی نیز تغییری نمی کند.

خوانش مثبت اندیکاتور حجم تعادلی به حالتی اشاره دارد که اعداد مرتبط با حجم تعادلی افزایشی شوند.

حجم تعادلی در لیست اندیکاتورهای استاندارد متاتریدر۴ قرار دارد. بنابراین، می توان آن را یک ابزار تحلیل تکنیکال کلاسیک دانست. اگرچه، باید این گفت که در صورتی که معامله گر ''صرفا'' از این اندیکاتور بخواهد استفاده کند حجم تعادلی ممکن است به اندازه ی کافی برای انجام معامله ای موثر دقیق نباشد. این اندیکاتور در میان معامله گران تازه کار چندان محبوب نیست زیرا سیگنال های آن نسبتا پیچیده هستند.

خوانش منفی حجم تعادلی زمانی اتفاق می افتد که خط اندیکاتور نزولی شود. این اتفاق زمانی می افتد که اعداد مرتبط با حجم تعادلی نزولی شوند.

در معاملات میان روز می توانید واگرایی را ردیابی کنید که نشانگر معکوس شدن روند هستند. همچنین، می توانید از حجم تعادلی در معاملات روزانه برای تایید ادامه یافتن روند و یا راستی آزمایی شکست سطوح حمایت و مقاومت استفاده کنید. از اندیکاتور حجم تعادلی در تایم فریم های مختلفی استفاده می شود. تنها تفاوت استفاده از این اندیکاتور در تایم فریم های بسیار کوتاه مدت است که در آن ها سیگنال های مربوطه به دلیل اختلالات حرکتی شاخص چندان دقیق نیستند.

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

نمودار قیمت EURUSD در حالت زمان واقعی

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.