شاخص قدرت نسبی یک اوسیلاتور می باشد که به طور گسترده ای در تحلیل های تکنیکال کاربرد دارد. بیشتر استراتژی های فارکس از این ابزار برای تایید سیگنال های خرید یا فروش استفاده می کنند. همچنین از این ابزار در اسیلاتور های استوکاستیک، MACD و CCI استفاده می شود. همچنین از مشتقات آن مانند واگرایی RSI، Silent RSI و سایر موارد استفاده می شود.

مقاله شامل موضوعات زیر می باشد:

قطعا این مقاله برای انجام معاملات شما، بسیار مفید، کاربردی و جذاب خواهد بود!

کاربرد RSI در سهام: تعریف و تاریخچه

شاخص قدرت نسبی (RSI) توسط J. Welles Wilder ابداع شده که وی توسعه دهنده اندیکاتور استاندارد دیگری به نام ATR برای MT4 و MT5 می باشد.

وایلدر برای اولین بار در سال 1978 توضیحات مربوط به اندیکاتور RSI را در مجله Commodities منتشر کرد. چند سال بعد، کتاب وی در مورد مفاهیم جدید تحلیل تکنیکال چاپ گردید، وی در این کتاب مسائل را با جزئیات بیشتری توضیح داده است.

شاخص قدرت نسبی به چه معنا است؟ مطابق تعریف RSI، این ابزار یک نوسان نمای مومنتوم می باشد که سرعت و مقدار حرکت را اندازه می گیرد. در اصل این ابزار یک خط متحرک می باشد که مقیاس آن از 0 تا 100 تعیین شده است.

این شاخص قیمت های بسته شدن کندل های فعلی و قبلی را مقایسه می کند که نشان دهنده قدرت روند می باشد. چگونه شاخص RSI را شناسایی کنیم؟

نمودار شاخص مقاومت نسبی به این گونه عمل می کند:

- هرچقدر حرکت نسبی قیمت صعودی قوی تر باشد، اندازه کلی کندل های صعودی بزرگ تر خواهند بود و روند صعودی قوی تر خواهد بود. در این حالت، خط اسیلاتور نزدیک به مقدار 100 خواهد بود.

- هر چه قدر حرکت نسبی قیمت به پایین قوی تر باشد، اندازه کلی کندل نزولی بیشتر خواهد بود. بنابراین هر چه روند نزولی قوی تر باشد، خط اوسیلاتور به 0 نزدیکتر خواهد بود.

این اوسیلاتور در یک پنجره جداگانه در زیر نمودار معاملاتی نمایش داده می شود.

خطوط نقطه چین، همان خطوط سیگنال هستند که پارامتر های آنها در تنظیمات مشخص شده است. مقادیر 30 و 70 به طور پیش فرض تنظیم شده اند؛ مقیاس سطوح در سمت راست نمودار قرار دارد.

- منطقه اشباع خرید بین سطوح 70 تا 100 می باشد.

- منطقه اشباع فروش بین سطوح 30 تا 0 می باشد.

این مناطق قدرتمند هستند چرا که نشان دهنده احتمال برگشت روند (در نمودار یا اسیلاتور) می باشند.

اگر روند مشخص باشد، سطوح مرز می توانند به 20 و 80 منتقل شوند. سطوح 30 و 70 زمانی استفاده می شوند که روند ضعیف تر شده یا بازار به صورت فلت (بدون روند) حرکت کند. هر چه فاصله بین سطوح سیگنال بیشتر باشد، تکرار سیگنال ها کمتر خواهد بود از سمتی دیگر سیگنال ها نیز دقیق تر خواهند شد.

شما می توانید از این اندیکاتور در هر بازاری استفاده کنید. این ابزار برای استفاده در نمودار های معاملات فارکس، سهام و اوراق بهادار نیز کارامد خواهد بود.

فرمول و چگونگی محاسبه اندیکاتور RSI

RSI نشان گر چه چیزی می باشد؟ با استفاده از RSI می توانید اندازه کندل ها را در یک بازه مشخص شده در تنظیمات، با هم مقایسه کنید (یعنی قدرت روند را تشخیص دهید، هر چقدر کندل طولانی تر باشد، روند قوی تر خواهد بود). به طور کلی، این همان چیزی است که سیگنال های خرید و فروش اندیکاتور RSI بر مبنای آن بنا شده اند.

فرمول RSI:

مرحله اول. شاخص قدرت نسبی دامنه تغییر مثبت (U) و منفی (D) قیمت را محاسبه می کند. فرمول شاخص مقاومت نسبی را در قسمت زیر توضیح خواهم داد.

- اگر قیمت بسته شدن کندل فعلی بالا تر از قیمت دوره قبلی باشد. یک بازه صعودی (مثبت) خواهیم داشت و این بازه بالا تر بسته خواهد شد.

U = قیمت (i) - قیمت (i-1)

D = 0، به طوری که

قیمت(i) ، قیمت بسته شدن بازه فعلی خواهد بود (یعنی کندل فعلی)، قیمت(i-1) ، قیمت بسته شدن دوره قبلی می باشد.

- اگر قیمت بسته شدن فعلی پایین تر از دور قبلی باشد، بنابرین این دروه پایین تر بسته خواهد شد.

U = 0

D = قیمت (i-1) - قیمت (i)

اگر هر دو قیمت مساوی هم باشند، خواهیم داشت : D=0 , U=0

مرحله 2. محاسبات قدرت نسبی

RS = SMA(N) of U / SMA(N) of D

این فرمول به این معنی می باشد که مقادیر U و D با یک میانگین ساده(SMA) با دوره N صاف می شوند. یکی از منابع فرمول ساده ای ارائه می دهد:RS (قدرت نسبی)، نسبت متوسط سود به میانگین ضرر می باشد.

مرحله 3. محاسبات اندیکاتور RSI

RSI = 100 - (100 /(1 + RS))

این یکی از رایج ترین فرمول های محاسبه RSI می باشد، اما تنها فرمول قابل استفاده نیست. برای مثال، در نسخه های سازگار فرمول اندیکاتورRSI، تغییر قیمت با استفاده از میانگین متحرک نمایی محاسبه می شود. خود نویسنده هم پیشنهاد می کند که از SMMA ساده ی متحرک اصلاح شده استفاده شود.

نکته 1. اگر شما از یک SMA در فرمول استفاده کنید. اگر روند بدون یک کندل نزولی به طور پیوسته در حال افزایش باشد، برای بازه درج شده در تنظیمات اندیکاتور، مقدار D در مخرج RS، 0 خواهد بود. از آنجا که شما نمی توانید عددی را بر 0 تقسیم کنید، مقدار اسیلاتور 100 در نظر گرفته می شود.

نکته 2. فرمول فوق، اصل کلی محاسبه شاخص را توصیف می کند و ثابت نمی باشد. بر اساس آن، وقتی که دوره ی یک روند صعودی 2 می باشد، مقدار شاخص باید 100 تعیین گردد. مقدار واقعی در تصویر زیر 89 می باشد.

اگر می خواهید فرمول را پیدا کرده و جزئیات بیشتری را درک کنید و با زبان برنامه نویسی MGL آشنا هستید، می توانید کدها را باز کرده و مشاهده کنید. در منو MT4، وارد پوشه File/Open data شوید. در پنجره باز شده، به پوشه “MQL4/Indicators” رفته و در آنجا فایل mql4 را پیدا کرده و اجرا کنید. این فایل توسط نرم افزار word باز خواهد شد.

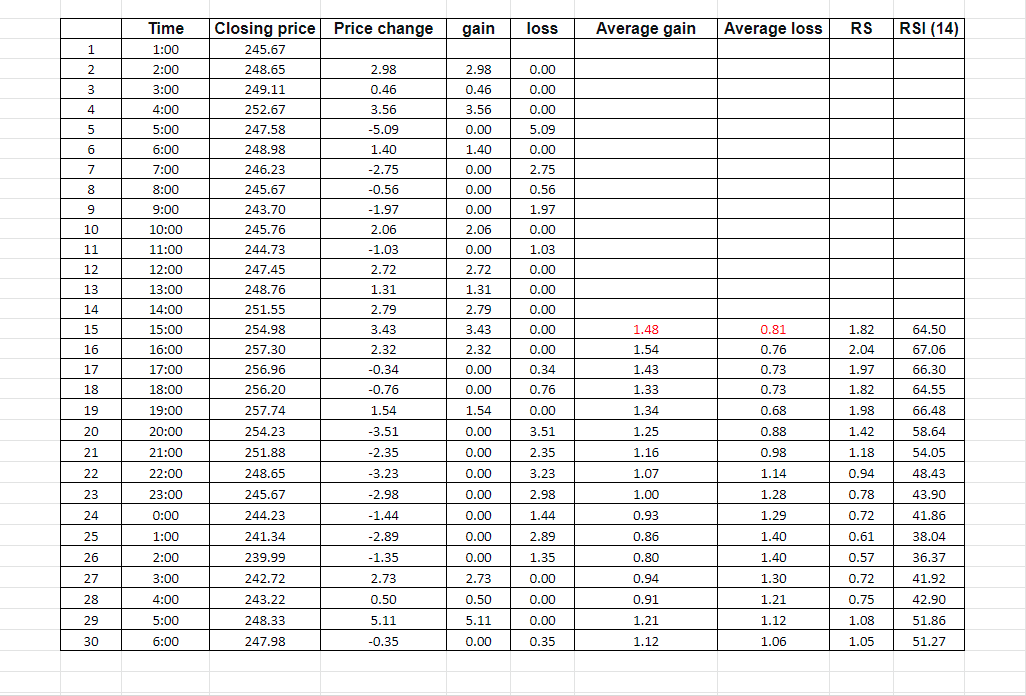

محاسبات RSI در جدول اکسل

من تمپلیت محاسبه گر قدرت نسبی را برای انجام تحلیل تکنیکال آماده کرده ام. فایل اکسل، شامل الگوریتمی برای محاسبه شاخص قدرت نسبی می باشد، همچنین می توانید نمودار ها را با استفاده از مقادیر RSI رسم نمایید.

شما می توانید فایل اکسل محاسبات RSI را از اینجا دانلود نمایید.

فعال سازی و شخصی سازی RSI

استفاده از نسخه استاندارد الزامی نمی باشد، اسیلاتور تقریبا در همه سیستم عامل های معاملاتی اجرا می شود.

کار با نسخه های اصلاح شده (یا شخصی سازی شده) کمی سخت تر خواهد بود و شما باید خودتان این پارامتر ها را روی پلتفرم معاملاتی اجرا کنید. علاوه بر این، کد اندیکاتور باید با کد ترمینال معاملاتی سازگار باشد.

برای مثال، در پلتفرم MT4، باید از زبان برنامه نویسی MQL4 استفاده شود. اگر پلتفرم معاملاتی امکان اضافه شدن اندیکاتور ها را ارائه نمی دهد، شما قادر نخواهید بود با نسخه های ترکیبی RSI معامله کنید.

اگر بخواهید یک نسخه اصلاح شده (از قبل تنظیم شده) را دانلود کنید، نظرات خود را از طریق کامنت با ما در میان بگذارید. من در مورد اینکه کجا می توانید تمپلیت های مورد نیاز را دریافت کنید شما را راهنمایی خواهم کرد.

استفاده از اندیکاتور RSI در ترمینال معاملاتی

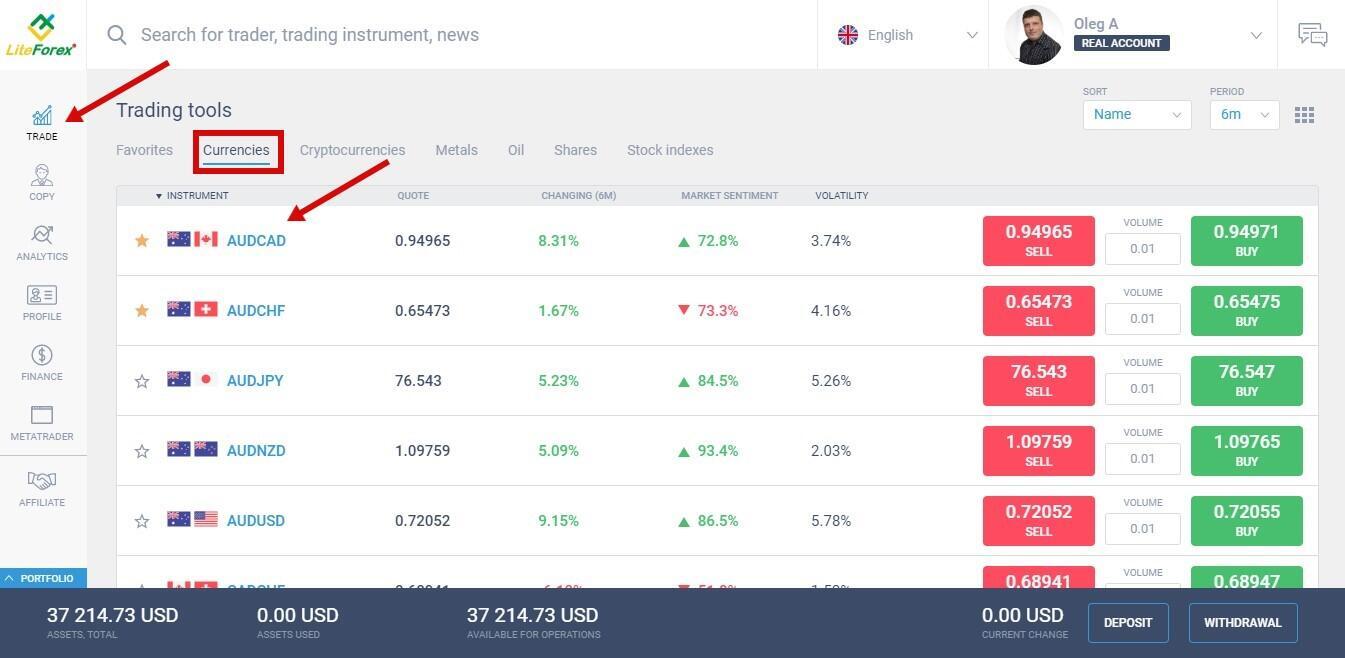

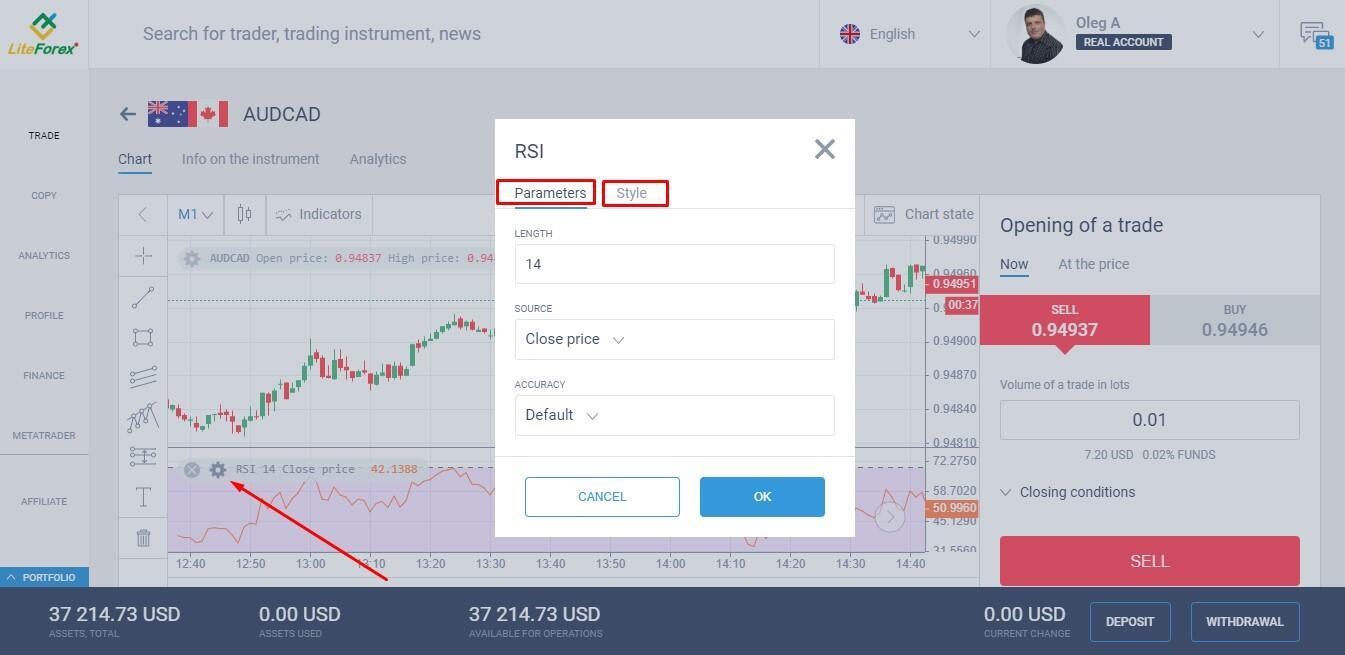

نصب شاخص قدرت نسبی در ترمینال معاملاتی لایت فارکس:

1. نمودار معاملاتی یک ارز را در حساب کاربری خود باز کنید. برای مثال ما AUDCAD را انتخاب می کنیم. بر روی گزینه معامله (TRADE) در منو سمت چپ کلیک کرده و به بخش ارزها مراجعه کنید، و بر روی یک جفت ارز دلخواه کلیک کنید.

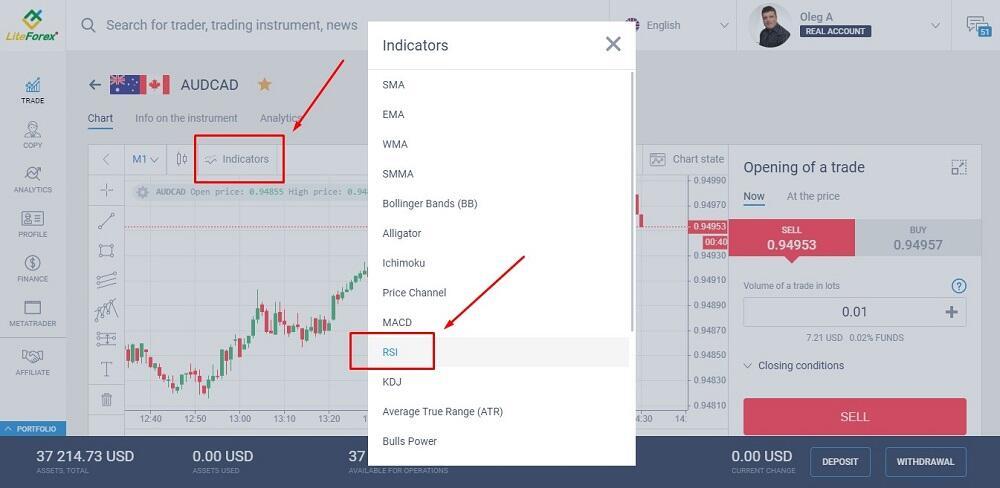

2. در بالای نمودار، روی تب شاخص ها کلیک کنید و اندیکاتور RSI را انتخاب کنید.

این اندیکاتور در زیر نمودار قیمت ظاهر خواهد شد. برای دیدن پنجره شخصی سازی، روی نماد مربوطه کلیک کنید (در تصویر با یک فلش نشان داده شده است).

تنظیمات RSI:

1. پارامتر ها:

- طول (دوره). تعداد کندلی است که اسیلاتور برای محاسبات خود از آنها استفاده می کند.

- دوره پیش فرض 14 می باشد. این بدین معنیست که تغییر قیمت برای 14کندل گذشته در نظر گرفته شده است. اگر دوره 25 باشد، اسیلاتور 25 کندل قبلی را تحلیل می کند.

- منبع (Source)، نوع محاسبه ی قیمت را تعیین می کند. به طور پیشفرض این گزینه، بر روی قیمت بسته شدن تنظیم شده است. همچنین شما می توانید قیمت باز شدن یا کف و سقف را در نظر بگیرید. سه نوع قیمت متوسط را می توان انتخاب کرد.

- دقت (Accuracy). سطوح، با دقت 4 رقم اعشار مقدار دهی می شوند. اگر پارامتر روی 0 باشد، مقدار سطوح 30، 70 و … خواهد بود. اگر پارامتر روی 1 تنظیم شده باشد، سطوح به صورت 30.0 و 70.0 و ... نشان داده خواهند شد.

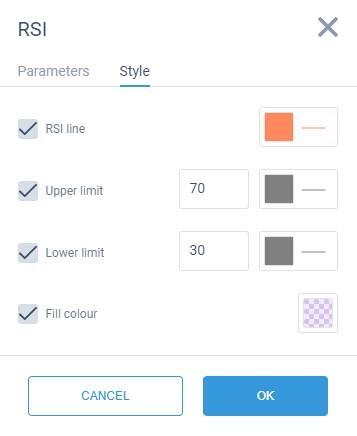

2. سبک (Style):

- خط RSI(رنگ خطوط). شما می توانید ضخامت و رنگ خطوط، سطوح و رنگ بین سطوح را انتخاب کنید.

- مدل نمایش سطوح RSI (حد بالا/حد پایین). محدودیت های پیش فرض در ترمینال معاملاتی لایت فارکس 30 و 70 می باشند. شما می توانید مطابق استراتژی معاملاتی خود آن ها را تغییر دهید.

- فعال سازی / غیر فعال سازی خطوط اندیکاتور، سطوح، پر کردن.

مزیت ترمینال Litefinance در اینجاست که بلافاصله تغییرات را در نمودار کنار پنجره تنظیمات مشاهده خواهید کرد. شما باید روی گزینه “OK” یا “Apply” کلیک کنید تا تغییرات پلتفرمهای دیگر اعمال شوند.

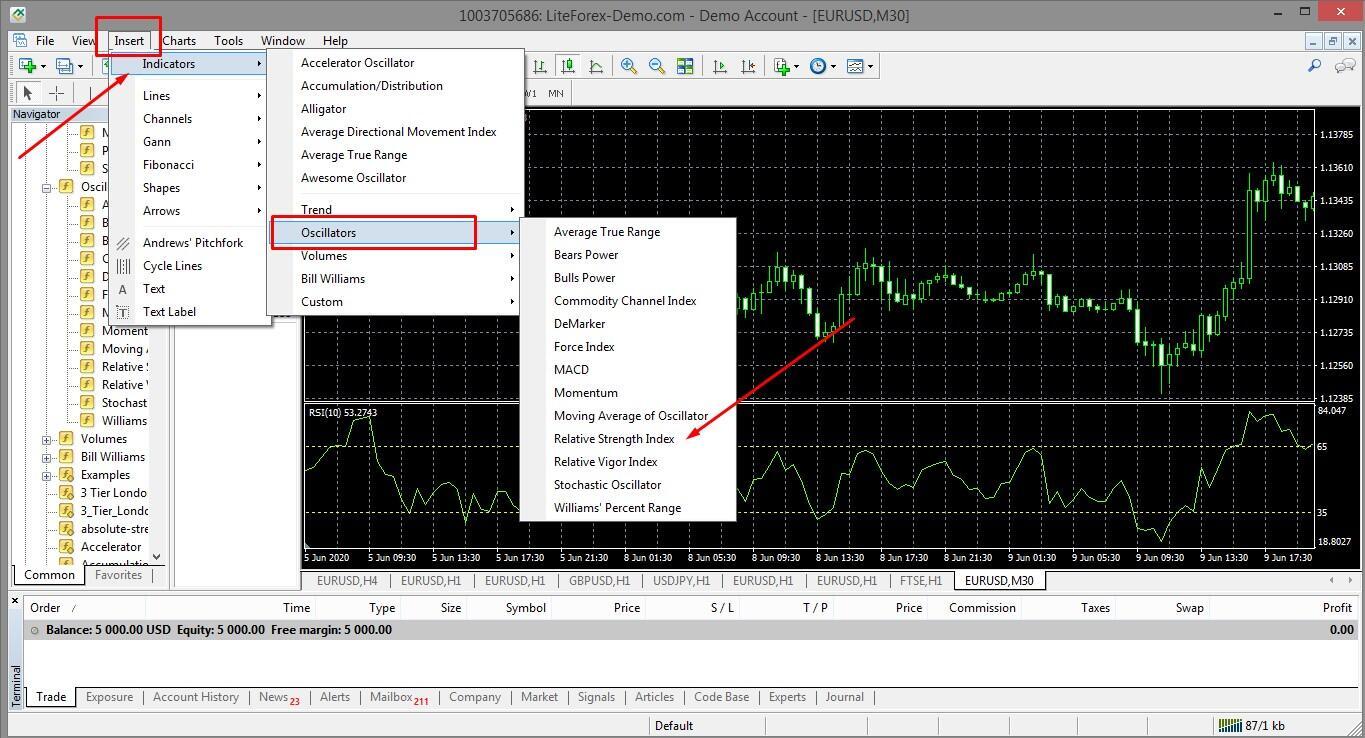

RSI برای MT4

درMT4، شما می توانید شاخص مقاومت نسبی را با روش کمی متفاوت از روش قبل در ترمینال معاملاتی لایت فارکس، نصب و تنظیم نمایید. اما اصول کلی یکسان می باشد.

1. در MT4، اصول نصب و تنظیم اندیکاتور کمی متفاوت تر از ترمینال معاملاتی آنلاین می باشد اما اصول کلی در این دو یکسان است.

2. پنجره custom را باز کنید.

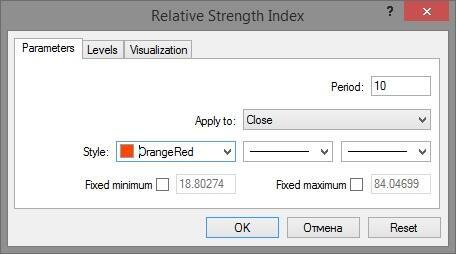

2. 1. پارامتر ها (Parameters) :

- Period، همانند پارامتر طول (Length) در ترمینال لایت فارکس عمل می کند. این مقدار نشان گر تعداد کندل استیک های تحلیل شده توسط اندیکاتور می باشد.

- Apply to - نوع قیمت می باشد. برخلاف آنچه در ترمینالLitefinance مشاهده کردید، در متاتریدر، گزینه های بیشتری وجود دارد (یعنی اطلاعات اندیکاتور قبلی و اطلاعات اندیکاتور اول). متاتریدر به شما اجازه می دهد تا اندیکاتور را نه تنها فقط در نمودار قیمت، بلکه همراه با اندیکاتور های دیگر استفاده نمایید.

- اگر می خواهید بدانید که این قابلیت برای شما چه مزیت هایی به همراه دارد و چگونه می توان از آن استفاده کرد و استفاده از یک اندیکاتور بری روی دیگری چه مزیتی دارد، نظرات خود را از طریق کامنت با ما به اشتراک بگذارید.

- Style شامل ضخامت و رنگ خطوط می شود.

- Fixed minmum/Fixed maximum. توسط این گزینه پنجره نمودار در محدوده سطحی که وارد می کنید تعیین می شود. برای مثال، اگر مقادیر RSI را 40/60 وارد کنید، پنجره اندیکاتور نشانگر محتوا بین سطوح 40 و 60 خواهد بود.

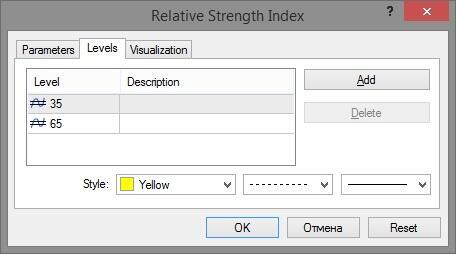

2.2 سطوح (Levels):

شما می توانید پارامتر های مربوط به سطح را در این تب تعیین کنید: مقادیرRSI، رنگ، و استایل خطوط، از طریق این پنجره قابل تغییر هستند. یک گزینه مناسب در این مورد تعیین سطوح اضافه با کلید Add می باشد.

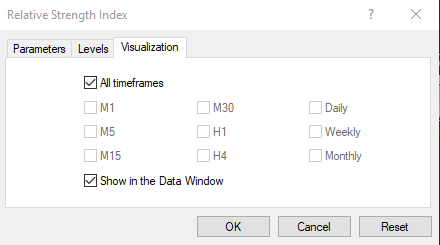

2.3 . Visualization:

این تب به شما اجازه می دهد تا نمای تصویری اندیکاتور را در تمام تایم فریم ها و یا برخی از آنها مشاهده کنید.

معایب استفاده از MT4 نسبت به ترمینال لایت فارکس:

- برای اعمال تنظیمات، باید روی کلید OK کلیک کنید، سپس با کلیک راست، وارد منو " List of Indicators - Properties" شوید. همه چیز در ترمینال لایت فارکس ساده تر است. اولا، تمام تغییرات در همان قسمت نمایش داده می شوند (نیازی به کلیک روی ok که در بالا اشاره شد، ندارید) دوما برای باز کردن پنجره تنظیمات، فقط روی نماد چرخ دنده (در گوشه ی اندیکاتور) کلیک خواهید کرد.

- هیچ قسمت رنگی بین سطوح وجود ندارد.

- نمی توانید دقت سطوح را بر اساس چند رقم اعشار تعیین کنید.

RSI برای متاتریدر 5 (MT5)

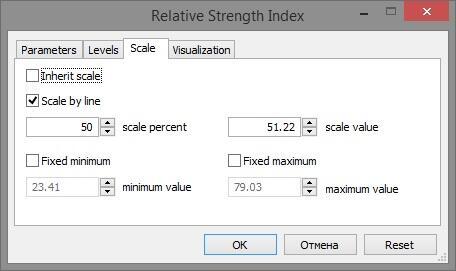

در MT5، شاخص مقاومت نسبی به همان روشی که در MT4 تعیین شد، اعمال خواهد شد. به منو Insert رفته و تب Indicators را باز کنید. در پنجره ویژگی ها (properties) چند تفاوت دیده می شود:

- گزینه fixed maximum value / fixed minimum value از تب پارامتر ها، به یک تب با مقیاس جدید انتقال داده شده است.

- تب سطوح (Levels) همانند MT4 می باشد.

- در تب Scale دو گزینه بیشتر اضافه شده اند: Inherit scale و مقیاس به خط (Scale by line).

- تب Visualization تغییر نکرده است. توسعه دهندگان فقط پیکربندی ظاهری تایم فریم ها را تغییر داده اند و تایم فریم های جدیدی اضافه کرده اند.

در کل، تفاوت چندانی بین پلتفرم های MT4 و MT5 از لحاظ نصب و شخصی سازی اسیلاتور وجود ندارد.

استراتژی های معاملاتی RSI

محبوب ترین استراتژی های معاملاتی RSI:

- ترسیم سطوح افقی و مورب و ورود به معاملات در شکست ها. شما سطوح را مطابق با نقاط مرجع اسیلاتور رسم خواهید کرد که به شما کمک می کنند خطوط مشابهی را در نمودار قیمت ترسیم کنید. از آنجا که اندیکاتور سیگنال را جلو تر ارسال می کند، شما می توانید نقاط شکست را به صورت حرفه ای مشاهده کنید.

- سطوح اشباع خرید - اشباع فروش (OBOS). این استراتژی به شما کمک می کند نقاط محوری (پیوت پوینت ها) روند را مشخص کنید. روند زمانی معکوس خواهد شد که بازار بیش از حد گرم شده باشد و یک عدم تعادل در حجم سفارشات خرید یا فروش وجود داشته باشد.

در چنین شرایطی، معمولا شاخص در سطوح اشباع خرید یا اشباع فروش قرار می گیرد. اگر خط اندیکاتور بالا تر از سطح 70 برود، شما نباید در این منطقه اقدام به معامله ی خرید کنید.

استراتژی بر این اصل استوار است که شما باید تا معکوس شدن خط شاخص در محدوده اشباع خرید یا فروش صبر کنید و مطابق با سیگنال های تکمیلی دیگر، وارد یک سفارش فروش شوید. همچنین وقتی شاخص در منطقه اشباع فروش برگشت داشت باید وارد یک سفارش خرید شوید.

- واگرایی. زمانی که خط اندیکاتور در جهت خلاف نمودار قیمت حرکت کند واگرایی خواهیم داشت. این بدان معناست که روند به زودی معکوس خواهد شد.

- شکست سوینگ. زمانی که اوسیلاتور یک الگو M یا W را تشکیل می دهد. بعد از تشکیل الگو و شکسته شدن سطح سیگنال، شما باید یک معامله برای اصلاح بعد از الگو، باز کنید.

- تایید روند کاردول (Cardwell). این استراتژی از سطوح تغییر یافته در جهت روند قیمت استفاده می کند. بر اساس این استراتژی زمانی که اندیکاتور از سطوح قوی برگشت انجام دهد، وارد معامله خواهیم شد. سطوح برای روند های صعودی 40 و 80 بوده و برای روندهای نزولی 20 و 60 می باشد.

- برگشت مثبت و منفی کاردول- همانند واگرایی معکوس می باشد.

در ادامه تمام استراتژی های RSI و سیگنال های خرید و فروش را توضیح خواهم داد، همچنین مثال هایی واقعی از این استراتژی ها را بررسی خواهیم کرد.

مهم: شاخص قدرت نسبی دارای معایب اساسی می باشد. بطور مثال، سیگنال ها تاخیر داشته و یا اندیکاتور رنگ گاهی اوقات دچار تغییر رتگ می شود. بنابراین، این ابزار بیشتر به عنوان یک ابزار تایید کننده اندیکاتور های روند، الگوهای تکنیکال و غیره استفاده می شود. پس توصیه می شود فقط با تکیه بر سیگنال های این اسیلاتور، وارد معاملات نشوید.

سیگنال های احتمالی خرید و فروش

اندیکاتور RSI به خوبی با تحلیل کلاسیک نمودار، تلفیق می شود.

در تصویر مشخص است که کف های قیمتی نمودار با نقاط مرجع RSI در سطح 28 به طور همزمان تشکیل شده اند. به یاد داشته باشید که خط اندیکاتور زود تر از برگشت قیمت، خط حمایتی خود را می شکند، و این حالت نشان دهنده این است که قیمت به زودی برگشت انجام خواهد داد. هنگامی که اسیلاتور سطح ساخته شده بر اساس نقاط مرجع را شکست، سیگنالی برای فروش ارائه خواهد شد؛ این سطح در مثال ما 28 می باشد.

مثال دیگر، برگرفته از MT4. نمودار MT4 گاها برای مطالعه تاریخچه کاربردی تر می باشد.

بیضی های قرمز نازک نشان دهنده نقاط مرجع اندیکاتور منطبق با سطح 30 می باشند. زمانی که اندیکاتور حول سطح 30 شکست، یک سیگنال معاملاتی خواهیم داشت. این سیگنال از انواع زودرس می باشد (یعنی اندیکاتور جلوتر از بازار سیگنال را ارائه می دهد). طبق تحلیل گرافیکی، نقطه ورود باید در نقطه ای که دایره سبز رنگ نشان می دهد، تعیین شود.

این نکات را در مورد استراتژی در نظر داشته باشید:

- در تایم فریم های کوتاه مدت مانند M15 و M30 معامله کنید.

- دوره اندیکاتور را کمتر از 14 قرار دهید. من از دوره 9 برای EUR/USD استفاده می کنم.

- نمودار را با استفاده از اسکرول و یا علامت منها زوم اوت کنید. بدین ترتیب، شما مدت زمان دوره نمایش نمودار را بدون تغییر تایم فریم افزایش خواهید داد (مترجم: بجای تغییر تایم فریم، زوم نمودار را افزایش یا کاهش دهید).

سطوح اشباع خرید - اشباع فروش (OBOS)

نواحی اشباع خرید و فروش در شاخص قدرت نسبی، نشان دهنده سطوح سیگنال می باشند که پارامتر آنها 30 و 70 است. زمانی که شاخص از این سطوح فراتر رفت، این بدان معناست که بازار در حالت اشباع خرید یا اشباع فروش می باشد. زمانی که خط اندیکاتور در این مناطق برگشت انجام دهد، می تواند سیگنالی از تغییر جهت روند و یا یک اصلاح عمیق در بازار را ایجاد کند. هرچند ممکن است مانند شکل زیر روند سایدوی (خنثی) گردد.

وقتی خطوط به محدوده بازگشتند، به دنبال نقاط ورود باشید:

- سیگنال زودرس. اسیلاتور در ناحیه اشباع فروش به سمت بالا حرکت کرده و یا در ناحیه اشباع خرید، به پایین حرکت کند.

- سیگنال اصلی. زمانی که اسیلاتور سطح 70 را به سمت پایین بشکند وارد یک معامله فروش شوید. اگر سح 30 را به بالا بشکند، وارد معامله خرید شوید.

با پارامتر های ورودی (14) برای جفت ارز EURUSD و بازه زمانی M15، چهار سیگنال ظاهر شده است.

اولین مورد ضعیف خواهد بود، اگرچه همانطور که مشاهده می کنید پول بک قیمت، حد ضرر ما را فعال نکرده و معامله با کمی سود بسته شده است. دومین مورد یک سیگنال کامل معاملاتی است. سومین مورد، یک سیگنال خطا می باشد. چهارمین سیگنال صحیح ولی ضعیف است.

بر پارامتر های پیشفرض 30 و 70 برای سطوح پافشاری نکنید. از قانون 5 درصد استفاده کنید. بخشهایی را پیدا کنید که مقادیر اکستریم (قله و کف ها) اوسیلاتور در سه ماه گذشته بیش از 5 درصد دوام نداشته است. این سطح را به بازه زمانی نمودار معاملاتی خود منتقل کنید، مقادیر سطح را در هر 5 - 10 کندل اصلاح کنید.

مثال:

در سه ماه گذشته، اندیکاتور به منطقه اشباع فروش وارد نشده است. بنابراین، بهتر است که سطح اشباع خرید را در ناحیه ی 76 در نظر بگیریم.

ما 76 را در تنظیمات تعیین کرده و به تایم فریمی که با آن کار می کردیم مراجعه می کنیم. معاملات خود را بر اساس همان قوانینی که بالا تر اشاره کردم، انجام می دهیم.

بهتر است که اندیکاتور پس از خروج از ناحیه ی اشباع خرید یا فروش یک سطح قدرتمند را بشکند.

نکات کلیدی این استراتژی:

- زمانی که خط اندیکاتور از سطح سیگنال عبور کند، شما باید در جهت مطابق با اندیکاتور وارد معامله شوید. اگر اندیکاتور مخالف روند حرکت کند، سیگنال را نادیده بگیرید.

- همیشه روی قانون 5 درصد پافشاری نکنید. این فقط یک قاعده کلی می باشد. به صورت چشمی سطوح اکستریم (سقف و کف ها) را بررسی کنید و برای هر نماد مالی، به صورت جداگانه سطوح را مشخص کنید.

- انعطاف پذیر باشید. قانون 5 درصد تعداد سیگنال ها را کاهش خواهد داد، اما دقیق تر عمل خواهید کرد چرا که زود تر وارد معاملات خواهید شد. ترکیب بهینه ای از تایم فریم ها، سطوح و فرکانس سیگنال ها (منظور تعداد دفعات سیگنال دهی توسط سیستم می باشد) برای خود پیدا کنید.

واگرایی RSI

واگرایی زمانی اتفاق می افتد که اندیکاتور و نمودار قیمت به دلیل وجود تاخیر در خلاف جهت هم حرکت کنند. شاخص قدرت نسبی یک اندیکاتور پیشرو می باشد، پس نمودار قیمت معمولا تاخیر خواهد داشت. اگر نمودار قیمت روند را ادامه دهد، در حالی که خط سیگنال اندیکاتور، به صورت برعکس حرکت می کند، واگرایی خواهیم داشت. واگرایی ها نشان دهنده برگشت روند می باشند.

انواع واگرایی:

- گاوی (بولیش). قیمت کف های پایین تر از یکدیگر تشکیل دهد (لور لو)؛ در حالی که کف های اندیکاتور در حال افزایش هستند.

- خرسی (بریش). قیمت سقف های بالاتر از یکدیگر تشکیل دهد (هایر های)؛ در حالی که سقف های اندیکاتور در حال پایین امدن می باشند.

در این مقاله شما می توانید اطلاعات بیشتری در مورد واگرایی ها بدست آورید. واگرایی در نمودار به این شکل خواهد بود:

سیگنال های واگرایی زمانی بیشترین قدرت را خواهند داشت که در نواحی اشباع خرید یا فروش اتفاق بی افتند. زمانی یکی از سقف یا کف های واگرایی در نواحی اشباع خرید یا فروش قرار بگیرند، می توان گفت سیگنال ما همچنان پا برجاست اما ضعیف تر است.

شکل بالا نشان دهنده یک واگرایی گاوی می باشد. سطوح از میان دو کف رسم شده اند؛ خط اندیکاتور یکی از کف های قیمتی را در زیر سطح 30 تشکیل داده است. پس از این واگرایی روند به سمت بالا برگشت انجام داده است.

نکات این استراتژی:

- شما می توانید واگرایی را در هر تایم فریمی مشخص کنید.

- کف/سقف در نمودار اندیکاتور و قیمت باید به صورت چشمی در یک محل بوده و باهم مخالف باشند.

شما بعد از تغییر جهت قیمت در راستای جهت اندیکاتور، وارد معامله خواهید شد. نقطه ورود در تصویر بالا، در کندلی که توسط فلش نشان داده شده است، مشخص شده است.

شکست سوینگ RSI: خرسی و گاوی

اندیکاتور RSI می تواند به راحتی با استراتژی های پرایس اکشن تلفیق شود. یکی از الگو های پرایس اکشن، شکست سوینگ ها می باشد. این استراتژی بر اساس شکست جعلی سقف و کف های سوینگ های قبلی، تنظیم شده است.

- به یاد داشته باشید. در این استراتژی ما باید در اصلاح های محلی و پول بک هایی که هنگام برگشت های اولیه قیمت رخ می دهند وارد معامله شویم. شما می توانید در این مورد، از طریق این مقاله اطلاعات بیشتری کسب کنید.

زمانی که شاخص در مناطق اشباع خرید و فروش قرار دارد، خط اسیلاتور در تلاش برای شکستن کف و سقف های قبلی خواهد بود. سپس، دوباره به سطح متوسط بر خواهد گشت. برای منطقه اشباع خرید RSI، الگو شبیه حرف M خواهد بود؛ و زمانی که در مناطق اشباع فروش هستیم؛ الگو به شکل W خواهد بود.

یک الگوی M شکل در تصویر وجود دارد. خط اندیکاتور اولین سقف را در منطقه اشباع خرید RSI نشان می دهد، سپس برگشت داشته و سطح 70 را می شکند. پس از آن، مجددا سعی می کند تا سقف را تست کند، اما سقف دوم پایین تر بوده و قدرتمند نیست.

خریداران نتوانستند سقف اول را تکرار کنند. نه تنها نحوه حرکت خط اسیلاتور بلکه ماهیت روند نیز گویای این حقیقت است. بدنه کندل با توجه به ضعیف تر شدن قیمت کوچک تر شده و یک الگوی پین بار رسم شده است. تمام سیگنال ها حاکی از این است که شما می توانید هنگام معکوس شدن روند وارد معامله شوید.

ارتباط این متد با معاملات سوینگ را توضیح خواهم داد. زوم نمودار را کم می کنم.

سقف محلی روند صعودی (که در شکل قبلی نشان داده شده است) یکی از اصلاحات روند نزولی قیمت می باشد. اسیلاتور به ما کمک می کند تا زمان هایی که قیمت در حال اصلاح روند اولیه می باشد را تشخیص دهیم.

نکات این استراتژی:

- شما برای تایید سیگنال ها به اندیکاتور های تکمیلی نیاز خواهید داشت.

- اگر سقف (یا کف) دوم دور تر از اولی باشد، شما باید زمانی که سطح سیگنال شکسته شد، وارد معامله شوید.

- سطوح سیگنال 30 و 70 می باشند. شما نباید این مقادیر را تغییر دهید.

- به منظور تشخیص روند محلی مرتبط با جهت کلی، مقیاس چارت را تغییر دهید.

تایید های روند کاردول

اندرو کاردول نظریه متفاوتی در مورد استراتژی معاملاتی RSI نسبت به نظر وایلدر دارد. برای مثال، به جای سطوح نرمال 30 و 70، وی معتقد است باید به صورت جداگانه، اعداد 40 و 80 برای روند های صعودی و20 و 60 را برای روند های نزولی در نظر گرفت. او معتقد است، یک روند صعودی قوی نمی تواند به منطقه اشباع خرید برگشت داشته باشد، همچنین یک روند نزولی قوی نمی تواند به منطقه اشباع فروش RSI برسد.

بنابراین، خط اندیکاتور باید بین سطوح 60 و 40 حرکت کند که می توان آنها را به عنوان سطوح مقاومتی و حمایتی در نظر گرفت. زمانی می توان سطوح کاردول را تایید کرد که قیمت از این سطوح برگشت انجام دهد.

معامله در روندهای صعودی و نزولی:

- در روند صعودی، خط اندیکاتور اکثرا بین 40 و 80 می باشد. سطح 40 سطح حمایتی قوی می باشد. زمانی که قیمت از سطح 40 برگشت داشته باشد، زمان مناسبی برای باز کردن سفارش خرید می باشد.

- در روند نزولی، خط اندیکاتور معمولا بین سطوح 20 و 60 حرکت می کند. سطح 60 یک سطح قوی مقاومتی می باشد. زمانی که قیمت از سطح 60 برگشت انجام دهد، بهترین زمان برای انجام معامله فروش می باشد.

همانطور که در شکل بالا می بینید، روند قالب صعودی می باشد. خط اندیکاتور اکثرا بین سطوح 40 و 80 می باشد. هر دو سیگنال هنگام رسیدن به سطح 40 قوی و صحیح می باشند. به یاد داشته باشید شما نباید بازگشت قیمت از سطح 80 را سیگنالی برای ورود به یک معامله در روند صعودی در نظر بگیرید.

وضعیت نشان داده شده از بازار در اسکرین شات بالا زیاد واضح نمی باشد. روند نزولی است، اما قیمت از سطح 65 برگشت داشته است.

نکات این استراتژی:

- در روند صعودی، بهتر است از دوره های بیشتر از 14 استفاده کرده و در تایم فریم هایی بالاتر از M30 اقدام به معامله کنید. اگر دوره 9 باشد، اندیکاتور معمولا تا سطح 30 ریزش خواهد داشت و از سطح متوسط 50 برگشت انجام خواهد داد. اگر دوره را کاهش دهید، میزان سیگنال های خطای سیستم دو برابر خواهند شد.

- شما نباید فقط و فقط به سطح پیشنهادی کاردول پایبند باشید. او یک ایده کلی ارائه داده است و شما باید آن را متناسب با هر بازه زمانی و جفت ارز، تنظیم کنید.

برگشت های منفی و مثبت

یکی دیگر از روش های توضیح داده شده توسط کاردول، برگشت های قیمتی مثبت و منفی می باشد. وی خاطر نشان می کند که اغلب اوقات در بازار یک واگرایی به صورت واضح مشاهده نمی شود. برای مثال، یک برگشت مثبت زمانی افاق می افتد که کف قیمتی (لو) بعدی بالاتر از کف اصلاح نزولی قبلی در یک روند صعودی باشد.

همزمان، کف بعدی اسیلاتور پایین تر از کف اصلاح قبلی، تشکیل شود. با وجود واگرایی بین حرکت قیمت و اسیلاتور، قیمت پس از کاهش جزئی، همچنان در حال افزایش می باشد. به این شرایط واگرایی معکوس گفته می شود.

در برگشت منفی، شرایط عکس این حالت می باشد. اگر اندیکاتور سقف بالاتری تشکیل دهد، و قیمت سقف پایین تری تشکیل دهد، بازاز به روند نزولی خود ادامه خواهد داد.

انجام معامله در خلاف جهت:

- اگر قیمت بالاتر رود و خط اوسیلاتور به سمت پایین حرکت کند، قیمت بالا خواهد رفت.

- اگر قیمت پایین بیایید و خط اوسیلاتور بالا تر رود، قیمت سقوط خواهد کرد.

در شکل بالا، خطوط قرمز واگرایی خرسی را نشان می دهند که بر اساس سقف ها مشخص شده اند. خطوط سبز بر اساس برگشت مثبت کاردول ترسیم شده اند. واگرایی رسم شده در میانه سقف ها باید نشان دهنده یک واگرایی خرسی و یک برگشت قیمت به سمت پایین باشد. با این حال، قیمت به مسیر صعودی خود ادامه می دهد.

نکات این استراتژی :

- ایده های کاردول با تئوری معاملاتی شرح داده شده توسط وایلدر متفاوت می باشد. این بدین معناست که در علم تکنکیال روشهای مختلفی برای انجام تحلیل وجود دارد.

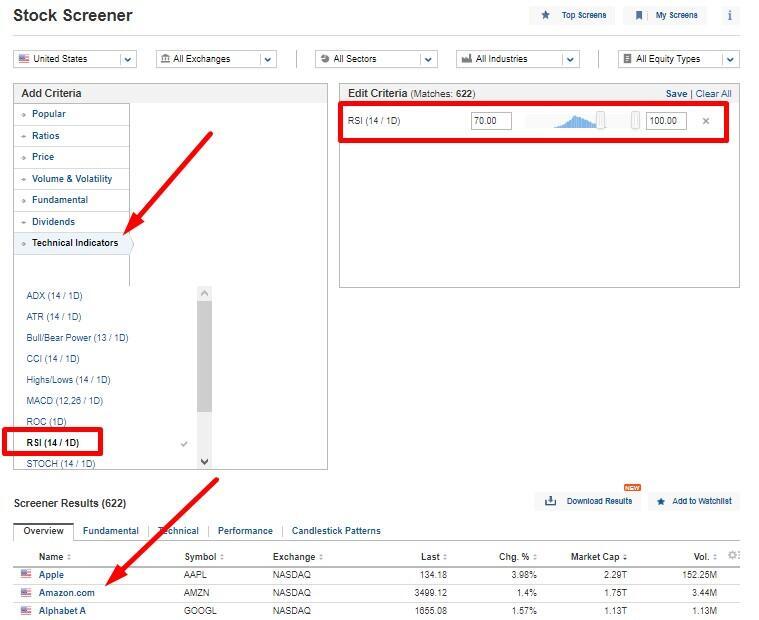

اسکنر سهام بر اساس RSI

(مترجم: احتمالا با اسکنر یا اسکرینر های سهام آشنا نباشید برای همین در اینجا توضیح مختصری ارائه می دهم. Stock Screener مجموعه ای از ابزارها می باشند که به معامله گر این امکان را می دهد تا به سرعت سهام های مختلف را بر اساس معیارهای خود مرتب یا پیدا کند).

این ابزار برای تحلیل RSI سهام های مختلف می باشد. از این اسیلاتور فقط برای تحلیل بازار فارکس و سیگنال های معاملاتی فارکس استفاده نمی شود. شما می توانید از شاخص قدرت نسبی در بازار سهام نیز استفاده کرده و سهم های سودده برای کوتاه مدت را تشخیص دهید.

هزاران سهم در بازار سهام جهانی معامله می شوند. یکی از راه های انتخاب سهام های مناسب برای سرمایه گذاری، اسکنر های سهم می باشد. اسکنر سهام، یک پلتفرم تحلیلی می باشد که اطلاعات مربوط به سهم ها را ارائه می دهد. مزیت اسکنر ها این است که ده ها فیلتر برای مرتب سازی و گروه بندی سهم ها بر اساس پارامتر درخواستی ارائه می دهند. یک اسکنر می تواند در قالب یک وب سایت و یا یک قسمت از پورتال اطلاعاتی تحلیل باشد.

RSI در بازار سهام به چه معنی می باشد؟ یکی از روش های فیلتر کردن پارامتر ها، اطلاعات اندیکاتور های تکنیکال مانندRSI می باشد. سرمایه گذاران باید سهام هایی که در حال حاظر در منطقه اشباع خرید و اشباع فروش قرار دارند را پیدا کرده و تحلیل عمیق تری بر روی آن ها انجام دهند. شما باید تشخیص دهید که فروش یا خرید یک سهم چقدر می تواند سود ده باشد.

نمونه هایی از اسکنر ها:

1. سرمایه گذاری. این ابزار یک پورتال تحلیلی می باشد که دارای یک اسکنر داخلی است.

- در منو اصلی، وارد تب ابزارهای معاملاتی (Instruments) - اسکنر سهام شوید (Stock Screener).

- در پنجره باز شده، پارمتر ها را شخصی سازی کنید برای مثال، کشور، بازار ها، بخش، و غیره.

- در پنجره معیارها (criteria)، تحلیل تکنیکال را انتخاب کرده، و روی ابزار مورد نیاز (RSI) کلیک کنید. مقادیر را برای مناطق اشباع خرید RSI تعیین کنید.

سهام آمازون در لیست زیر نشان داده شده است. من ترمینال معاملاتی LiteFinance را باز می کنم:

همه چیز صحیح است. با استفاده از اسکنر، من احتیاجی به بررسی تمام نمودار ها و سهام ها ندارم. از این طریق همچنین می توانید سهم ها را با اندیکاتور های دیگر و معیارهای دیگر بررسی کنید.

معایب این ابزار، اینجاست که شما می توانید سهم ها را فقط توسط شاخص RSI با دوره 14 در تایم فریم 1D بررسی کنید.

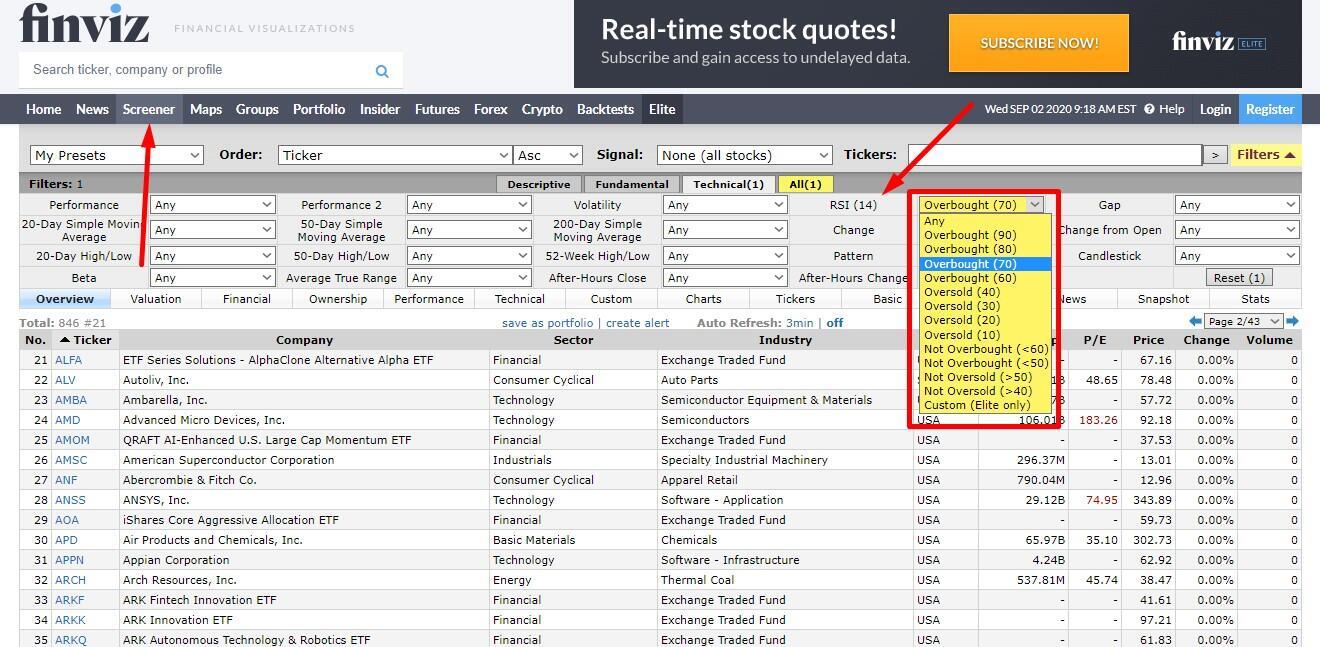

2. Finviz یک پرتال تحلیلی دیگر می باشد. این پرتال از پارمتر های فیلتر بیشتری استفاده می کند. با این حال، این اسکنر فقط بازار سهام امریکار را تحلیل می کند.

مثال هایی از موفقیت استراتژی معاملاتی RSI

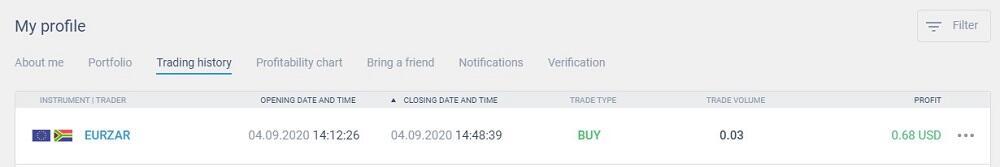

استفاده از RSI در فارکس. برای مثال، من از جفت EURZAR در تایم فریم M5 استفاده خواهم کرد. من می خواهم به شما نشان دهم که چگونه به جای سود حداکثری، وارد یک معامله سود آور شوید.

برای نمودار فوق، من این اعتقاد را دارم:

- روند نزولی، سطح مقاومتی قدرتمندی را شکسته است. با بزرگنمایی نمودار، خواهیم دید که قیمت بیش از ده روز است ریزش سنگینی نداشته است.

- شاخص قدرت نسبی با دوره 14 و سطوح سیگنال 30 و 70 برای خرید این جفت ارز مناسب خواهد بود.

- در اینجا یک الگوی شکست جعلی سوینگ در شکل W دیده می شود.

با توجه به سیگنال های متعدد، قیمت احتمالا به زودی معکوس خواهد شد. سطح مقاومتی شکسته شده است، و خط اندیکاتور وارد منطقه اشباع خرید شده است و یک الگو در حال تشکیل شدن می باشد. ما اعتقاد داریم روند معکوس خواهد شد و زمانی که خط اندیکاتور سطح 30 را از پایین بشکند، وارد یک معامله شویم.

حال، مسئله اینجاست که چه زمانی مناسب برای بستن سفارش می باشد. ما می توانستیم منتظر بمانیم تا شاخص به بالای سطح 50 برسد. همچنین می توانستیم فرض کنیم که یک روند صعودی جدید قوی آغاز شده است.

با استفاده از RSI کاردول در سهام، افزایش قیمت می تواند یک اصلاح محلی در روند نزولی فعلی باشد. بنابراین، من ریسک نکرده و با اولین سیگنال خروج، از معامله خارج می شویم.

درست حدس زده بودم. روند به دنبال اصلاح محلی، دوباره در حال ریزش می باشد. علاوه بر این، در این اصلاح محلی سود نیز داشته ام (با فلش مشخص شده است).

معاملات RSI در مدت زمان کوتاهی مقداری سود هرچند اندک برای ما داشته است. این نمونه ای از استراتژی اسکالپینگ می باشد.

شما می توانید اسیلاتور RSI را نه تنها با روند بلکه با اندیکاتور های کانال تلفیق کرده و یا با بقیه اسیلاتور ها ترکیب کنید. برای مثال، نوعی استراتژی معاملاتی RSI وجود دارد که بر اساس سه تایید مختلف سیگنال دهی می کند.

این استراتژی بر اساس RSI،CCI و استوکاستیک می باشد. هنگامی که سیگنال های هر سه ابزار باهم ظاهر می شوند، وارد معامله خواهیم شد. این سیگنال ها نادر خواهند بود اما دقت آن ها بیش از 80 درصد می باشد.

سوالات متداول شاخص قدرت نسبی (RSI

یک اسیلاتور می باشد که قدرت روند و احتمال برگشت آن را مشخص می کند. این ابزار سرعت و میزان تغییرات حرکت قیمت را مشخص می کند. هرچقدر تحرکات قیمت به سمت بالا یا پایین قوی باشد، خط اندیکاتور به سطوح اکستریم 0 یا 100 نزدیک تر خواهد بود. این اسیلاتور مناطق اشباع خرید و فروش RSI را مشخص می کند که در این مناطق احتمال معکوس شدن روند زیاد می باشد.

این اندیکاتور قدرت روند حال را با توجه به دوره های قبلی مشخص می کند. هر چقدر مقادیر این شاخص بیشتر باشد، روند صعودی قوی تر خواهد بود. اگر شاخص از سطح 70 بالاتر رفته و به نواحی اشباع خرید برسد، این بدین معناست که بازار بیش از حد داغ شده است و روند به زودی یا باید به صورت ساید وی حرکت کرده و یا به سمت پایین معکوس شود. همین روال در مورد بازار خرسی نیز صادق می باشد (اما به صورت برعکس).

- هر چقدر تایم فریم کوتاه تر باشد، دوره کمتر خواهد بود. شما باید این روش را با یک استراتژی روزانه (intraday) و با دوره 14 آغاز کنید.

- اگر خط اندیکاتور به بیرون از نواحی اشباع خرید یا فروش برود، این بدین معناست که روند به زودی معکوس خواهد شد. برگشت قیمتی که در این نواحی به سمت خط وسط انجام می شود، نشانه تایید سیگنال است.

- واگرایی اندیکاتور و نمودار قیمت سیگنالی از معکوس شدن روند خواهد بود.

- قانون 5 درصد. یک سطح را در جایی از تایم فریم روزانه تعیین کنید که خط اندیکاتور کمتر از 5 درصد کل سه ما گذشته خود باشد.

- هرچه تایم فریم کوچک تر باشد، دوره کوتاه تر خواهد بود. با صرفه نظر از نوع ارز مورد معامله، با یک نمودار ساعتی و دوره 14، شاخص قدرت نسبی را تست نمایید.

- دوره را طوری انتخاب کنید که سقف و کف های اندیکاتور دقیقا همانند سقف و کف های نمودار تشکیل شوند.

شاخص قدرت نسبی، قیمت بسته شدن چندین کندل را در یک دوره خاص مقایسه می کند. اگر مقدار(تعداد یا اندازه) کندل های صعودی بیشتر از نزولی باشد، خط اسیلاتور بالا خواهد رفت. هرچقدر کندل های صعودی بزرگ تر باشند، اسیلاتور به سطح 100 نزدیک تر خواهد بود. همین روال برای کندل های نزولی و سطح 0 نیز صادق می باشد.

اندیکاتور خوب یا بد نداریم. بعضی از معامله گران نمی توانند از ابزار تحلیل تکنیکال به خوبی استفاده کنند. همین مورد در مورد اندیکاتور RSI نیز صادق است.

اگر یک معامله گر حرفه ای از RSI استفاده کند، عملکرد معاملاتی وی عالی خواهد بود. یک توصیه.

انجام معاملات با RSI را در حساب دموی لایت فارکس آغاز نمایید و سعی کنید آن را با الگو ها و اندیکاتور های دیگر ترکیب کنید. شاخص قدرت نسبی زمانی یک اندیکاتور کارامد خواهد بود که کار با آن را به خوبی یاد گرفته باشید.

بری خرید هیچ چیز عجله نکنید. این ابزار یک ابزار استاندارد می باشد که نه تنها در MT4 و MT5 بلکه در ترمینال معاملاتی لایت فارکس نیز قابل استفاده می باشد. اگر می خواهید شاخص قدرت نسبی را خریداری نمایید کمی بیشتر تحقیق کنید.

ممکن است اسیلاتور خریداری شده بهتر از نسخه رایگان آن نباشد. من به شما پیشنهاد می کنم تا سرمایه خود را ذخیره کنید. اگر همچنان می خواهید اندیکاتور RSI را خریداری نمایید، باید از فروشنده، نتایج بک تست و تاریخچه معاملاتی اندیکاتور را درخواست کنید.

از هر تایم فریمی می توان استفاده کرد. دقت سیگنال ها می تواند به چندین پارامتر مختلف مانند تنظیمات شخصی سازی شده، تایم فریم انتخابی، نماد انتخاب شده و نوسانات فعلی بستگی داشته باشد. یکی از استراتژی ها، معامله در تایم فریم های مختلف را پیشنهاد می دهد. شما باید شرایط عمومی نمودار بلند مدت را زمانی که سیگنال ها در تایم فریم های کوتاه تر تایید شدند بررسی نموده و وارد یک معامله کوتاه مدت شوید.

با این حال، هر چه تایم فریم کوتاه تر باشد، تعداد سیگنال های اشتباه بیشتر خواهد شد، چرا که هیجانات بازار در این تایم فریم ها پر رنگ تر می باشند، اگرچه با کوچک شدن تایم فریم تعداد سیگنال ها نیز افزایش می یابد.

این بدین معناست که اندیکاتور میزان قدرت حرکت قیمت را برای 50 کندل قبلی نشان خواهد داد، در این فرمول قیمت های بسته شدن لحاظ شده است. فرمول محاسبه شاخص قدرت نسبی، تغییرات قیمت 50 کندل آخر و 50 دوره اندیکاتور را در نظر می گیرد. هر چه دروه طولانی تر باشد، شاخص نرم تر و کند تر به تغییرات قیمت واکنش نشان خواهد داد و سیگنال های ورودی کمتری ارسال خواهد کرد.

اگر دوره را کاهش دهید، حساسیت اندیکاتور افزایش خواهد یافت، اما تعداد سیگنال های اشتباه نیز افزایش خواهد یافت. شما باید با توجه به تاریخچه قیمت، دوره مناسبی برای خود انتخاب کنید که در آن نسبت تعداد سیگنال ها و بازدهی انها بهینه می باشد.

این به شرایط بازار و عوامل دیگری مانند سبک معاملاتی شما بستگی دارد. هر دو اسیلاتور مناطق اشباع خرید و فروش را با سطوح محوری مشخص می کنند.

با توجه به سطح نواسانات، اسیلاتور استوکاستیک از بعضی جهات دقیق تر خواهد بود و RSI هم در شرایط دیگر کارایی بهتری خواهد داشت. شما می توانید از هر دو اسیلاتور در نمودار استفاده کنید. همچنین شما می توانید از نسخه تلفیقی آن یعنی Stochastic RSI استفاده کنید که نسخه رایگان آن برای MT4 در اینترنت در دسترس می باشد.

این عامل به سبک معاملاتی شما بستگی خواهد داشت. هر دو را امتحان کرده و ببینید کدام ابزار عملکرد بهتری در استراتژی معاملاتی شما داشته و برای شما راحت تر است. هر دو اسیلاتور را در یک حساب دمو تست کرده و به دنبال تنظیم دستی بهینه آنها باشید. یک سیستم بهینه با استفاده از RSI و MACD توسعه دهید.

وارد معاملات شده و نتایج بدست آمده را در دفترچه معاملاتی خود یاداشت نمایید. استراتژی را توسط هر دو اندیکاتور در MT4 strategy tester اجرا نمایید. اصلاحات لازم را انجام دهید. زمانی که عملکرد نهایی را مقایسه می کنید، خواهید دید که کدام یک از این ابزار برای شما مناسب بوده و بهترین تنظیمات برای شما مشخص خواهد شد.

این بدان معنی است که اندیکاتور، 14 کندل اخر را تحلیل خواهد کرد. عدد 14، دوره اندیکاتور RSI می باشد. وایلدر معتقد است 14 برای تمام تایم فریم ها بهینه می باشد. هرچند، هیچ ابزاری ایده آل نبوده و بازار دائما در حال تغییر می باشد.

بنابراین، من به شما توصیه می کنم دوره های مختلف را در تاریخچه قیمت تست کرده و با توجه به مدل حرکتی هر جفت ارز، تایم فریم و میزان نوسان، جفت ارز مناسب خود را انتخاب کنید.

خلاصه ای از استراتژی های معاملاتی RSI

من در چند بند این موارد را خلاصه خواهم کرد:

1. شاخص قدرت نسبی یک اندیکاتور فوق العاده برای اندازه گیری قدرت روند می باشد و از آن برای تایید سیگنال های ورود استفاده می شود.

2. مقدار شاخص در محدوده 0 تا 100 متغییر می باشد. سطوح سیگنال به طور پیشفرض، 30 و 70 می باشند. رنج قیمت بین سطوح 30 و 0 منطقه اشباع فروش می باشد. رنج 70 و 100 منطقه اشباع خرید می باشد.

3. این اندیکاتور در هر تایم فرمی قابل استفاده می باشد. دوره پیش فرض 14 می باشد. برای تایم فریم های دقیقه ای، دوره را می توانید 5،7،9 تعیین کرده و برای تایم فریم های روزانه دروه را 25 تعیین نمایید.

4. سیگنال های مهم شاخص RSI.

- برگشت قیمت در ناحیه اشباع خرید و شکست سطح 70 به سمت پایین، یک سیگنال برای ورود به معامله فروش خواهد بود. برگشت قیمت در ناحیه اشباع فروش RSI و شکست سطح 30 به سمت بالا، سیگنالی برای معامله خرید می باشد.

- در واگرایی، خط اندیکاتور و نمودار قیمت در خلاف جهت هم حرکت می کنند. این فرآیند، هشداری از برگشت روند می باشد.

5. مقادیر سطح سیگنال، متناسب با هر جفت ارز و بازه زمانی تنظیم می شود. این تنظیمات عبارت اند از:

- سطوح 40 و 80 برای روند های صعودی تعیین می شوند. سطوح 20 و 60 بری یک روند نزولی تعیین می گردند.

- قانون 5 درصد. شما چنین سطحی را در تایم فریم روزانه تعیین می کنید، بطوری که در بالا یا پایین آن سطح، اندیکاتور بیش از 5٪ نسبت به سه ماه گذشته خود حرکت نکرده باشد (یعنی در طول این سه ماه، بیشتر از 5 درصد بالا یا پایین تر از این سطح نرفته باشد).

6. شما باید با توجه به این شرایط معامله خود را ببندید:

- زمانی که خط اندیکاتور به طور ناگهانی در محدوده بین 30 تا 70 معکوس می شود.

- وقتی اندیکاتور به سطح متوسط 50 می رسد (استراتژی محافظه کارانه).

- زمانی که اندیکاتور به سطح 50 رسید، شما باید نصفی از معامله خود را ببندید. بقیه سفارش سر به سر شده (یعنی حد ضرر به نقطه ورود جابجا می شود) و زمانی که اسیلاتور به سیگنال مخالف ارائه داد، معامله را می بندیم (استراتژی تهاجمی).

- زمانی که یک الگوی برگشتی مشاهده کنیم.

- قیمت به حد سود برخورد کند.

حال با توجه به این که شما در مبحث RSI تخصص لازم را بدست آوردید، زمان آن رسیده است که آن را در یک حساب دمو تست نمایید. در لایت فارکس شما می توانید بدون نیاز به ثبت نام، یک حساب دمو باز کنید. در بالای صفحه اول لایت فارکس، روی گزینه “برای افراد مبتدی - افتتاح حساب دمو” کلیک کنید. اگر حساب کاربری لایت فارکس ندارید من پیشنهاد می کنم یک حساب برای خود بسازید.

شما می توانید مقاله دقیق نحوه استفاده از حساب کاربری را از طریق این لینک دریافت نمایید. می خواهم مجددا به شما یاداوری کنم که هنوز هم می توانید در قرعه کشی رویایی لایت فارکس شرکت نمایید. در لایت فارکس ثبت نام کرده و با اعتماد به نفس شغل معامله گری را آغاز کنید، قطعا موفق خواهید بود. اگر همچنان سوالی برایتان باقی مانده است آن را از طریق کامنت با من در میان بگذارید با کمال میل جواب خواهم داد!

موفق باشید!

پا نوشت: آیا نوشته ی من مورد پسندتان قرار گرفت؟ لطفا در شبکه های اجتماعی آن را به اشتراک بگذارید: این بهترین ''تشکر'' خواهد بود :)

لینک های مفید:

- پیشنهاد می کنم که با یک کارگزار (بروکر) مطمئن معامله کنید اینجا. سیستم این امکان را به شما می دهد که یا خودتان به معامله بپردازید یا معامله ی معامله کنندگان موفق از سرتاسر دنیا را کپی کنید.

- در پلتفرم لایت فایننس از کد تشویقی BLOG برای گرفتن امتیاز سپرده گذاری 50% استفاده کنید. به هنگام سپرده گذاری سپرده گذاری در حساب معاملاتی خود تنها لازم است که این کد را در محل مناسب وارد نمایید.

- کانال تلگرام با تحلیل های باکیفیت، مطالب مربوط به فارکس، مقالات آموزشی، و سایر مطالب مفید برای معامله گران https://t.me/farsi_forex_trading_blog

نمودار قیمت EURUSD در حالت زمان واقعی

محتوای این مقاله بیانگر نظر نویسنده است و لزوماً بیانگر موضع رسمی کارگزار لایت فایننس نیست. مطالب منتشر شده در این صفحه صرفاً برای اهداف اطلاعاتی ارائه شده است و نباید به عنوان ارائه مشاوره سرمایه گذاری برای اهداف دستورالعمل 2014/65/EU مورد نظر تلقی شوند.

بر اساس قانون کپیرایت، این ماده مالکیت معنوی محسوب میشود که شامل ممنوعیت کپی و توزیع آن بدون رضایت میباشد.